Sui mercati obbligazionari emergenti è meglio scegliere un gestore attivo o passivo? Il fatto che siano eterogenei, più rischiosi e illiquidi dei titoli governativi europei o statunitensi e abbiano costi di transazione più alti farebbe propendere per gli active manager, perché possono scegliere su quale paese e valuta puntare e movimentare il portafoglio con un certo grado di flessibilità rispetto all’indice di riferimento. I passivi, invece, replicano fedelmente il benchmark, cercando di minimizzare gli scostamenti (in termini tecnici, tracking error). Di conseguenza, non possono decidere di sovrappesare un’area se ritengono sia più interessante o escluderne un’altra se temono che possa diventare troppo pericolosa.

Attrazione Etf

Gli investitori, tuttavia, sembrano sempre più attratti dagli strumenti indicizzati. Secondo i dati di Morningstar, gli Exchange traded fund (Etf) sul debito emergente sono tra le categorie più popolari in Europa dall’inizio dell’anno con 2,7 miliardi di euro raccolti da quelli in dollari, e un altro 1,3 miliardi da quelli in valuta locale (dati a fine agosto 2019). “Le scommesse attive in questo segmento sono cariche di rischi”, spiega Jose Garcia-Zarate, Associate director sulle strategie passive di Morningstar. “Per contro, uno strumento geograficamente diversificato e a basso costo può neutralizzarli nel lungo periodo”.

Attenti alle differenze

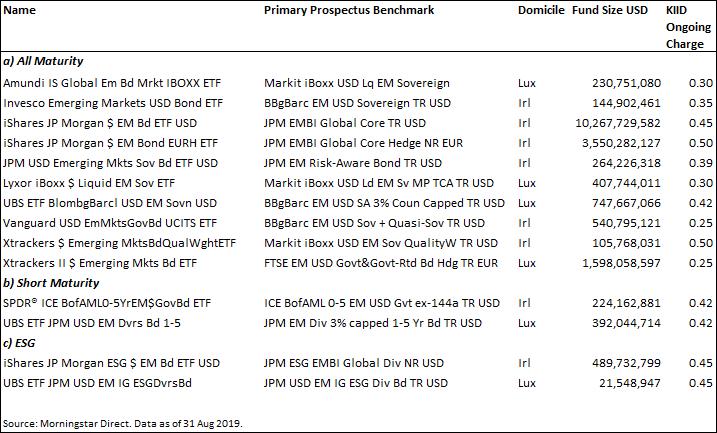

Gli investitori, però, devono essere consapevoli che i replicanti non sono tutti uguali, perché ci sono tanti benchmark e altrettanti differenti fornitori, come si può vedere nella tabella qui sotto.

Etf obbligazionari emergenti in dollari domiciliati in Europa e rispettivi benchmark

“Gli indici sul debito emergente hanno differenti criteri di eleggibilità per la costruzione dei loro panieri”, dice Garcia-Zarate. “Alcuni hanno vincoli di liquidità e tipologie di emittenti molto alti con l’obiettivo di ridurre il rischio complessivo. Altri sono più flessibili e mirano ad aumentare la diversificazione e le possibilità di generare rendimento”. La molteplicità di approcci porta a risultati divergenti a seconda delle condizioni di mercato.

Lezione argentina

La crisi argentina è un buon esempio. In agosto, c’è stata la prima doccia fredda per gli investitori, con la sconfitta a sorpresa nelle primarie dell’attuale presidente Mauricio Macrì e l’avanzata di Alberto Fernandez, dato per favorito nelle elezioni presidenziali del 27 ottobre. I mercati hanno reagito con vendite diffuse e la divisa locale, il peso, si è svalutato rapidamente. Siccome la maggior parte del debito è in valute forti, sono aumentate le preoccupazioni sulla sua sostenibilità.

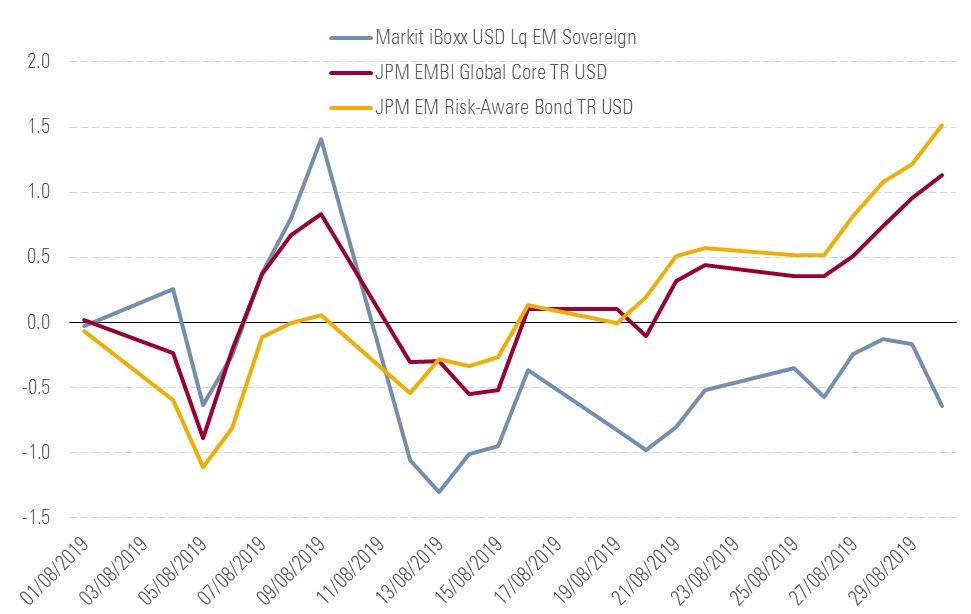

“In agosto, il peso del paese sud-americano negli indici sul debito emergente all-maturity (ossia comprensivi di tutte le scadenze) era compreso in un intervallo tra lo 0% di JPMorgan Risk Aware index (indice di riferimento di JPM USD Emerging Markets Sovereign Bond ETF) e il 6,2% di Markit iBoxx USD Liquid EM Sovereign index (benchmark per Amundi IS Global Emerging Bond Market IBOXX ETF e Lyxor iBoxx $ Liquid EM Sovereign ETF)”, spiega l’analista di Morningstar. “Il risultato è stata una performance differente. I panieri più esposti all’Argentina hanno guadagnato nella fase precedente le primarie e dopo sono crollati, rimanendo in territorio negativo fino alla fine del mese”. Il grafico qui sotto illustra l’andamento dei diversi indici.

Performance di una selezione di indici sul debito emergente in valuta forte nel mese di agosto 2019

Gli Etf non sono tutti uguali

Quale lezione possiamo trarne? Innanzitutto, quando scegliamo un Etf dobbiamo conoscere l’indice sottostante. In secondo luogo, dobbiamo ricordare che le variazioni di breve periodo tendono a neutralizzarsi nel lungo periodo, soprattutto in panieri diversificati. Infine, dimentichiamoci di pensare che un Etf vale l’altro: proprio come i gestori attivi non sono tutti uguali, così è per i fondi indicizzati. In quest’ultimo caso, però, a fare la differenza è il benchmark.

Leggi tutte le analisi sugli Etf del team editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.