Di fronte a una crescita economica anemica e un’inflazione che non riesce ad avvicinarsi all’obiettivo del 2%, il presidente della Banca centrale europea ha deciso di riarmare il famoso bazooka. A margine dell’attesissimo Consiglio di settembre, infatti, Mario Draghi ha annunciato il cambio della cosiddetta forward guidance, ovvero la previsione sui movimenti futuri dei tassi.

Quelli sui depositi sono stati tagliati di 10 punti base (a -0,5%) e soprattutto è stato deciso il riavvio del Quantitative easing, a partire da novembre, per 20 miliardi di euro al mese. Il Qe andrà avanti “per tutto il tempo necessario a rafforzare l’impatto accomodante della politica sui tassi e finirà appena prima che i tassi di interesse della Bce ricomincino ad aumentare”.

La posizione di politica monetaria dell’Eurotower ha spinto i rendimenti dei titoli di stato della zona euro ai minimi storici, con gli emittenti più affidabili come Germania e Paesi Bassi addirittura passati in territorio di tassi negativi sui bond a scadenze molto lunghe.

Questo ha però consentito una forte compressione degli spread obbligazionari tra i paesi core e quelli periferici, oltre alla riduzione della volatilità relativa al rischio sovrano. Alcuni singoli paesi, tuttavia, rimangono sotto i riflettori. In particolare l’Italia, a causa dell’elevata instabilità politica. Detto questo, un ritorno alle tensioni vissute nel 2012 sembra improbabile.

A lungo termine, gli investitori dovrebbero considerare uno scenario di tassi di interesse in salita, il che eroderebbero il valore degli investimenti a reddito fisso, in particolare quelli con scadenze più lunghe. Tuttavia, per il momento rimane una prospettiva lontana.

L’offerta italiana

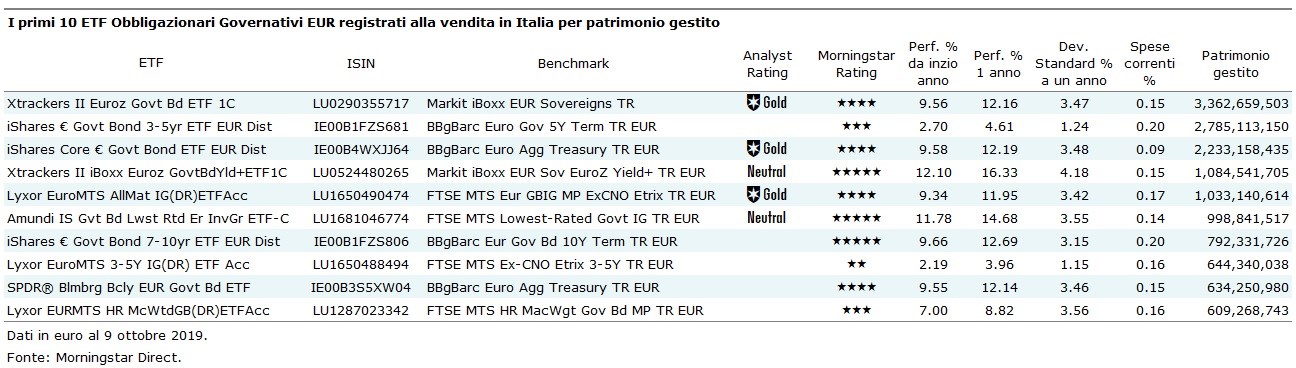

Per gli investitori italiani, sono disponibili 47 Exchange traded funds che offrono un’esposizione alla categoria Obbligazionari governativi in euro. La tabella sottostante è composta dai dieci più grossi in termini di asset in gestione.

Come evidenziato, tra le diverse opzioni a disposizione degli investitori europei, sono cinque per il momento gli ETF coperti dalla ricerca qualitativa di Morningstar, tutti quotati anche su Borsa Italiana. Tre di questi, ottengono il miglior giudizio possibile: Gold.

Il Xtrackers II Eurozone Government Bond UCITS ETF 1C (EUR) utilizza la replica fisica a campione per tracciare l’iBoxx EUR Sovereigns Eurozone TR Index, che misura la performance dei bond governativi di tipo investment grade emessi in euro. In pratica, il fondo acquista un insieme di titoli scelti in modo da creare un portafoglio sufficientemente simile a quello del benchmark ma con un numero di componenti inferiore, in modo da ottimizzare i costi di transazione. I quattro maggiori emittenti della zona euro (Italia, Francia, Germania e Spagna) rappresentano l’80% del valore dell'indice. La ripartizione per scadenze riflette le emissioni in tutta la zona euro. Le spese correnti sono pari allo 0,15%, inferiori della media di categoria. Storicamente, l’ETF ha una tracking difference quasi nulla.

L’iShares Core € Govt Bond UCITS ETF EUR (Dist) è un ETF che mira a tracciare la performance del Bloomberg Barclays Euro Treasury Bond Index attraverso la replica fisica a campione. Il benchmark offre esposizione alle obbligazioni governative denominate in euro con rating investment grade ed emesse pubblicamente sul mercato Eurobond e sui mercati dell'eurozona. L'indice include solo le obbligazioni con una scadenza residua minima di almeno un anno e con un ammontare minimo di capitale in circolazione di 300 milioni di euro. iShares può effettuare il prestito titoli per un importo fino al 100% del valore patrimoniale netto (Nav) del fondo. Blackrock, società madre di iShares, gestisce il processo di prestito titoli e si tiene il 37,5% dei redditi derivanti, mentre il 62,5% restante viene condiviso con gli aderenti all’Etf. Le spese correnti sono di soli 9 punti base, tra le più basse di categoria.

Infine, il Lyxor EuroMTS All-Maturity Investment Grade (DR) UCITS ETF - Acc segue il FTSE MTS Investment Grade Eurozone Government Bond (Ex-CNO) All-Maturity Index attraverso una replica fisica completa (fino a maggio 2013 l’Etf utilizzava la replica sintetica). Il benchmark misura la performance dei più grandi e più scambiati titoli di Stato della zona euro con una scadenza minima di un anno con un rating investment grade assegnato da almeno due delle tre principali agenzie di rating (S&P, Moody, e Fitch). Le obbligazioni sono statisticamente ponderate per rappresentare esattamente la dimensione del debito totale in essere di ciascun paese rispetto al mercato investment grade della zona euro. Questo fondo non effettua prestito titoli. Le spese correnti sono pari a 165 punti base.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.