Quando si ha tra i venti e trent’anni si hanno tanti progetti in testa e la pensione, di solito, non ne fa parte. Giusto? Mica tanto. Secondo i dati emersi dalla ricerca Schroders Global Investor Study 2019, condotta su oltre 25.000 investitori in 32 paesi, i cosiddetti Millennial (gli individui tra i 18 e i 37 anni) sono la generazione che risparmia di più (in percentuale) in vista della vita post-lavorativa.

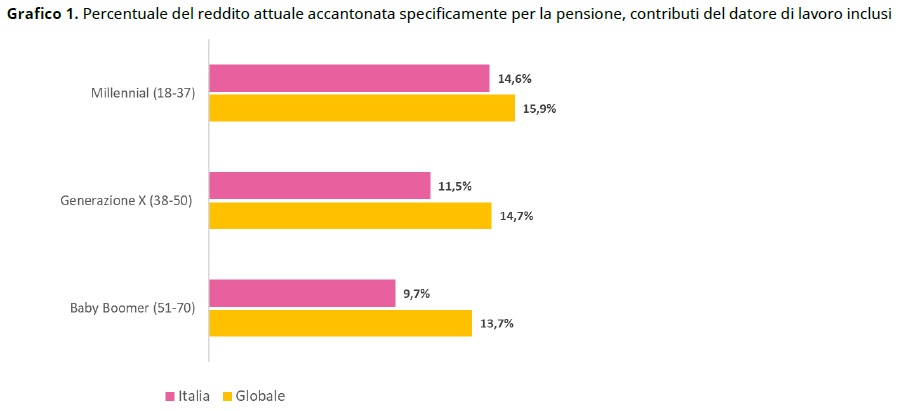

Infatti, nonostante siano ancora in piena età lavorativa e sia maggiore il tempo che li separa dalla pensione, in Italia i Millennial sono consapevoli di dover accantonare di più, in quanto dedicano in media il 14,6% del proprio reddito ai risparmi per la pensione. Fanno seguito la Generazione X (38-50 anni) con l’11,5% e i Baby Boomer (51-70 anni) con il 9,7%. Una tendenza che si conferma anche a livello globale, ma con percentuali medie di risparmio generalmente più elevate e pari al 15,9% per i Millennial, 14,7% per la Generazione X e 13,7% per i Baby Boomer.

Fonte: Schroders Global Investor Study 2019

Entrando un po’ più nello specifico, però, il quadro che emerge è tutt’altro che incoraggiante. Di fatti, pur essendo generalmente noti per essere dei buoni risparmiatori, gli italiani sono risultati tra gli investitori che risparmiano meno per la pensione. In Italia gli investitori non ancora in pensione accantonano in media il 12,4% del reddito totale, rispetto ad esempio ad austriaci e svizzeri, ai primi posti in classifica, che risparmiano rispettivamente il 21,6% e il 21,3%. La percentuale di risparmio in vista del post carriera dell’Italia è inferiore anche alla media globale (15,3%) e a quella europea (14,9%).

Inoltre, dalla ricerca emerge che un quarto degli italiani non ancora in pensione è preoccupato di non aver risparmiato abbastanza in vista di tale fase, un dato in linea con gli investitori a livello globale.

Quasi tutti gli investitori italiani non ancora in pensione (91%) riconoscono però che alcuni fattori potrebbero convincerli a risparmiare di più in vista di tale fase, si legge nel report. Ad esempio, il 30% di questa fetta di investitori sarebbe propenso ad accantonare più denaro se avesse accesso a maggiori informazioni sulla quantità di risparmi necessari per sostenere lo stile di vita desiderato in pensione. Entrambi i dati sono simili alle medie globali.

Dall’altro lato, lo studio fa emergere che esistono anche alcuni fattori che influenzano negativamente la propensione degli investitori ad accantonare per la pensione. Ad esempio, il 17% degli italiani (identica la media globale), pur volendo risparmiare, ritiene che i bisogni del momento siano più rilevanti. Tra gli altri bias comportamentali selezionati dai rispondenti, sempre il 17% degli investitori italiani (15% il dato globale) ammette di concedersi degli sfizi nel presente invece di risparmiare per la pensione, mentre il 15% degli investitori italiani si dice fiducioso che i contributi versati dal datore di lavoro saranno sufficienti per la pensione (16% la media globale).

“I dati suggeriscono che gli investitori a livello globale non hanno aspettative realistiche riguardo allo stile di vita che vorrebbero dopo il pensionamento”, commenta Sangita Chawla, responsabile risparmi previdenziali di Schroders. “Le persone vivono sempre più a lungo e meriterebbero di godersi la pensione al termine della carriera grazie a risparmi sufficienti. Tuttavia, lo studio indica che per molti investitori le cose non stanno così. È necessario iniziare a risparmiare in modo sostanziale e il prima possibile e valutare con attenzione quale sia il livello di reddito sostenibile durante la pensione”.

Quanto si deve risparmiare?

Negli ultimi anni sono state effettuate numerose ricerche su quanto i giovani dovrebbero risparmiare per poter assicurarsi una vita post-lavorativa dignitosa. Le più “ottimistiche” parlano del 7% del proprio stipendio, altre indicano cifre ben più elevate. Ad esempio, il portale finanziario americano NerdWallet ha pubblicato un’analisi secondo la quale un lavoratore venticinquenne con un salario annuale di 40.000 dollari dovrebbe risparmiare il 22% del proprio stipendio, ipotizzando un rendimento medio annuale dei propri investimenti del 5% e un aumento medio del proprio salario del 2% ogni anno.

“È una percentuale davvero alta. A 25 anni è quasi impossibile e obiettivi del genere possono anche spaventare”, ha commentato David Blanchett, responsabile della ricerca previdenziale di Morningstar Investment Management. Secondo l’analista, tenendo conto del contributo datoriale e ipotizzando dei rendimenti medio-bassi, un giovane nella stessa situazione potrebbe raggiungere gli stessi obiettivi risparmiando il 14% delle proprie entrate, più o meno in linea con il sondaggio di Schroders.

Gli strumenti a disposizione

Chi cerca un veicolo finanziario appositamente pensato per integrare la pensione pubblica ha davanti a sé tre scelte: fondo pensione negoziale, fondo pensione aperto oppure Pip (Piano individuale pensionistico).

I fondi negoziali sono istituiti sulla base di accordi tra le organizzazioni sindacali e quelle imprenditoriali di settori specifici: l’adesione a questi fondi è riservata a specifiche categorie. Il principale vantaggio di questo strumento è che il datore di lavoro è obbligato a versare a sua volta un contributo alla forma pensionistica complementare alla quale ha aderito il dipendente. Ciò consente di aumentare i versamenti e, a parità di altre condizioni, di ottenere una pensione complementare più alta.

I fondi aperti sono forme pensionistiche complementari istituite da banche, assicurazioni, Sgr e Sim. Possono essere ad adesione individuale, su iniziativa del singolo, o collettiva (l’azienda sigla un contratto con un fondo pensione aperto per i suoi dipendenti). Nel caso di adesione individuale, l’aderente non beneficia del contributo del datore di lavoro, in caso di adesione collettiva invece può usufruire di questo vantaggio.

I Pip, infine, sono forme pensionistiche complementari istituite dalle imprese di assicurazione. L’adesione è sempre a carattere individuale. Chiunque può aderire, anche casalinghe e studenti che non hanno posizioni previdenziali aperte con il sistema pubblico. In generale, i Pip sono più flessibili ma anche molto più costosi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.