Fai attenzione al vuoto, o meglio, al divario tra quello che realmente ottieni dall’investimento in un fondo e la sua performance totale. Forse andrebbe scritto nei documenti informativi dei fondi perché i risparmiatori continuano a compiere lo stesso errore: sbagliano il momento di ingresso o uscita, con la grave conseguenza di guadagnare meno di quello che sarebbe il potenziale degli strumenti finanziari che hanno in portafoglio.

Da anni, lo studio Mind the gap di Morningstar (il nome deriva dall’avviso che si trova in molte stazioni metropolitane per ricordare ai passeggeri lo spazio tra banchina e carrozza quando si aprono le porte), si conclude con la triste constatazione che gli investitori continuano a commettere errori di timing e selezione dei fondi. Nel periodo 2010-18, sbagliare i momenti di ingresso e uscita dai fondi europei è costato in media 53 punti base ogni anno, un dato che è in linea con i precedenti studi.

Triste primato europeo

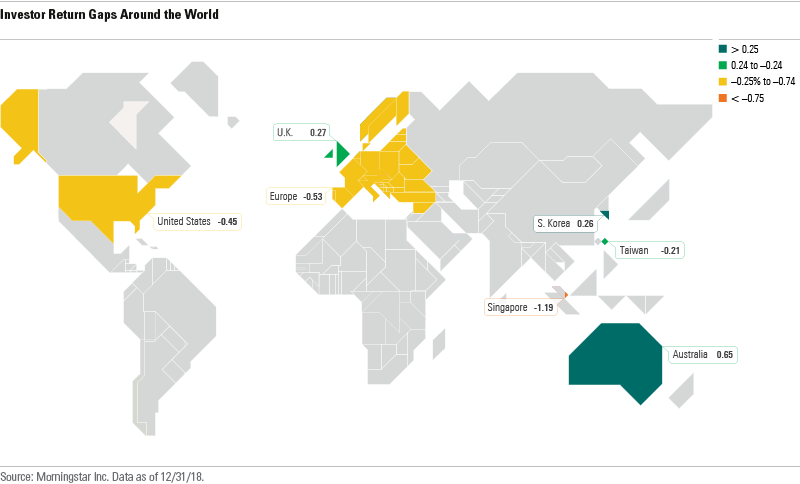

I risparmiatori europei, italiani inclusi, non sono gli unici a bruciare i rendimenti con le loro scelte sbagliate, perché questo fenomeno si riscontra anche in altre regioni, compresi gli Stati Uniti. Tuttavia, il Vecchio continente fa peggio di altri mercati (vedi mappa qui sotto). Nel periodo considerato, l’investor return è stato del 4,78%, mentre quello totale ha raggiunto il 5,31% (i dati sono calcolati su periodi rolling di 5 anni).

Lo studio esamina i tre più grandi mercati europei (Francia, Irlanda e Lussemburgo) come proxy dell’intera industria. L’investor return è calcolato partendo dai flussi stimati mensili per i fondi. Per minimizzare l’effetto delle valute sono state usate solo classi in euro (oltre 16 mila in tutto).

Media dei rendimenti degli investitori (5 anni rolling) dal 2010 al 2018 in Europa

Il gap maggiore è nel reddito fisso

Rispetto agli anni scorsi, nell’ultima rilevazione non sono mancate le novità. Tipicamente erano gli investitori in fondi azionari ad essere maggiormente danneggiati dagli errori di timing perché si tratta di strumenti più volatili. Nello studio 2019, invece, il gap maggiore si ha tra gli obbligazionari.

“Il reddito fisso europeo è stato turbolento a causa della crisi finanziaria”, spiega Matias Möttölä, autore del report. “Questo si è tradotto in un investor return negativo di 68 punti nel periodo 2010-14 per chi ha scelto i bond. Nel 2012, la Banca centrale europea aveva pronunciato la promessa ‘whatever it takes’, ossia faremo tutto ciò che serve per salvare la moneta unica. Ma nuovi problemi sono sorti a causa dei massicci stimoli monetari, che hanno spinto i rendimenti dei titoli governativi sempre più in basso fino ad arrivare in territorio negativo. Gli investitori, quindi, sono andati alla ricerca di ritorni più elevati. E nella maggior parte dei casi i loro sforzi sono stati vani. Tra il 2014-18, l’investor return nel reddito fisso è stato di un magro 1,4% annualizzato, 32 punti base in meno dell’altrettanto scarno total return (1,71%)”. Nel complesso, la perdita per errori di timing e selezione dei fondi è stata in media di 38 punti base.

Il rally delle Borse blocca l’emotività

Per contro, il gap medio per i fondi azionari è stato di 22 punti. La ragione principale è il lungo rally dei mercati azionari, scalfito solo dalla volatilità nel 2011, a inizio 2016 e alla fine dell’anno scorso. E’ possibile, quindi, che il Toro nell’arena abbia tenuto sotto controllo l’istinto a vendere degli investitori. A fronte di un rendimento totale del 4,24% nel periodo 2014-18, l’investor return è stato del 3,94%. Nel più burrascoso quinquennio 2010-2014, il divario era stato dell’1% a svantaggio dei risparmiatori.

Bene i bilanciati

Gli investitori in fondi bilanciati sono stati i più fortunati. Il gap tra i due tipi di ritorno è andato a loro vantaggio. “Sono stati molto popolari dal 2010, per cui gli investitori hanno aumentato la loro esposizione, anziché provare ad indovinare il giusto momento in cui entrare e uscire”, spiega il ricercatore di Morningstar. “Inoltre, i sottoscrittori si sono spostati verso strategie più rischiose e flessibili, perché gli strumenti più prudenti hanno rendimenti attesi minori a causa dei bassi tassi di interesse”. Anche per gli alternativi il divario è stato positivo, in controtendenza rispetto al passato, ma le performance sono state molto scarne (1,08% l’investor return medio), se si considera l’approccio più sofisticato di questi fondi.

Rischio = errore

I risparmiatori fanno più fatica a tenere a bada le emozioni quando le oscillazioni delle quotazioni dei loro fondi sono ampie, ossia il rischio è maggiore. L’analisi dei flussi di sottoscrizione e riscatto conferma un dato noto a molti: gli investitori tendono ad entrare sui massimi e uscire quando le valutazioni scendono ai minimi, allargando le loro perdite. Questo fenomeno è evidente soprattutto tra i comparti azionari e obbligazionari più rischiosi. Morningstar ha calcolato che per le strategie equity più volatili il gap a svantaggio degli investitori è di 82 punti base e si riscontra soprattutto negli strumenti specializzati sui mercati emergenti. Nel reddito fisso, il divario è ancora più pronunciato (-1,38%).

Meglio low cost

Infine, i costi giocano un ruolo cruciale nel determinare il successo degli investitori. Le classi di fondi più costose hanno probabilità di sovra-performance inferiori. La riduzione dei rendimenti è particolarmente drammatica nei bilanciati, negli alternativi e nel reddito fisso: i sottoscrittori dei prodotti più cari hanno avuto in media un guadagno inferiore a quelli degli strumenti low cost che è stato rispettivamente dell’1,86, 1,44 e 1,17%.

“Per i consulenti finanziari e gli investitori, il messaggio chiave di questo studio è che bisogna trovare soluzioni che evitino il market-timing e aiutino gli investitori a rimanere fedeli ai loro piani finanziari”, conclude Möttölä. “I fondi complessi e volatili sono difficili da usare è andrebbero inseriti solo in una pianificazione di lungo termine all’interno di portafogli ampi. I comparti a basso costo e meno rischiosi possono facilitare il raggiungimento degli obiettivi di investimento, senza dover rinunciare alle performance per scelte di tempistica sbagliate”.

Leggi i commenti settimanali di Morningstar.

Visita il nostro sito dedicato ai servizi e alle soluzioni di ricerca e selezione fondi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.