La nozione secondo cui un portafoglio composto da azioni e obbligazioni abbassi il grado di rischio ha recuperato molta della sua forza, dopo un periodo in cui le due asset class sembravano viaggiare nella stessa direzione.

Un portafoglio finanziario, infatti, non deve essere giudicato solo dalle performance, ma anche dall’equilibrio che riesce a trovare tra rischio e rendimento nel lungo periodo. Un rapporto che, per sua natura, è precario e mutevole e che perciò deve essere continuamente ricercato tramite l’attività di diversificazione degli investimenti.

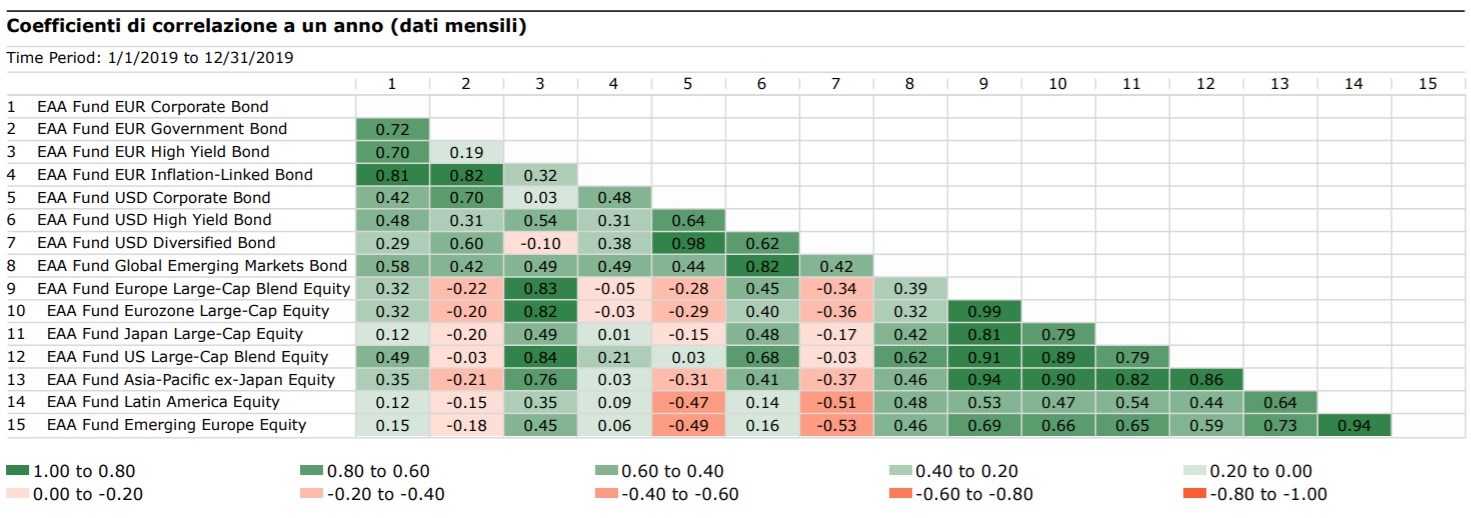

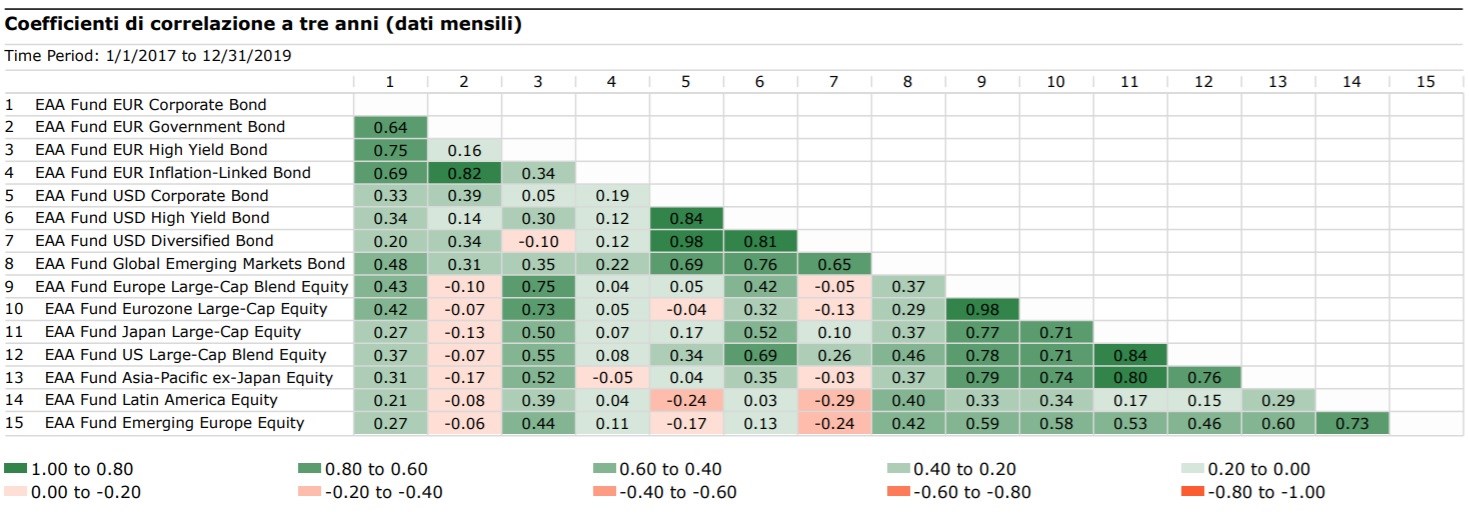

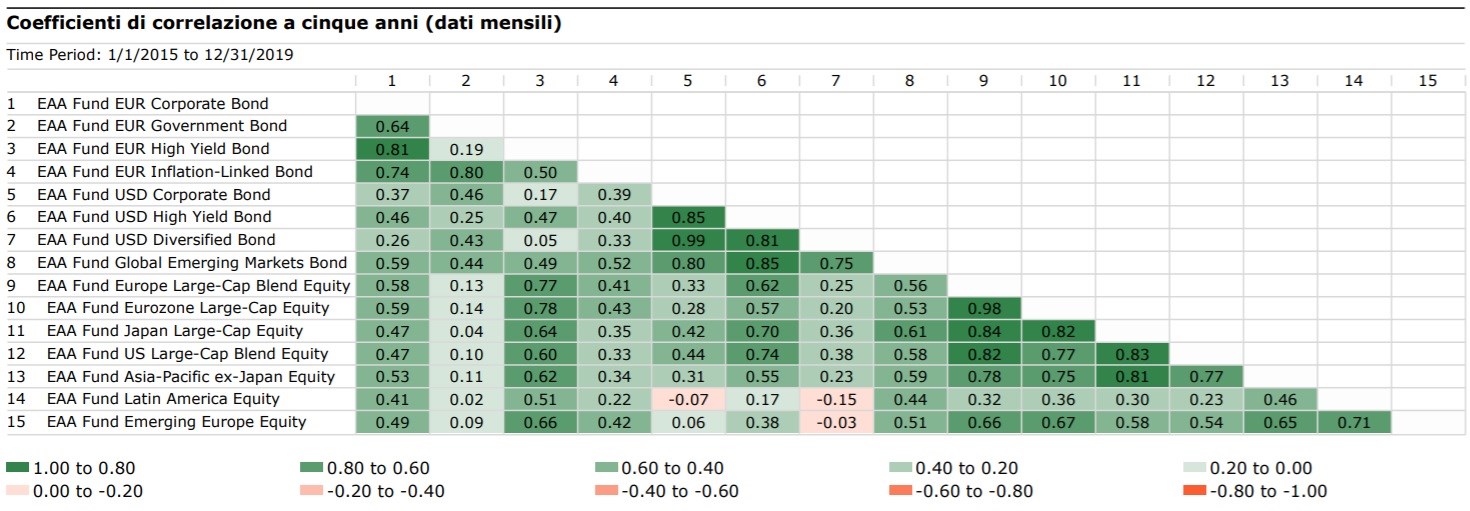

Guardando le tabelle sottostanti si nota come le categorie Morningstar, azionarie e obbligazionarie, abbiano sensibilmente diminuito la correlazione negli ultimi tre anni, arrivando nel 2019 anche in territorio negativo. Si nota soprattutto che a un anno e a tre anni, le categorie obbligazionarie sono tornate a essere decorrelate da quelle azionarie.

È il caso, in particolare, dei fondi esposti ai titoli di Stato europei, ai corporate bond in dollari e alle obbligazioni diversificate in dollari. Categorie che segnano correlazioni negative praticamente con tutte le classi di attivi azionarie a uno e tre anni, mentre a cinque anni viaggiavano nella stessa direzione.

Calcolare il coefficiente di correlazione del proprio portafoglio è un esercizio piuttosto complesso. Per avere un’idea di ordine generale, che comunque può già essere molto utile a evitare eventuali sovrapposizioni, abbiamo calcolato i coefficienti di correlazione delle 15 principali categorie Morningstar, a uno, tre e cinque anni, aggiornati al 31 dicembre 2019.

Per interpretare le tabelle, che verranno aggiornate trimestralmente, si possono seguire i colori: più la casella tende al verde, più la correlazione sarà elevata; al contrario, più la casella tende al rosso, più il coefficente sarà negativo.

Le categorie oggetto dell’analisi sono le seguenti (i numeri corrispondono a quelli che appaiono nelle tabelle):

- Obbligazionari Corporate EUR

- Obbligazionari Diversificati EUR

- Obbligazionari Governativi EUR

- Obbligazionari High Yield EUR

- Obbligazionari Inflation-Linked EUR

- Obbligazionari Flessibili EUR

- Obbligazionari Diversificati USD

- Obbligazionari Paesi Emergenti

- Azionari Europa Large Cap Blend

- Azionari Area Euro Large Cap

- Azionari Giappone Large Cap

- Azionari USA Large Cap Blend

- Azionari Asia-Pacifico ex. Giappone

- Azionari America Latina

- Azionari Europa Emergente

Fonte: Morningstar Direct

Il coefficiente di correlazione misura in che modo la performance di uno strumento influenza l’andamento di un altro: varia tra -1 e +1. Un coefficiente pari a 0 indica che non vi è alcuna correlazione tra i due fondi. Un coefficiente pari a 1 segnala che c'è una correlazione positiva perfetta, il che significa che i due strumenti si muovono assieme: se uno sale del 10%, lo fa anche l’altro e viceversa. Ovviamente, in caso di perfetta correlazione negativa (uguale -1) il rapporto è inverso: se il primo sale del 10%, il secondo perde il 10%.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.