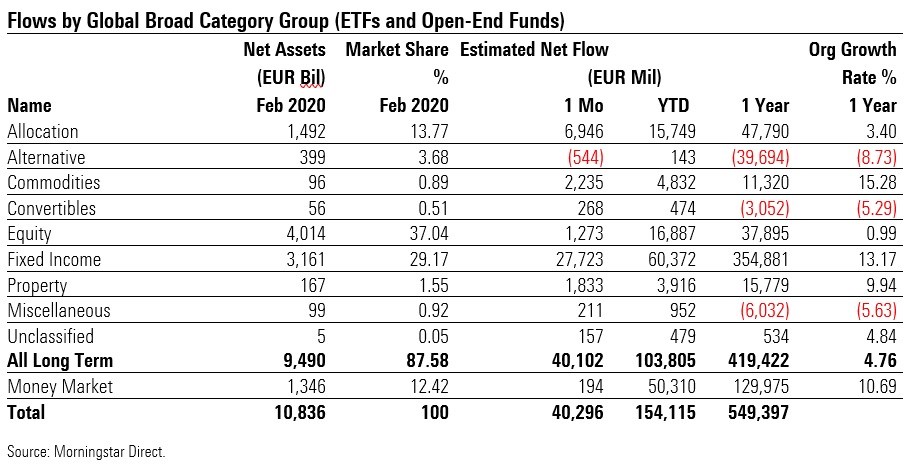

Malgrado il crescente nervosismo riguardo alla diffusione del Coronavirus e alle sue ramificazioni sul futuro dell’economia globale, la raccolta netta dei fondi europei a lungo termine è rimasta in terreno positivo in febbraio, pur diminuendo rispetto al mese precedente. Infatti, come ci rivelano i dati sui flussi giornalieri, i deflussi hanno colpito l’industria dei fondi in Europa solo negli ultimi quattro giorni di febbraio, indicando quanto gli investitori del Vecchio continente abbiano in qualche modo sottovalutato le conseguenze del contagio fino ad allora (e forse reagendo in modo fin esagerato da quel momento in avanti). I fondi aperti a lungo termine domiciliati in Europa (Exchange traded fund inclusi) hanno raccolto 40 miliardi di euro in febbraio, dopo aver ricevuto sottoscrizioni nette per 63 miliardi a gennaio.

I flussi verso i fondi azionari sono crollati dai 14,8 miliardi di gennaio a 1,3 miliardi di febbraio. I fondi a reddito fisso si sono attestati su 27,7 miliardi, dimostrandosi notevolmente resilienti. Nonostante alcune categorie rischiose come le obbligazioni high yield in euro abbiano segnato riscatti netti, la raccolta dei comparti a redditto fisso ha ancora riflettuto la ricerca di rendimenti vista per la maggior parte degli ultimi dieci anni. I fondi obbligazionari flessibili, gli obbligazionari globali ad alto rendimento e i fondi obbligazionari dei mercati emergenti globali hanno continuato a registrare una domanda significativa fino agli ultimi giorni di febbraio.

Dopo il colpo di reni di gennaio, i fondi alternativi sono tornati in rosso, subendo deflussi superiori a 500 milioni di euro.

L’elevata domanda di fondi esposti ai metalli preziosi sta, invece, dietro alla buona raccolta del gruppo “commodity”.

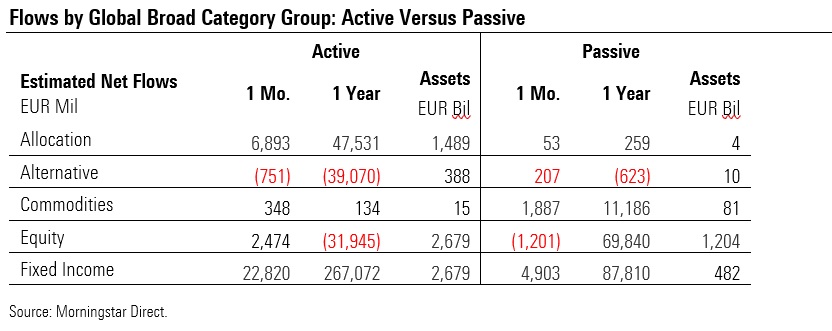

Attivi Vs Passivi

Se guardiamo alla crescita relativa, i fondi indicizzati corrono più veloci dei loro concorrenti attivi da diverso tempo. Questa tendenza si è però invertita a febbraio, in quanto i fondi gestiti attivamente non solo hanno visto afflussi più elevati in termini assoluti, ma hanno anche registrato maggiori tassi di crescita organica. Ciò indica che gli investitori in prodotti passivi hanno reagito più rapidamente al dramma scoppiato sui mercati negli ultimi giorni del mese.

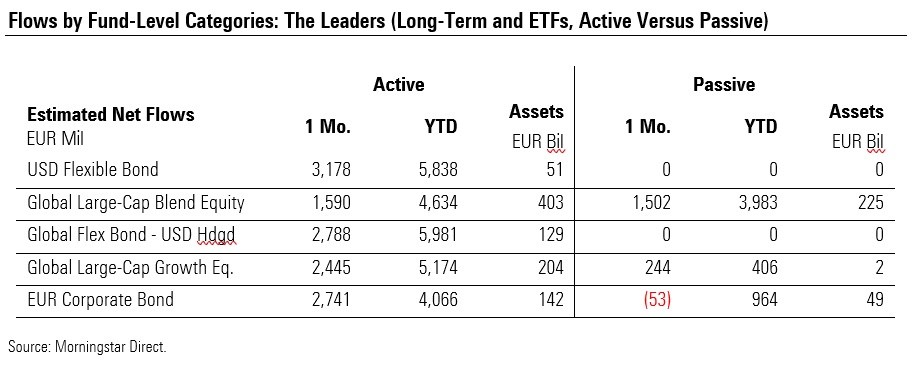

Le categorie che hanno raccolto di più (e di meno)

In un mondo con tassi d’interesse a zero o addirittura negativi, la ricerca di rendimento oltre il reddito fisso tradizionale è continuata anche in febbraio. Uno sguardo alle categorie Morningstar più vendute rivela una forte domanda per i fondi di obbligazioni flessibili in dollari Usa. Con 3,18 miliardi di euro incassati, il mese scorso ha visto la più forte domanda mensile per questa categoria da quando Morningstar ha iniziato a raccogliere dati sui flussi a livello europeo nel 2007.

I fondi azionari globali a grande capitalizzazione occupano il secondo posto in classifica, con i prodotti attivi e passivi che condividono in ugual misura il bottino. Ciò conferma la tendenza positiva già osservata nell’ultimo trimestre del 2019 e nel gennaio 2020.

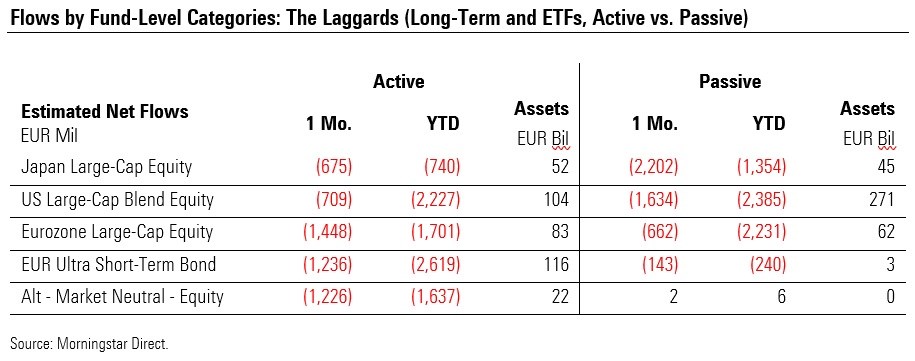

Lato deflussi, i fondi azionari giapponesi a grande capitalizzazione hanno subito riscatti netti per 2,9 miliardi di euro, rendendo febbraio il mese peggiore in termini di raccolta da quando Morningstar ha iniziato a raccogliere dati sui flussi a livello europeo nel 2007. I fondi indicizzati sono quelli che hanno sofferto maggiormente. Più di 2,2 miliardi di euro sono infatti usciti da tali prodotti; nel frattempo, i fondi gestiti attivamente hanno perso 675 milioni. L’iShares Core MSCI Japan IMI ETF da solo ha perso per strada 994 milioni di euro.

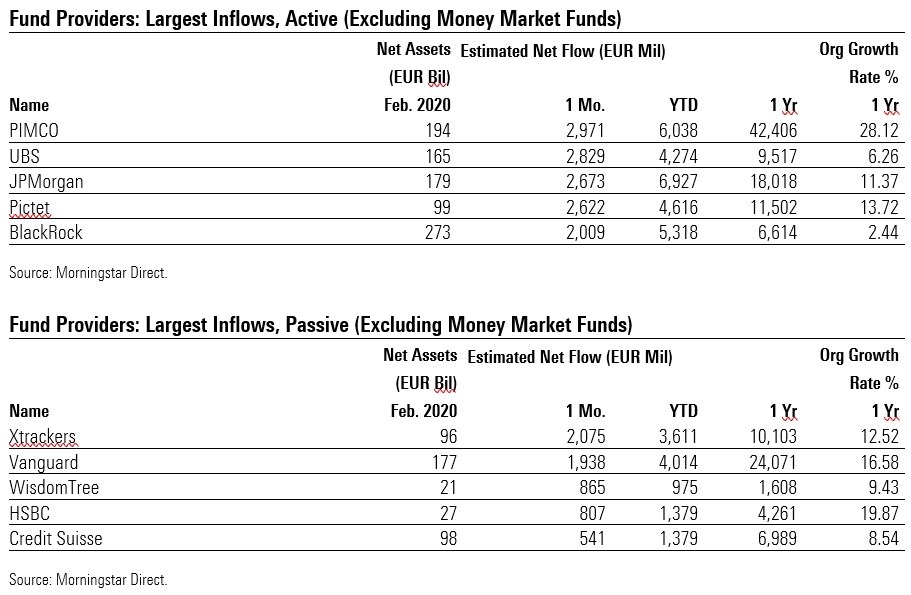

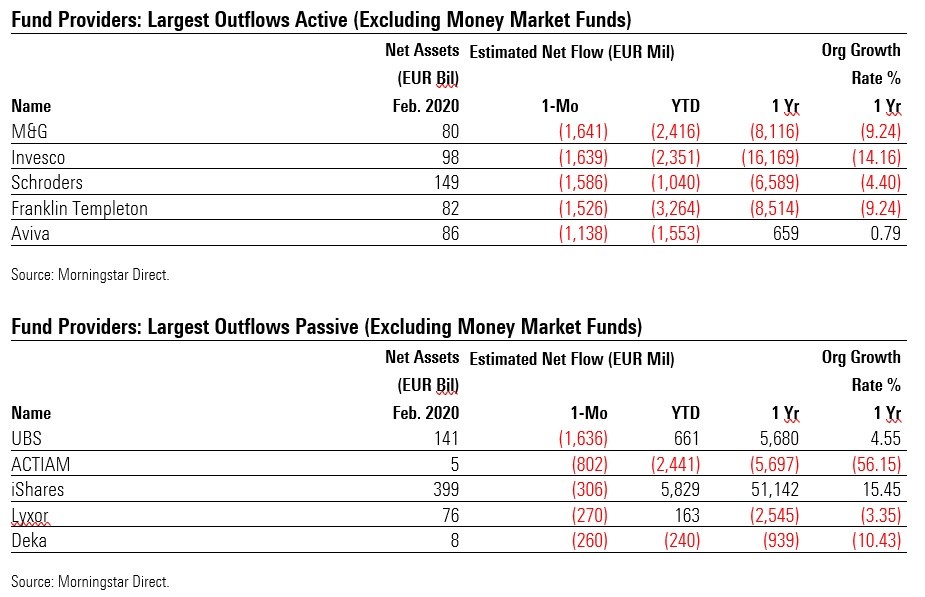

Le case di gestione

Le cifre di questo rapporto sono state compilate il 20 marzo 2020. Sono stati inclusi circa 39.000 fondi aperti ed ETF che Morningstar registra da oltre 1.750 società di fondi in più di 35 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.