C’erano una volta i fondi tecnologici, che erano classificati come settoriali. Poi lo scoppio della bolla Internet nel 2000 ne ha spazzati via molti, per cui oggi ne sono rimasti pochi: 134 in tutta Europa, di cui 35 disponibili anche in Italia, ma nessuno domiciliato nel Belpaese (il calcolo è basato solo sulle classi più anziane).

La tecnologia ora piace agli investitori se è un trend, sia che si chiami intelligenza artificiale, automazione, robotica o cloud computing, sia che prenda la forma di big data, Internet delle cose, o fintech.

Passione per l’hi-tech

Secondo uno studio Morningstar, quello tecnologico è il tema più popolare a livello globale tra i fondi che sono specializzati nel cavalcare specifici trend. Altri esempi sono l’acqua, l’invecchiamento della popolazione, i Millennial, la transizione energetica e la nutrizione.

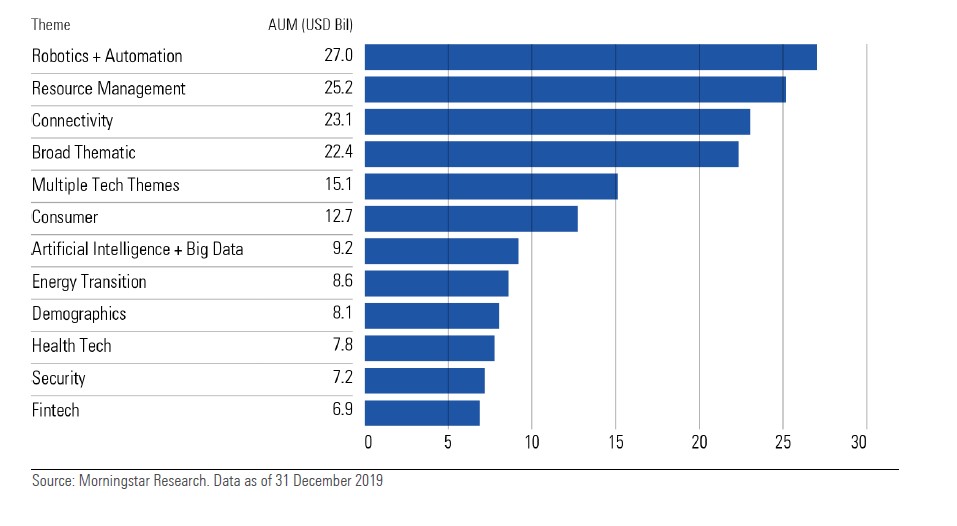

“Con 27 miliardi di dollari di asset gestiti a livello globale l’automazione e la robotica sono i temi che attraggono di più”, spiega Kenneth Lamont, senior analyst di Morningstar e co-autore dello studio Global thematic funds landscape. ”E’ interessante notare che i fondi domiciliati negli Stati Uniti pesano solo per il 6% sul totale, con il resto diviso 55-45% tra Europa e resto del mondo”.

Patrimonio in gestione dei fondi tematici a livello globale (in miliardi di dollari)

I numeri del settore

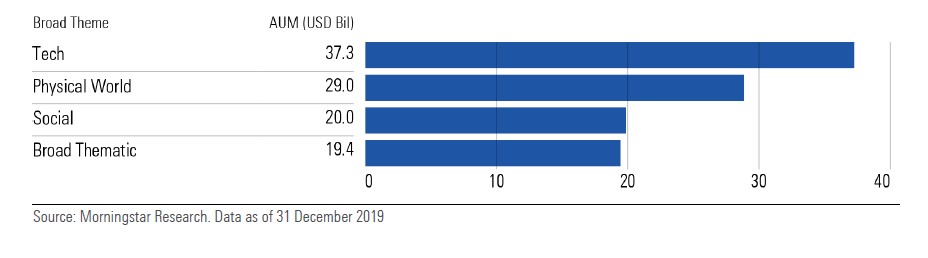

In Europa, il tema tecnologico ha attratto il 51% dei flussi netti negli ultimi tre anni. I trend sociali (demografici, legati agli stili di vita o ai consumi) e quelli relativi al mondo fisico (agribusiness, gestione efficiente delle risorse, transizione energetica) hanno raccolto il 17% del totale. Lanci di nuovi fondi, performance positive dei mercati azionari nel loro complesso e nuovi capitali in ingresso hanno portato il patrimonio complessivo del “tema tecnologico” a 37,3 miliardi di dollari (33,6 miliardi di euro) a fine 2019, di cui 14 in quelli specifici dell’automazione e robotica.

Patrimonio dei fondi tematici europei (in miliardi di dollari)

Settore o tema?

Il confine tra un fondo settoriale e uno tematico, nel campo tecnologico, è davvero sottile, anche perché il mondo è in continua evoluzione. In linea generale, Morningstar definisce “tematici” quei comparti che selezionano i titoli sulla base dell’esposizione a uno o più “temi di investimento” che originano da trend macroeconomici o strutturali che prescindono dal tradizionale ciclo economico. Ne sono esempi i cambiamenti demografici o l’innovazione hi-tech.

Vediamo concretamente come funziona. Tra i fondi tematici più grandi in Europa, Pictet Robotics è quello tecnologico con più asset in gestione (5,7 miliardi di dollari a fine 2019). Come si legge nel documento informativo, “investe principalmente in azioni di società che contribuiscono a, o beneficiano di, sviluppi nella robotica e nelle tecnologie”.

Tra i fondi della categoria Azionari settore tecnologia, il Fidelity Funds – Global technology è il più grande disponibile agli investitori italiani, con un patrimonio di 5,8 miliardi di euro (al 29 febbraio 2020). Nella sua politica di investimento si legge: “Almeno il 70% deve essere investito in azioni di società di tutto il mondo in grado di promuovere progressi e miglioramenti tecnologici relativi a prodotti, processi o servizi o di trarre un notevole vantaggio dagli stessi”.

Questione di sopravvivenza

I fondi tematici sono, nella maggior parte dei casi, più giovani di quelli tecnologici tradizionali. Tra questi ultimi, in base ai dati Morningstar, il più anziano tecnologico disponibile in Italia è il BGF World technology, classe A2, che è stato lanciato nel 1995 e ha un Analyst rating pari a Silver (report di Tom Nations del 13 settembre 2019). Responsabile è Tony Kim, che ha circa 23 anni di esperienza nell’analisi dei titoli hi-tech e una grande capacità di catturare i cambiamenti in un settore che continuamente produce nuovi player dominanti.

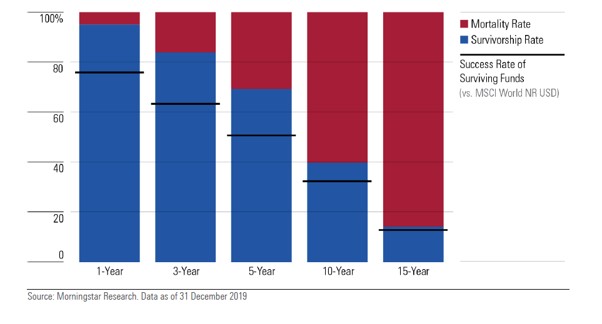

Dopo la bolla Internet, molti fondi azionari tecnologia sono stati chiusi o liquidati in altri comparti. Accade anche per i tematici. Lo studio Morningstar rivela che solo il 45% degli strumenti tematici (non solo quelli con focus hi-tech) lanciati prima del 2010 a livello globale esiste ancora oggi (40% in Europa). Gli investitori, dunque, si trovano di fronte a tre sfide: trovare un trend vincente, selezionare un fondo che sia in grado di cavalcarlo bene e identificare il giusto momento di ingresso, ossia quando il mercato non ha ancora del tutto valutato le potenzialità di quel determinato tema (quest’ultimo è l’aspetto più difficile).

Trovare i vincenti

Gli analisti di Morningstar suggeriscono, dunque, di fare un’analisi accurata per capire quanto un investimento è robusto e capace di adattarsi ai cambiamenti tecnologici, sociali ed economici. E’ necessario comprendere la “fedeltà” del portafoglio di un determinato fondo alla tematica replicata. Spesso, ad esempio ci sono poche aziende specializzate per cui il gestore si trova costretto a cercarne di affini. E’ bene mettere in conto anche una volatilità superiore all’equity internazionale a fronte della quale non sempre si è premiati con rendimenti più elevati. Le statistiche mostrano, però, che i gestori che sanno creare valore e perseguono temi robusti possono dare buone soddisfazioni agli investitori. La maggiore difficoltà è trovarli. Per dirla con le parole di Lamont: “I numeri suggeriscono che le probabilità di trovare un tema che durerà nel tempo e darà soddisfazioni in termini di rendimenti non sono molto alte”.

Nel grafico qui sotto sono illustrati i tassi di sopravvivenza (in blu) e di liquidazioni (in rosso) dei fondi tematici europei su diversi orizzonti temporali. La linea nera marcata indica il tasso di successo dei comparti ancora esistenti a confronto con l’Msci World. Di quelli lanciati nel 2010 e ancora esistenti, solo uno su tre è riuscito a battere l’indice azionario globale (Msci World).

Tasso di sopravvivenza e di successo dei fondi tematici europei su diversi orizzonti temporali

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.