L’acronimo inglese FOMO (Fear Of Missing Out), il quale si riferisce all’ansia di perdere qualcosa, è stato inventato dall’autore e ventur capitalist Patrick J. McGinnis nel 2004 e nel mondo anglosassone è di uso comune tra le persone nate tra i primi anni ‘80 e fine degli anni ‘90: i cosidetti Millennial (o generazione Y), forse il primo gruppo “connesso” della storia.

Tale ansia deriva dal constante bombardamento di messaggi e notifiche relative alle attività del nostro cerchio di relazioni, al punto che alcuni hanno la sensazione di “perdere qualcosa” nel caso non partecipassero attivamente a queste attività o conversazioni. L’acronimo generalmente ha una connotazione negativa. Tipicamente questa ansia provoca indecisione o, al contrario, un eccesso di impegni che sono difficili da mantenere.

L’acronimo, che può essere classificato come neologismo, assume di colpo una concezione assolutamente concreta quando applicato a decisioni di investimento. Si potrebbe persino sostenere che having FOMO (provare questa ansia per le occasioni mancate) è il giusto riflesso negli investimenti, specialmente in questo periodo di caduta dei mercati e panico generale.

Nella nostra serie sui falsi miti della finanza abbiamo già evocato le falle relative al Pac (Piano di accumulo del capitale), così come abbiamo accennato nell’articolo 3 consigli per investitori preoccupati a uno studio del 2019 di Morningstar a cura di Paul Kaplan e Maciej Kowara che ha dimostrato che, tra gennaio 1926 e ottobre 2018, le azioni statunitensi a grande capitalizzazione hanno dovuto la loro sovraperformance rispetto agli investimenti monetari (la liquidità) a soli 51 mesi, meno del 5% dei mesi del campione. Se si avessero avuto le azioni per l’intero periodo (1.063 mesi) a parte quei 51 mesi, denomintati “mesi critici”, il nostro portafoglio non avrebbe battuto la liquidità. Più o meno lo stesso risultato è stato ottenuto analizzando il comportamento dei fondi azionari attivi dal 2003 al 2018.

Tali contenuti fanno riferimento al fatto indiscutibile che un solo mese di performance può fare la differenza per il rendimento totale di un investitore in diversi anni. Tuttavia, in periodi di volatilità come l’attuale, un mese può sembrare un’eternità ed è sufficiente perdere una sola sessione cruciale per accumulare un sostanzioso ritardo rispetto al nostro benchmark di riferimento.

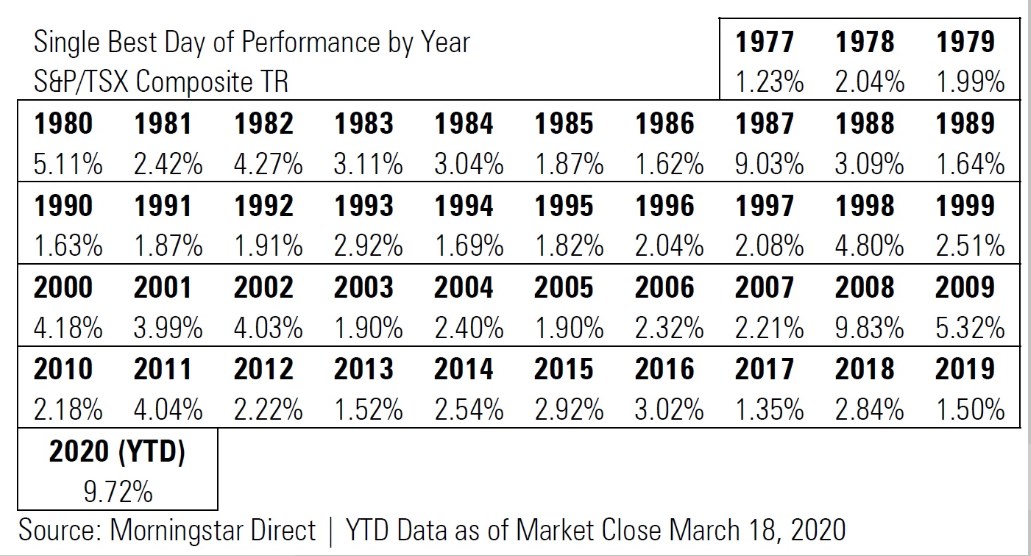

A titolo illustrativo, abbiamo preso i rendimenti giornalieri dell’indice S&P/TSX Composite Total Return dal 1977 a oggi, cercando ogni anno la migliore sessione giornaliera.

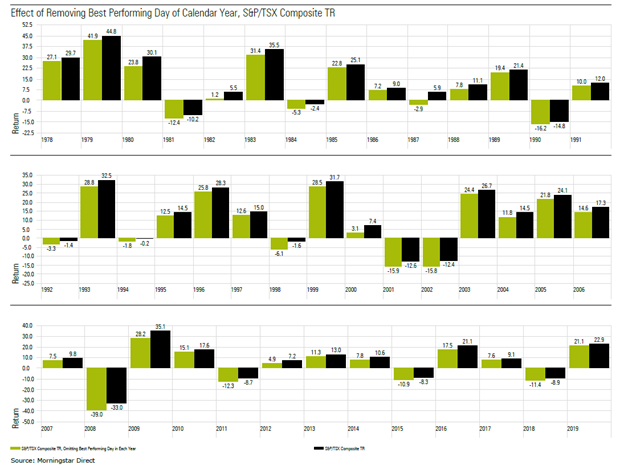

Successivamznte, abbiamo rimosso dal rendimento annuale la performance di questa sessione per vedere cosa sarebbe successo se un investitore si fosse disimpegnato quel giorno prima di reinvestire il giorno successivo. Per riferimento, la tabella seguente riproduce la sessione migliore per ogni anno dalla fine degli anni ‘70.

Nella maggior parte dei casi la performance della migliore sessione dell’anno è compresa tra l’1 e il 5%, tranne nel 1987 e nel 2008, anni in cui il mercato ha subito dei cali significativi. In termini di impatto, il grafico seguente illustra la performance dell’indice ogni anno, con (in nero) e senza (in verde) la migliore sessione dell'anno.

La conclusione appare chiara: se si perde la miglior sessione giornaliera dell’anno, si otterrà sempre un rendimento inferiore a quello dell’indice, a volte in modo significativo. Prima si verifica questa sessione, più la sottoperformance sarà importante, principalmente a causa dell’effetto degli interessi composti.

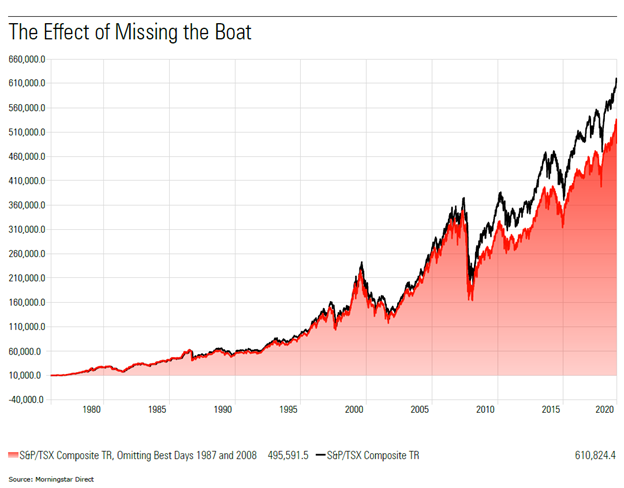

Per rappresentare meglio la situazione in cui molti investitori si trovano oggi, abbiamo eseguito la stessa analisi per determinare l’effetto degli interessi accumulati su un periodo più lungo, ma supponendo questa volta di perdere solo le due migliori sessioni registrate negli ultimi quattro decenni: il 21 ottobre 1987 (il giorno dopo il Black Monday) e il 14 ottobre 2008 (il giorno dopo una perdita dell’indice S&P/TSX Composite TR del 5,6%). Si tratta infatti di due giorni che verosimilmente molti investitori avrebbero potuto “perdere” visti i crolli immediatamente precedenti, una situazione che ricorda bene quella attuale, con molti investiori che sono usciti dai mercati a seguito dei forti ribassi delle ultime settimane.

Un investimento teorico di 10.000 dollari effettuato nel 1977 sarebbe arrivato a valere circa 610.000 dollari al picco di mercato, prima dell’epidemia di COVID-19. Perdendo le due migliori sessioni nel 1987 e nel 2008, tuttavia, lo stesso investimento sarebbe arrivato a valere circa 495.000 dollari alla stessa data, segnando un deficit di 115.000 dollari (circa il 19%), a causa di soli due giorni su 42 anni!

Gli investitori soffrono i crolli dei mercati, nessuno lo nega. Tuttavia, privarsi delle prestazioni anche di una sessione di Borsa, tanto più se si tratta di una sessione “da non perdere”, produce effetti significativi a lungo termine la cui grandezza sarà probabilmente misurata solo dopo molto tempo. Naturalmente, nessuno può sapere quando avrà luogo tale sessione “imperdibile”: l’unico modo per non mancarla è quindi rimanere investiti.

Insomma, quando si tratta di investimenti, having FOMO, provare ansia per l’opportunità mancata, potrebbe non essere una così brutta cosa in questo momento.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.