Il crollo dei mercati causato dalla paura per la diffusione del Coronavirus su scala globale è stato rapido e violento. Marzo 2020 sarà ricordato dagli operatori finanziari come il mese in cui investitori, governi e banche centrali si sono trovati ad affrontare situazioni senza precedenti. Ma quali possono essere le chiavi di lettura di quanto è accaduto per coloro che non hanno intenti speculativi? Morningstar ne ha identificate cinque.

Il difficile lavoro dei gestori attivi

Per i gestori azionari attivi è stato difficile battere gli strumenti passivi nel primo trimestre 2020, anche se non sono mancate le eccezioni. I ricercatori di Morningstar Investment Management (MIM) hanno calcolato che le strategie orientate alla crescita sono mediamente riuscite a produrre ritorni superiori agli index fund corrispondenti nel primo trimestre 2020 in diverse categorie (Europa, Usa, globale). Per contro, i fondi azionari value attivi hanno fatto decisamente peggio dei passivi (vedi tabella sotto). La ragione principale, spiegano gli analisti, è il proseguimento del trend che si è visto negli ultimi anni, caratterizzato da una sottoperformance del settore industriale e finanziario e da forti rialzi delle grandi società tecnologiche. Gli active manager hanno prodotto mediamente ritorni in eccesso negativi anche sui mercati azionari emergenti e asiatici, incluso il Giappone, anche se c’è stato chi è riuscito a generare valore per i propri sottoscrittori.

In alcune aree di nicchia, i gestori attivi si sono distinti rispetto ai passivi. Spesso si tratta di segmenti dove l’offerta di index fund è contenuta, come gli Azionari Russia, il settore finanziario o l’immobiliare indiretto (Reit, real investment trust). In questi casi, i fund manager hanno dimostrato di saper proteggere di più gli investitori dai ribassi.

Rendimento in eccesso (valori mediani) delle strategie attive rispetto alle passive nel primo trimestre 2020

Fonte: MIM. Dati % in euro al 31 marzo 2020. I rendimenti passati non sono indicativi di quelli futuri

Il mancato ritorno dei titoli value

Qualche gestore azionario orientato al valore, forse, ci sperava in un ritorno di popolarità dei titoli value durante il crollo delle Borse. Ma non è accaduto. Le aziende orientate alla crescita e i gestori che hanno sposato questo stile di investimento si sono comportati meglio. Una delle principali cause è il forte ribasso che ha colpito alcuni importanti settori value, come il petrolifero, i materiali di base e i finanziari. Ora ci sono fund manager e commentatori pronti a scommettere che le azioni growth si riprenderanno anche più velocemente. “La solidità finanziaria di queste aziende continuerà ad attrarre gli investitori che sono in cerca di sicurezza, dal momento che siamo in un periodo estremamente incerto”, dicono i ricercatori di MIM. “Da notare anche che il fattore dimensionale non ha influito significativamente nella dinamica dei rendimenti”.

Andamento dei fondi azionari globali growth, value e small cap a marzo

Fonte: Morningstar Direct, MIM. I rendimenti passata non sono garanzia per quelli futuri.

Ad alta volatilità

Quando sui mercati prevale la mentalità di vendere tutto, si salvano in pochi. E’ accaduto anche per i titoli a bassa volatilità nella prima fase del crollo delle Borse, successivamente però gli strumenti low volatility si sono comportati meglio di quelli più rischiosi, che sono generalmente associati a situazioni di stress finanziario.

Gli investitori in azioni devono comunque mettere in conto anche la revisione degli utili, che è stata la più ampia dal 1974, superando anche quella del 2008. “Il mercato si è velocemente mosso verso una visione pessimista di breve-medio termine sulla crescita economica e degli utili, con la prospettiva di una recessione ormai inevitabile”, commenta MIM. C’è poi da tenere in considerazione la cancellazione o il rinvio dei dividendi in diversi settori. In Europa, ad esempio, molte banche stanno seguendo le raccomandazioni della Bce in tal senso. Lo stesso stanno facendo diverse utility (servizi di pubblica utilità) per motivi di bilancio o pressioni politiche. Per quanto riguarda quest’ultimo settore, Tancrede Fulop, equity analyst di Morningstar commenta: “Queste decisioni creano disappunto, perché dividendi stabili e crescenti sono un elemento chiave degli investimenti in utility. Inoltre, il comparto è meno influenzato dal Covid-19 di altre industrie, come quella petrolifera, che sembrerebbe intenzionata a mantenere ancora le cedole. In tale contesto, guardiamo con interesse a Enel che ha confermato i suoi piani al 2022 lo scorso 20 marzo”.

La revisione degli utili in Europa dal 2008

ESG, un tema vincente

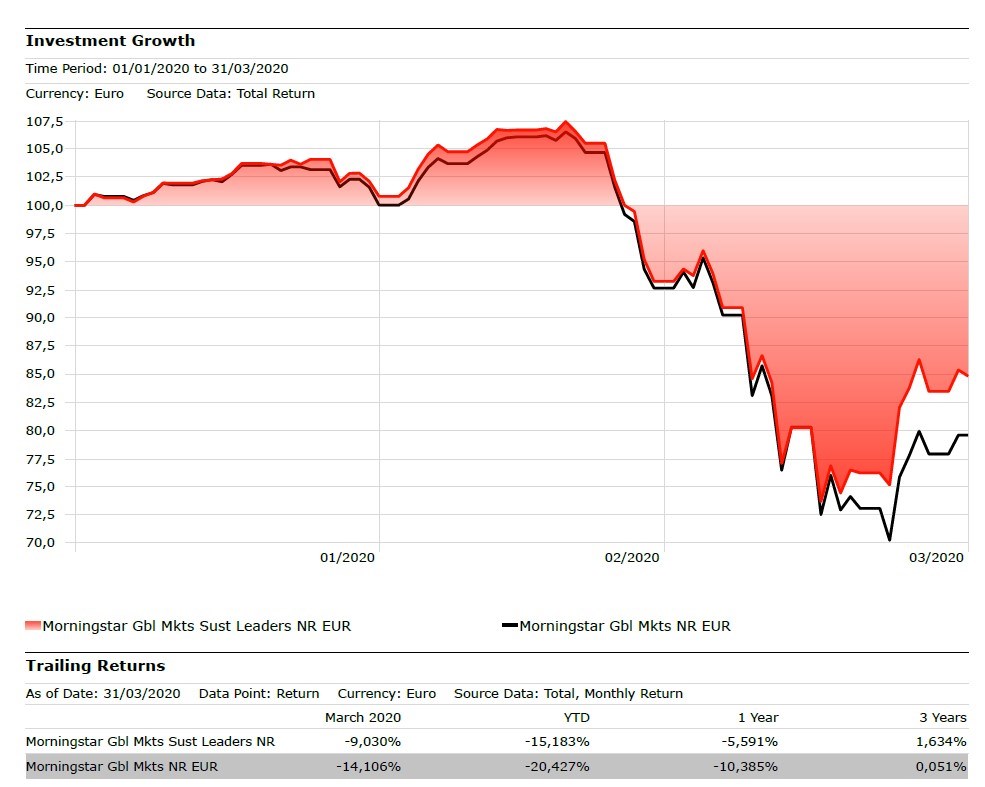

L’indice Morningstar azionario Global markets sustainability leaders ha fatto meglio di quello tradizionale a marzo e anche su orizzonti temporali più estesi. “I due benchmark sono paragonabili perché hanno un’esposizione fattoriale simile”, si legge nello studio di MIM. “Possiamo quindi dire che i fattori ambientali, sociali e di governance (ESG) abbiano generato valore a parità di altre condizioni”. Questo trend si è visto anche a livello regionale in Europa, Stati Uniti e Giappone. “Ancora più incoraggiante”, proseguono i ricercatori, “è il potenziale che hanno le società più virtuose da questo punto di vista di partecipare alla ripresa quando ci sarà”. Negli Stati Uniti gli investitori cominciano a considerare gli impatti di lungo termine dell’epidemia e quindi i settori che potrebbero trarne vantaggio, come quelli dell’automazione o del lavoro da remoto. In alcuni casi, i cambiamenti porteranno benefici in termini di sostenibilità, come ad esempio il minor inquinamento derivante dal fatto che i lavoratori si spostano meno, utilizzando soluzioni diverse.

Confronto tra indice Morningstar global markets sustainability leaders e tradizionale

Fonte: Morningstar Direct. Dati in euro al 31 marzo 2020. I rendimenti passati non sono indicativi di quelli futuri.

Occhio a spread e liquidità sul mercato del credito

E’ stato un primo trimestre difficile anche per i gestori di fondi obbligazionari specializzati sul credito, alcuni dei quali hanno probabilmente vissuto il loro peggior periodo di tutta la carriera. Nel segmento high yield, ossia delle emissioni più rischiose, il periodo sarà probabilmente ricordato per la violenza e la rapidità del sell-off, più che per l’allargamento degli spread che rimane ancora sotto i massimi di 2.000 punti base della grande crisi finanziaria del 2008. Il mercato statunitense è stato il più colpito con differenziali sopra i 1.000 punti base il 20 marzo e un tasso di default atteso che è stato prezzato intorno al 10%. Il segmento high yield in euro ha sofferto meno grazie alla minor percentuale di titoli con rating molto bassi (B e CCC) e alla più bassa esposizione al settore petrolifero e del gas naturale.

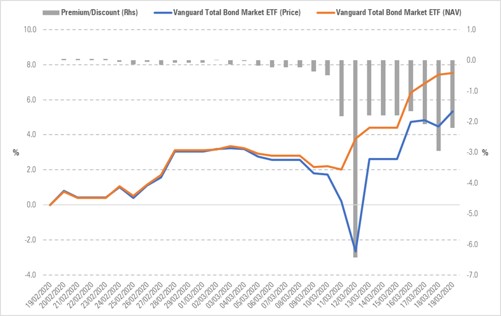

La liquidità è stato un altro tema centrale sul mercato globale del credito e si è visto soprattutto negli scostamenti tra i prezzi di Borsa e i Nav degli Exchange traded fund (Etf) dedicati. “Il 12 marzo è stato raggiunto il punto più estremo, come si può vedere nel grafico qui sotto di uno dei più grandi Etf al mondo, il Vanguard Total bond market, 55 miliardi di dollari in gestione, che proprio quel giorno ha registrato un tasso di sconto pari a -6,2%”, si legge nel report di MIM.

Confronto tra il prezzo e il Nav dell’Etf Vanguard Total Bond Market dal 19 febbraio al 19 marzo

Fonte: MIM. I rendimenti passati non sono indicativi di quelli futuri.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.