Il primo trimestre 2020 è stato probabilmente il peggiore per un’intera generazione di gestori (e investitori) di fondi multi-asset (bilanciati) a causa della diffusione dell’epidemia di Covid-19 e del crollo del prezzo del petrolio. Bisogna tornare al 1987 per vedere perdite simili.

La debolezza dei “prudenti”

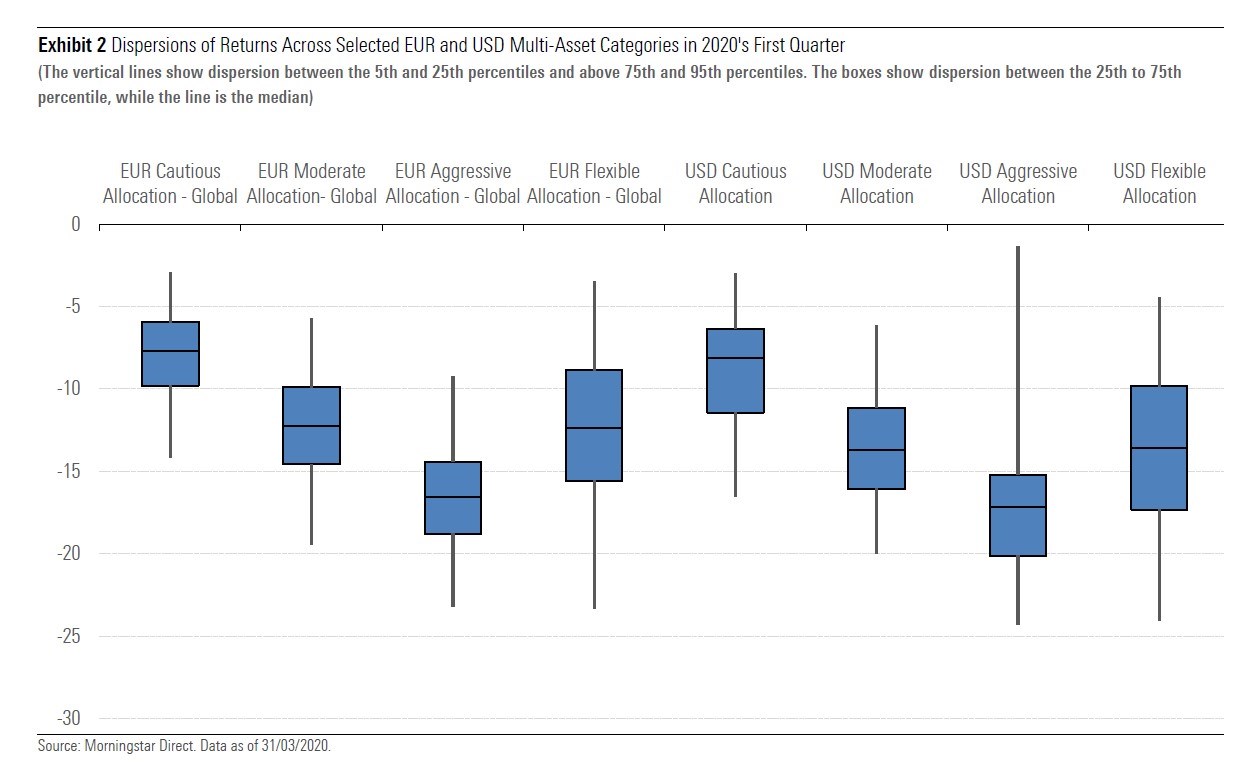

I forti ribassi dei mercati azionari e obbligazionari hanno determinato perdite comprese tra il -6 e il -21% in tutte le categorie di fondi bilanciati in euro, sterline o dollari.

I comparti multi-asset prudenti in euro hanno registrato il peggior trimestre da quando Morningstar calcola i dati (1972). Si tratta di strumenti con una prevalente componente obbligazionaria, che investono soprattutto in titoli di Stato, corporate bond o strumenti monetari. Siccome hanno l’obiettivo di tenere bassa la volatilità, prediligono emissioni in valuta locale o coprono il rischio di cambio. “Negli ultimi anni trovare sicurezza e rendimento in questi titoli è stato difficile, soprattutto in Europa, a causa dei tassi di interesse bassi o addirittura negativi”, spiega Matias Möttölä, Associate Director del team di Manager research su multi-asset e alternativi. “Per questo motivo, molti gestori si sono esposti alle obbligazioni high yield ed emergenti, che sono state colpite da pesanti ribassi nella prima parte dell’anno. Anche le performance di quei manager che non hanno investito in questi strumenti, sono state pesantemente negative a causa del crollo delle Borse”.

Il mix di fattori spiega in larga parte le performance negative, ma con una notevole dispersione tra i fondi, con quelli nei percentili più alti che sono riusciti a contenere di più le perdite. I comparti nel quinto percentile della categoria Morningstar bilanciati prudenti in euro hanno segnato mediamente -3%, quelli nel 95esimo -12% nel primo trimestre.

Tra i fondi nell’ultimo percentile, coperti dalla ricerca Morningstar, c’è Invesco Pan European high income (Analyst rating Silver al 15 maggio 2019), guidato da due veterani, Paul Read and Paul Causer. “Il risultato non deve sorprendere”, dice Möttölä. “I due gestori sono sempre stati a loro agio nel prendere posizioni in high yield e debito subordinato finanziario. Questa volta non è stata differente”.

Dispersione dei rendimenti di alcune categorie bilanciate in euro e dollari nel primo trimestre 2020

Moderati e aggressivi: si salvano in pochi

Il calo dei mercati è stato talmente violento che pochi gestori di fondi bilanciati moderati e aggressivi (quelli con una maggiore componente azionaria) sono riusciti a rimanere in territorio positivo nel trimestre. Tra quelli coperti dalla ricerca Morningstar e disponibili in Italia, segnaliamo MFS Meridian Prudent capital e MFS Meridian Prudent Wealth, entrambi guidati da un manager esperto, Barnaby Wiener.

Flessibili ad alta dispersione dei rendimenti

La volatilità sui mercati causata dall’epidemia di Coronavirus ha messo in luce quanto sia difficile per i gestori che hanno più flessibilità nel costruire il portafoglio usarla al meglio per contenere le perdite. Le differenze tra i fondi nel quinto e nel 95esimo percentili sono accentuate: 19,7% per i bilanciati flessibili in euro, 19,9% per quelli in dollari e 19% per quelli in sterline.

“Il primo trimestre ha insegnato che molti fondi bilanciati possono apparire diversificati, in realtà nascondono correlazioni fra gli asset”, spiegano i ricercatori di Morningstar. “In fasi di stress quando la volatilità si impenna e la liquidità diminuisce sui mercati, può essere difficile per un gestore aggiustare il portafoglio in modo efficiente e mantenere un certo equilibrio. Tenere una parte nei titoli più sicuri come i governativi o strumenti simili alla liquidità può servire non solo a proteggere il portafoglio, ma anche ad avere cash per trarre vantaggio dalle opportunità di mercato.

Il vantaggio di avere titoli di Stato Usa

In un periodo di cali generalizzati dei mercati, il dollaro si è apprezzato nei confronti dell’euro e i titoli di Stato americani si sono comportati meglio di quelli europei. Per questo motivo, l’esposizione al mercato statunitense è stata di aiuto ai gestori con un mandato globale che avevano un simile posizionamento, permettendo loro in alcuni casi di terminare il trimestre in positivo. Tra i governativi in euro, invece, c’è stata molta variabilità, soprattutto per il BTp italiano. Lo spread (differenziale) rispetto al decennale tedesco è arrivato fino a 276 punti base il 17 marzo, il doppio del livello di metà febbraio.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.