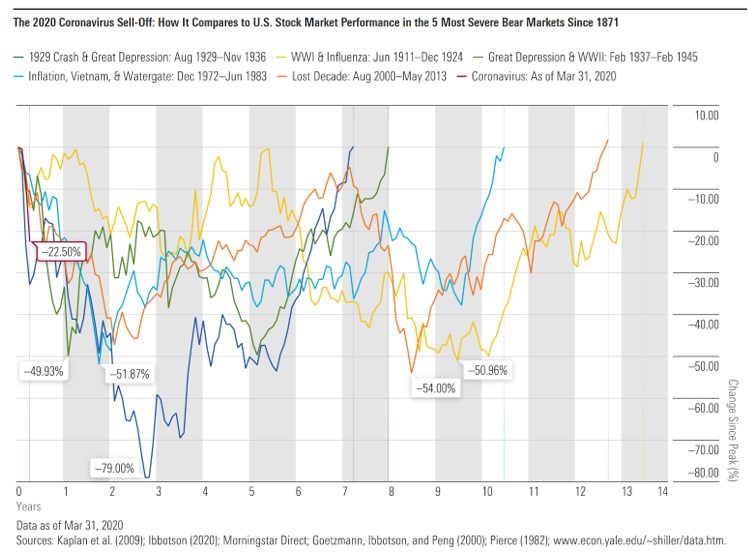

Il grafico mostra la cronologia di crolli del mercato azionario americano dal 1870 al 2020 e i rendimenti reali di un dollaro investito a Wall Street nello stesso periodo. Il primo dato che balza agli occhi è il rendimento: quel dollaro del 1870 oggi varrebbe 15.303 dollari (a fine marzo). Ma il suo percorso di crescita è stato tutt’altro che lineare. Ci sono state molte fasi Orso, alcune delle quali anche profonde.

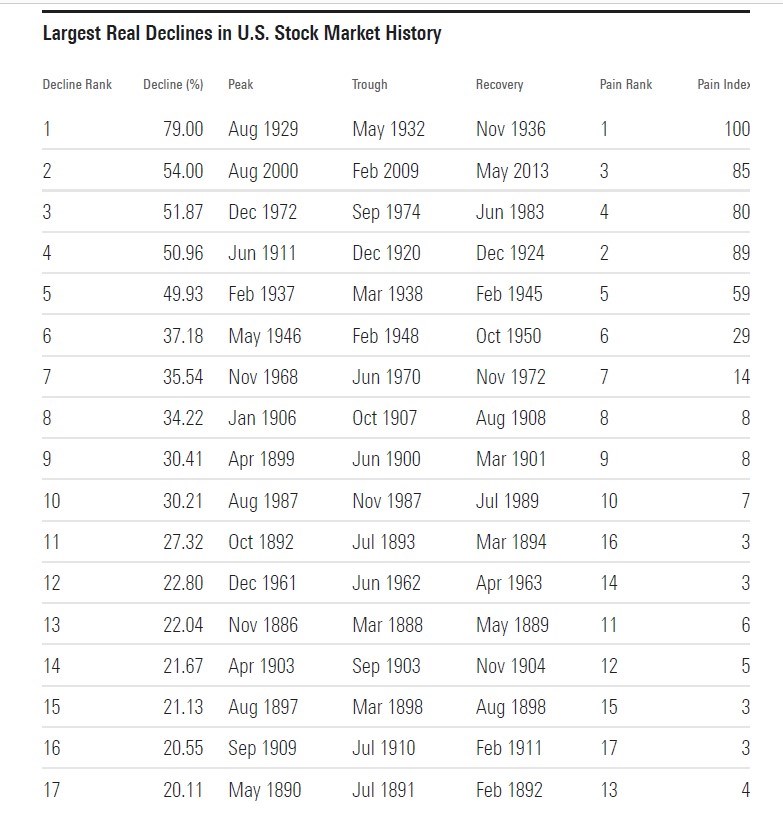

- Nel 1929, Wall Street perse il 79% del suo valore. Al crollo seguì la Grande depressione. E’ stato il periodo più buio in 150 anni.

- Tra agosto 2000 e febbraio 2009, il ribasso è stato del 54%. Si è parlato del “decennio perduto” ed è stato il secondo peggior periodo per la Borsa americana, cominciato con lo scoppio della bolla di Internet. Il mercato si riprese, senza recuperare, però, i livelli iniziali perché poi arrivò la Grande crisi finanziaria legata ai mutui subprime (di bassa qualità). Solo a marzo 2013, il listino è riuscito a recuperare completamente.

- Tra giugno 1911 e dicembre 1920, Wall Street perse il 51%, il suo quarto peggior risultato in 150 anni. E’ il periodo più paragonabile con l’attuale, dato che tra il 1918 e il 1920 ci fu l’influenza spagnola, una pandemia che fece decine di milioni di vittime in tutto il mondo.

I peggiori periodi della storia di Wall Street

“I mercati si sono sempre ripresi e hanno toccato nuovi massimi”, afferma Kaplan. “Ma era difficile crederlo durante i lunghi periodi di ribassi”. Riconoscere che gli shock avvengono con una certa frequenza aiuta a prendere consapevolezza del rischio dell’investimento azionario.

Per misurare la severità dei crolli della Borsa americana, Kaplan ha elaborato il “pain index” (indice della sofferenza) che permette di misurare un determinato episodio rispetto alla peggior crisi in 150 anni, ossia quella del 1929. In base a questo indice, il secondo periodo “nero” dopo la Grande depressione è stato quello della Prima guerra mondiale e della “spagnola”, il terzo la bolla tecnologica e la crisi finanziaria.

Fonte: Kaplan et al. (2009); Ibbotson (2020); Morningstar Direct; Goetzmann, Ibbotson, and Peng (2000); Pierce (1982); www.econ.yale.edu/~shiller/data.htm.

Non parliamo di cigni neri

La domanda di tutti gli investitori, però, oggi è: quanto ci vorrà per lasciarci alle spalle il crollo delle Borse causato dal Coronavirus?

Guardando ai crolli di Wall Street del passato, la durata varia, così come la severità dello shock. Se prendiamo i cinque principali dal 1870 (grafico in basso), vediamo che in media hanno avuto 57 mesi tra l’inizio del declino e il momento in cui hanno raggiunto il minimo e 125 mesi per tornare al picco massimo precedente. Oltre ad essi, ci sono stati altri dodici periodi di mercato orso in 150 anni, praticamente uno ogni nove anni circa.

“In termini di ripidezza, l’attuale declino è serio”, dice Kaplan. “Ma è impossibile dire quanto durerà e quanto impiegherà il mercato per riprendersi. La storia però ci insegna che è accaduto molte volte in passato e il mercato si è sempre ripreso”. Insomma, il ricercatore preferisce non parlare di “cigni neri”, ma piuttosto di “black turkey”, perché si verificano abbastanza di frequente. “Per questa ragione, il rischio di mercato è più della volatilità”, precisa. “Include la possibilità di mercati depressi ed eventi estremi. Gli shock sono terribili nel breve periodo, ma l’analisi di 150 anni di Wall Street insegna che il mercato azionario continua a remunerare per il rischio assunto”.

L’analisi è stata realizzata sulla Borsa americana, che ha una lunga serie storica. Studi simili su altri mercati potrebbero essere utili a capire se il discorso può essere generalizzato.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.