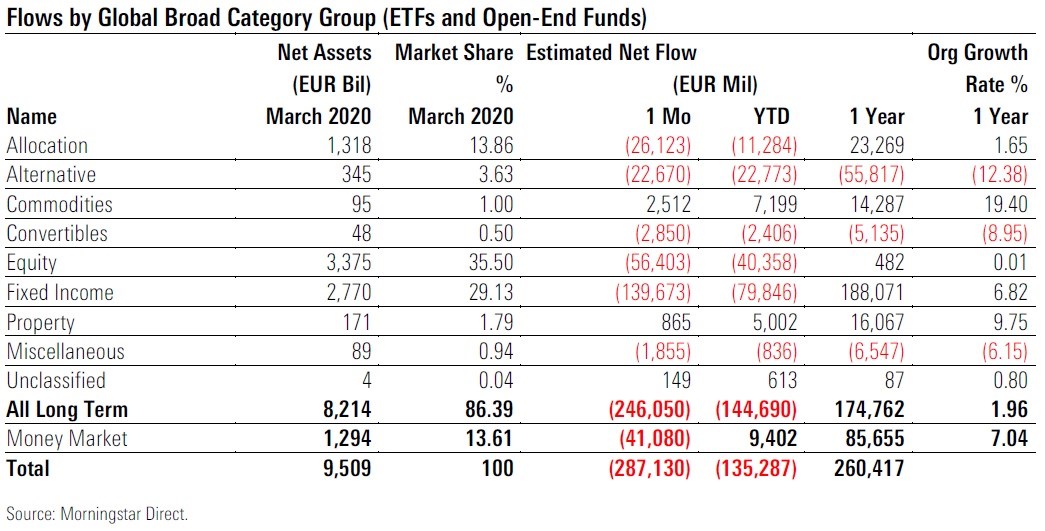

Se gli investitori avevano reagito alla diffusione del Coronavirus con una certa lentezza in febbraio, il mercato dei fondi europei ha vissuto a marzo il peggior mese della storia in termini di raccolta (e non solo). Secondo le stime di Morningstar, i fondi a lungo termine domiciliati in Europa hanno subito deflussi record di 287 miliardi di euro (246 se non si contano i fondi monetari), un numero impressionante che fa impallidire anche il mese più buio della crisi finanziaria del 2007-09, l’ottobre del 2008, quando uscirono dall’industria europea del risparmio gestito 108 miliardi (monetari esclusi).

I comparti obbligazionari hanno lasciato per strada 140 miliardi di euro, un livello mai visto prima. A titolo di confronto, il precedente record mensile di deflussi (sempre ottobre 2008) è stato di 54 miliardi. I riscatti di marzo, comunque, sono stati speculari all’incredibile raccolta segnata dai prodotti a reddito fisso nell’era post-crisi finanziaria (in particolare nel 2019), quando è scattata una sorta di caccia apparentemente infinita allo yield, che ha quindi interessato i segmenti più rischiosi dell’universo bond. Il mese scorso, infatti, i deflussi più importanti sono stati segnati dai fondi obbligazionari globali flessibili, gli obbligazionari dei mercati emergenti e i corporate in euro.

I fondi azionari domiciliati in Europa hanno subito deflussi netti per 56 miliardi di euro, un altro record rispetto al minimo precedente di gennaio 2008, quando gli investitori ritirarono 46 miliardi. Gli azionari globali blend a grande capitalizzazione hanno pagato il prezzo maggiore dell’uscita, seguiti dai fondi azionari statunitensi blend a grande capitalizzazione e dagli emergenti globali.

Uno sguardo più attento ai flussi giornalieri riguardanti i fondi azionari rivela però che la maggior parte dei riscatti si è verificata nelle settimane terminate il 13 e il 20 marzo, quando le azioni hanno raggiunto il loro nadir. Col successivo rimbalzo del mercato, i flussi verso i comparti azionari sono tornati leggermente positivi.

I fondi monetari non sono stati i prodotti scelti dagli investitori. Questi veicoli a breve termine, che in genere sono ricercati in un contesto di rischio, hanno perso 41 miliardi di euro, suggerendo che gli investitori abbiano preferito accumulare liquidità nei loro conti bancari.

I prodotti esposti alle materie rappresentano l’unica grande categoria che è andata in controtendenza, grazie all’elevata domanda di prodotti in oro, in particolare Exchange traded commodity.

Oltre a questi significativi deflussi, l’industria ha dovuto fare i conti con il crollo dei mercati, il quale ha comportato un calo degli attivi di circa mille miliardi di euro per i fondi a lungo termine. Al 31 marzo, il patrimonio in fondi a lungo termine in Europa era sceso a 8.214 miliardi di euro, rispetto a 9.490 miliardi di fine febbraio. Includendo i fondi del mercato monetario, le attività sono passate da 10.836 miliardi a 9.509 miliardi nello stesso periodo.

Le cifre di questo rapporto sono state compilate il 20 aprile 2020. Sono stati inclusi circa 39.000 fondi aperti ed ETF che Morningstar registra da oltre 1.750 società di fondi in più di 35 domicili. Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Scopri quali categorie, fondi e società hanno raccolto di più o di meno. Clicca qui per scaricare il report completo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.