Secondo i dati Morningstar, ad aprile, tra il miglior fondo passivo (in termini di rendimento) e il peggiore ci sono oltre 82 punti percentuali (prendendo in considerazione quelli registrati alla vendita in Italia ed escludendo i replicanti strutturati, cioè a leva o short).

Questi strumenti, essendo prodotti puramente passivi, riflettono nei loro movimenti l’evoluzione dei mercati, senza che la performance venga distorta dalle scelte (buone o cattive) di un gestore attivo.

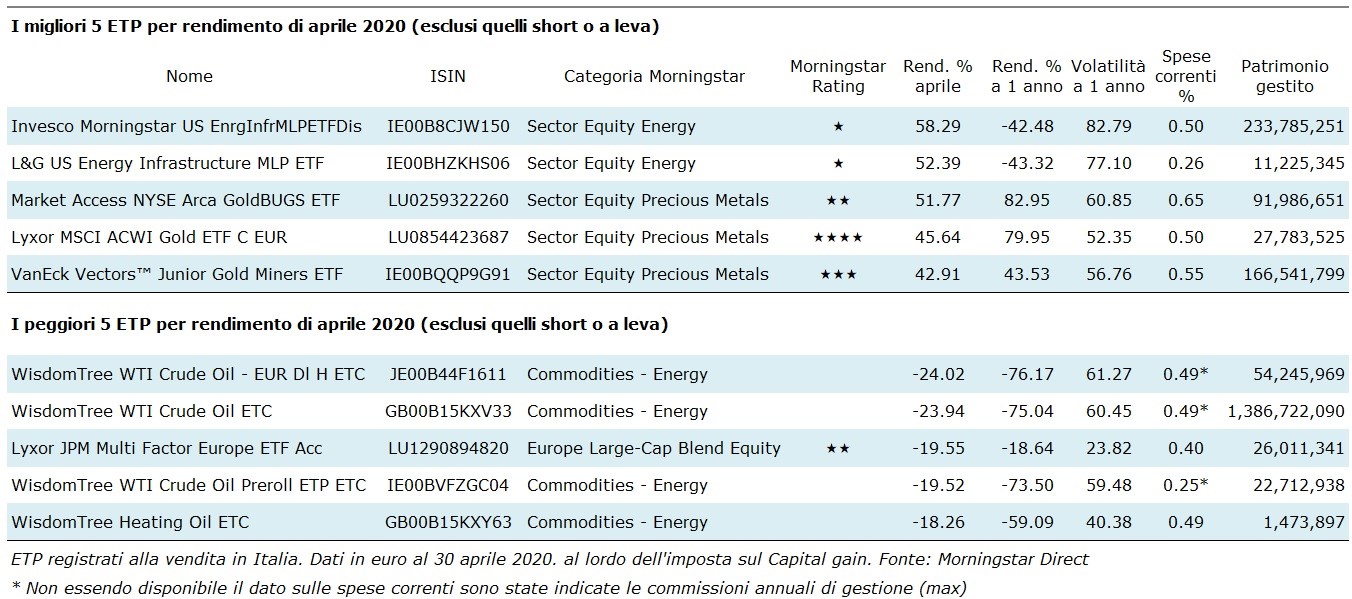

Il mondo degli ETP

La Top 5 di aprile dei fondi passivi quotati in Borsa, cioè gli Exchange traded products (ETP), vede ai primi due posti i fondi Invesco Morningstar US Energy Infrastructure MLP UCITS ETF e L&G US Energy Infrastructure MLP UCITS ETF, entrambi esposti a un paniere di società americane attive nel campo delle infrastrutture energetiche.

Una delle conseguenze del crollo della domanda di petrolio, oltre al prezzo in picchiata (fino a scendere sotto zero), riguarda la capacità di stoccaggio dei barili già prodotti. Negli Stati Uniti, in particolare, lo spazio dedicato allo stoccaggio di petrolio e derivati ha raggiunto in aprile la capienza massima. Ovviamente, il problema non riguarda solo gli Usa. La stessa situazione la stanno vivendo le grandi compagnie petrolifere cinesi e indiane. Tra i depositi che potrebbero presto riempirsi c’è anche quello olandese di Rotterdam, centro nevralgico di raffinazione per l’Europa occidentale, diverse isole dei Caraibi e anche Singapore. La Nigeria, maggiore produttore africano, taglierà l’output perché non ha un posto dove tenere il greggio, ha detto a un giornale locale Mele Kyari, capo della compagnia petrolifera statale NNPC.

Non sorprende quindi che i costi legati allo stoccaggio siano letteralmente esplosi. Il caso più emblematico riguara i cosiddetti supertankers (le maxi petroliere che possono accogliere fino a due milioni di barili), il cui affitto giornaliero è più che raddoppiato nel mese di aprile, fino a raggiungere i 350 mila dollari al giorno.

Il resto della classifica vede tre fondi che replicano, con metodologie diverse, un paniere rappresentativo delle principali società mondiali del settore dell’estrazione dell’oro. In questo caso, quindi, non si è esposti direttamente alle oscillazioni del metallo giallo, anche se la correlazione è piuttosto forte.

I titoli azionari legati all’oro hanno rimbalzato in aprile dopo aver segnato ribassi nel mese di marzo. “D’altra parte, l’azionario aurifero continua a rientrare nella categoria dei produttori di commodity ed è incluso in molti indici azionari di più ampio respiro. Ciò implica che eventi di liquidazione disordinati, come ad esempio la vendita forzata, possono spingere i titoli azionari auriferi verso il basso nel breve termine”, commenta in una nota James Luke, co-gestore del fondo Schroder ISF Global Gold.

Guardando al futuro, comunque, Luke si mostra ottimista. “Sulla base della velocità con cui si evolverà il contesto macroeconomico, ci sorprenderebbe se l’oro non dovesse toccare nuovi massimi storici superiori ai 2.000 dollari l’oncia nei prossimi anni”. Attualmente viaggia intorno ai 1.700 dollari. “Anche prima dell’attuale crisi abbiamo sostenuto che al momento ci troviamo nelle prime fasi di un’impennata strutturale degli investimenti in oro monetario sia da parte degli investitori privati che delle banche centrali, spinta da due fattori principali – prosegue il gestore – In primo luogo, c’è un’alta probabilità che il debito globale molto elevato peserà sulla crescita, portando a tassi di interesse reali molto negativi e a un focus sempre maggiore sui rischi del debito sovrano. Entrambi questi risvolti dovrebbero essere molto positivi per i prezzi dell’oro. Il secondo fattore è rappresentato da un dollaro storicamente sopravvalutato e da una crescente attenzione verso il deficit Usa e verso la sostenibilità fiscale. Tale focus potrebbe diventare ancora più importante dopo le elezioni di novembre 2020, indipendentemente da chi sarà il vincitore”.

Tra i replicanti che hanno sofferto di più, invece, troviamo ben quattro strumenti legati al prezzo del petrolio. Il greggio Wti ha chiuso il mese di aprile sotto i 20 dollari al barile.

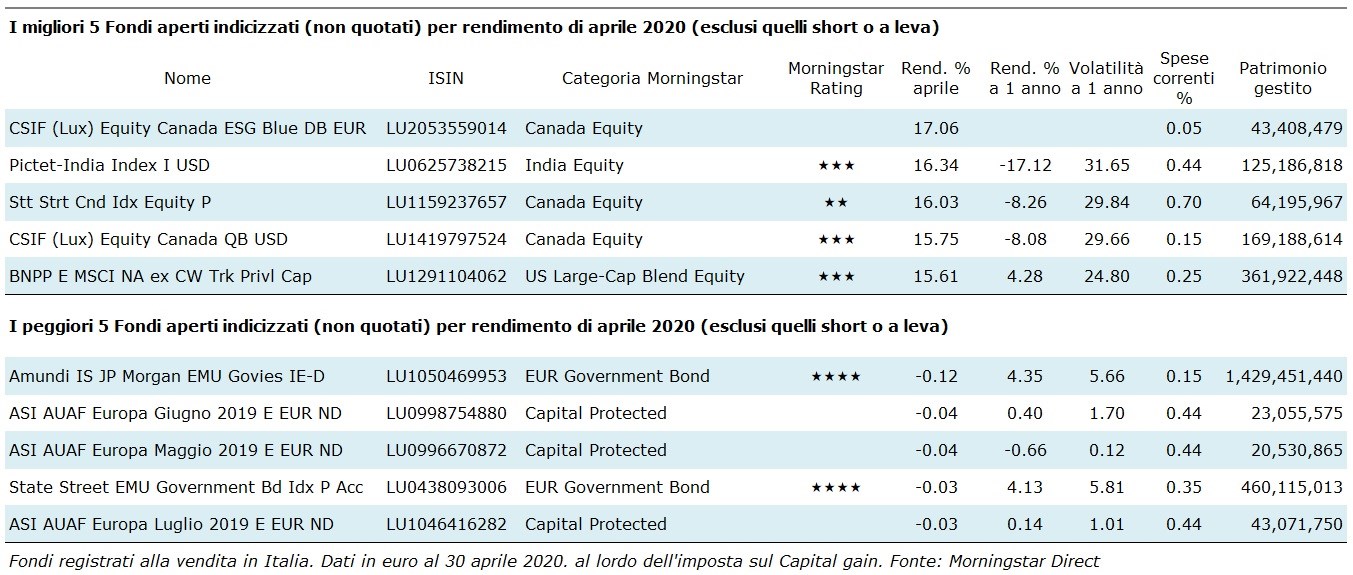

Il mondo dei fondi indicizzati

Per quanto riguarda i fondi passivi non quotati (senza quindi la componente di trading intra-day), la Top 5 vede tre comparti esposti al mercato obligazionari canadese, uno a quello indiano e un fondo esposto ai titoli americani a grande capitalizzazione blend che esclude le società coinvolte nella produzione o nel commercio delle cosiddette “armi controverse” (in inglese controversial weapons), quali quelle nucleari, chimiche, biologiche, bombe a grappolo e mine anti-uomo.

L’analisi è stata realizzata con la piattaforma per professionisti finanziari Morningstar Direct. Clicca qui per saperne di più sulle sue funzionalità.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.