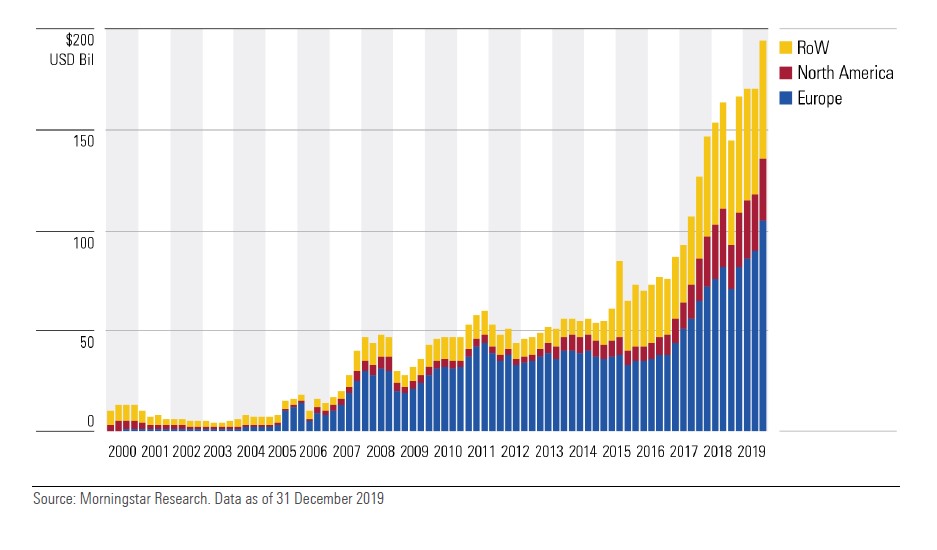

Morningstar ha stimato che nel mondo circa 195 miliardi di dollari sono investiti in fondi ed Exchange traded fund (Etf) tematici, pari all’1% degli asset totali dei comparti azionari globali (dati a fine 2019). Negli ultimi tre anni, il patrimonio di tali strumenti è quasi triplicato e l’offerta è cresciuta in modo significativo. Solo nel 2019, sono stati lanciati 154 prodotti di questo tipo, poco sotto il livello record del 2018 (169) portando la gamma complessiva a 923 fondi.

Crescita del patrimonio gestito dei fondi tematici a livello globale

L’Europa è il più grande mercato al mondo per i fondi tematici con una quota del 54% sul totale. Negli ultimi 5 anni, Morningstar ha stimato flussi netti per 45 miliardi di dollari (al 31 dicembre 2019). Il 90% del patrimonio è in strategie attive. Queste ultime prevalgono anche nel resto del mondo, con l’eccezione del nord America dove l’80% è in Etf.

L’evoluzione dei temi

Il filone tecnologico è il più popolare con 27 miliardi di patrimonio a livello globale. Ma è proprio da questo mega-trend, insieme a quello della salute, che potrebbe cominciare una nuova fase evolutiva degli strumenti tematici, complice l’impatto del Coronavirus sull’economia globale, che impone nuove modalità di lavorare e vivere, oltre alle sfide in campo medico.

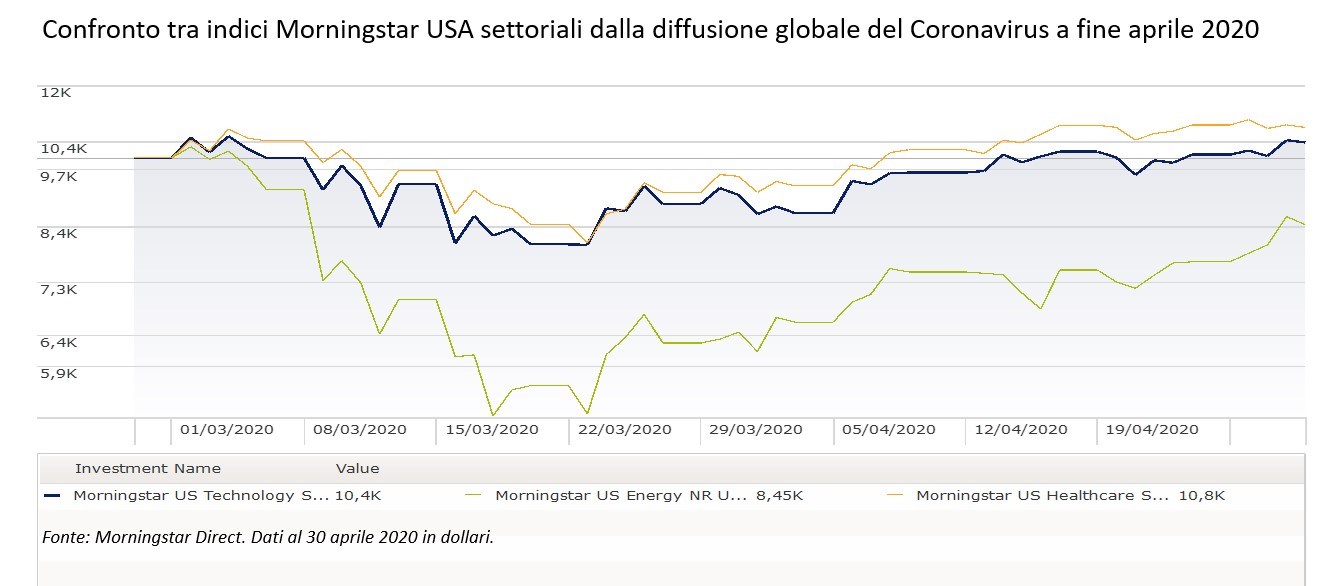

“La linea tra fondi tematici e settoriali può essere sfumata”, dice Kenneth Lamont, senior analyst di Morningstar. “Le definizioni dei settori sono cambiate nel tempo e anche i trend sono in continua evoluzione”. E’ della stessa opinione Luca Giorgi, Head of Wealth di BlackRock per l’Italia, la Grecia e Malta. “Il connubio è forte”, afferma. “L’epidemia di Covid-19 ha reso la tecnologia e la salute temi strutturali. La diversificazione tematica e settoriale funziona. La prima mi permette di cogliere un trend; la seconda di tenere in considerazione le diverse fasi del ciclo economico”.

Se confrontiamo gli indici Morningstar US sul settore tecnologico, energetico e farmaceutico tra marzo e aprile vediamo come gli andamenti siano stati differenti. Se un investitore avesse avuto solo titoli delle compagnie petrolifere si sarebbe trovato con forti perdite; mentre hi-tech e salute hanno tenuto. Per Giorgi, la diversificazione settoriale può avere una posizione centrale (core) in portafoglio, mentre quella tematica è “satellitare” e di lungo periodo.

Temi vincenti e costi

L’ideale sarebbe cogliere il trend in anticipo in modo da poter beneficiare in pieno del suo sviluppo, ma azzeccare il momento giusto è molto difficile, così come scegliere il tema vincente. La ricerca Morningstar dimostra che a livello globale solo il 45% dei fondi tematici lanciati prima del 2010 esiste ancora tutt’oggi. Di questi, uno su quattro ha avuto performance superiori all’indice azionario globale nel decennio.

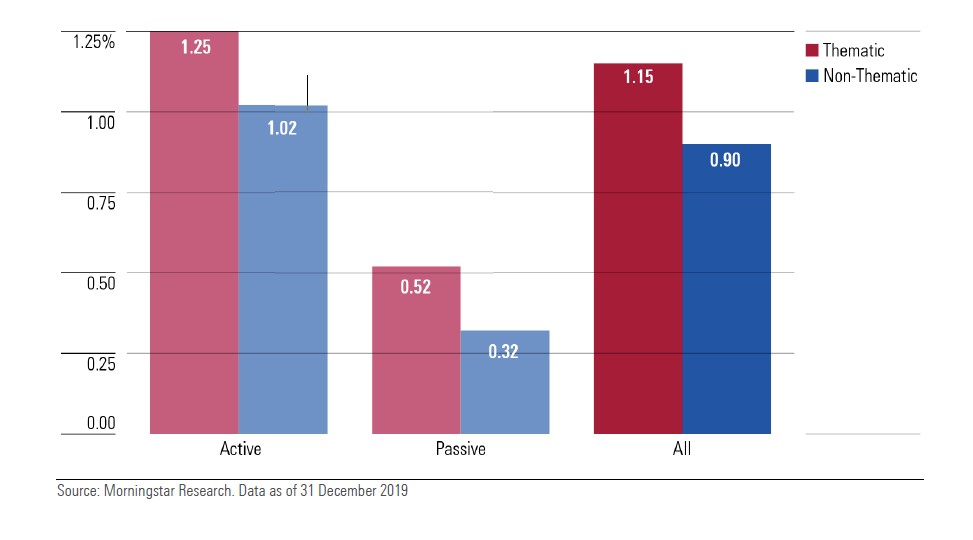

Il risultato è dovuto in parte ai costi superiori agli strumenti tradizionali. I fondi attivi sono quelli con le commissioni di gestione medie più alte (1,25%), i passivi sono più economici (0,52%). A confronto i non-tematici mostrano rispettivamente fee medie dell’1,02% e dello 0,32%. “La costruzione di un indice tematico è più costosa”, spiega Giorgi. “Sugli Etf settoriali, invece, vediamo maggiori pressioni sui margini”.

Commissioni di gestione medie dei fondi in Europa

Attivi o passivi?

Un investitore potrà domandarsi se sia meglio prediligere le strategie passive, che hanno comunque costi più bassi delle attive. Secondo gli esperti di Morningstar, entrambe hanno pro e contro. “Le prime sono relativamente più economiche e trasparenti”, dice Lamont. “D’altra parte, la fedeltà a un indice che risponde a regole precise può essere sia un vantaggio sia uno svantaggio data l’evoluzione dei temi. I gestori attivi hanno più flessibilità e quindi possono aggiustare il portafoglio in linea con i cambiamenti. Possono anche selezionare le società meno liquide ma che potrebbero potenzialmente trarre maggior beneficio da un determinato trend. L’altra faccia della medaglia è che non ci sono molte evidenze della loro capacità di usare bene la flessibilità per creare più valore”.

BlackRock ha tutti e due i tipi di strumenti e Giorgi vede opportunità in entrambi i casi: “Se l’universo di titoli è ampio, potrebbe essere meglio un fondo attivo (ad esempio sul tema dei trasporti del futuro); se è piccolo un Etf (biotecnologie)”, spiega. “E’ bene guardare anche la dispersione dei rendimenti: se è grande, un active manager sarebbe da preferire; se è limitata un indicizzato potrebbe andare bene.

Il posto in portafoglio

Secondo i ricercatori di Morningstar, all’interno di un portafoglio diversificato, la maggior parte dei fondi tematici può avere una funzione di crescita del potenziale rendimento, ma alcuni possono essere usati per ridurre i rischi, come ad esempio quelli sulle energie alternative con riferimento ai pericoli derivanti dal cambiamento climatico. “Se un fondo tematico ha dei driver di rischio/rendimento diversi dagli altri strumenti in portafoglio, inserirlo può aumentare i benefici della diversificazione”, conclude Lamont.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.