Il fatto che i titoli emergenti risalgano più bruscamente dei paesi sviluppati dopo una crisi di grande portata non è insolito. Una crisi, infatti, può spingere gli investitori a cercare rifugio nel dollaro, nei Treasuries e in altri porti sicuri come l’oro. “Durante questa fuga disordinata, alcuni asset emergenti – le azioni, il debito e le valute – possono vedere ridursi la propria liquidità, esacerbando così il declino dei prezzi. Inoltre, molte economie in via di sviluppo sono legate alla crescita globale e ai flussi del commercio, oltre ad essere dipendenti dai finanziamenti esteri e dagli investimenti diretti. Questi fattori, a loro volta, possono rinforzare le notizie negative sulla crescita globale ed altri fattori, il che alimenta un loop di feedback negativi”, commentano in una recente nota Gregory M. Jones e Pragna D. Shere, entrambi portfolio manager di Alger, società partner di La Française.

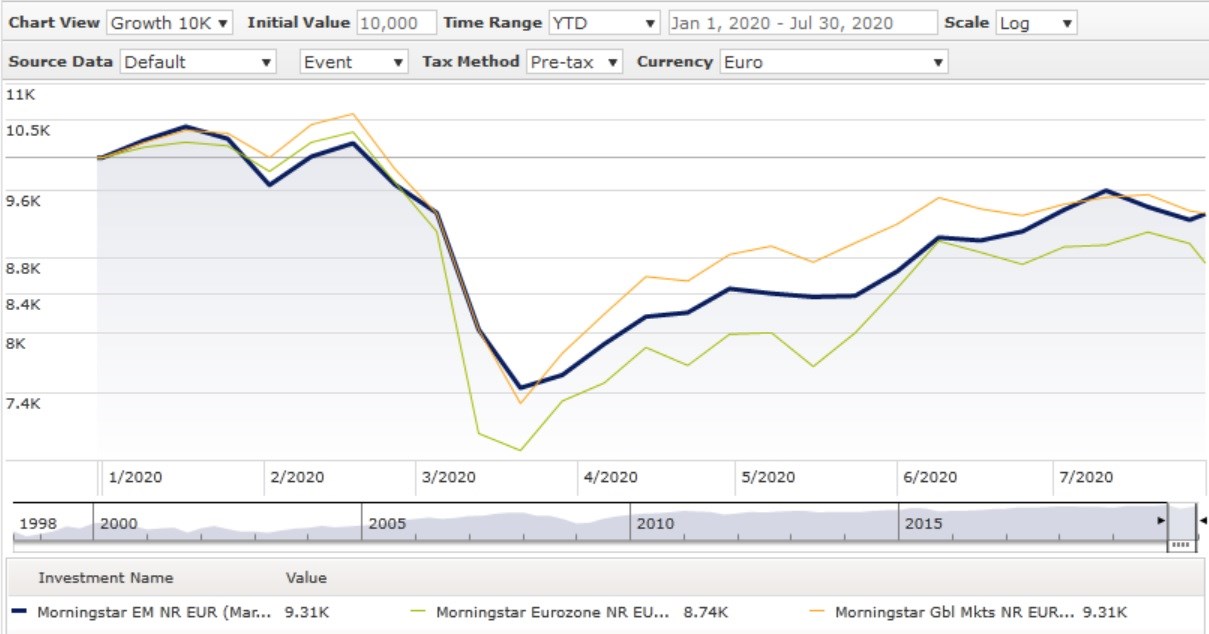

Storicamente, comunque, i mercati emergenti hanno fatto registrare forti rimbalzi dopo i periodi di crisi. Ciò sembra essersi ripetuto durante il primo semestre dell’anno, quando l’azionario emergente ha messo a segno un rally in risposta al crescente ottimismo sul possibile contenimento del Covid-19. Negli ultimi tre mesi l’indice Morningstar Emerging Markets NR è cresciuto del 10% (in euro al 30 luglio 2020), uno dei risultati migliori tra i principali indici azionari (a titolo di esempio, l’indice Morningstar Global Markets NR è cresciuto del 5,4% nello stesso periodo).

“Non è facile dire se questo ottimismo continuerà – prosegue la nota di Alger – e molti epidemiologi prevedono un aumento dei nuovi casi di coronavirus in concomitanza con la ripartenza delle economie. Ciononostante riteniamo che l’andamento del primo semestre del 2020 rinforzi la nostra tesi per cui gli emergenti spesso, sul lungo periodo, ripetono lo stesso pattern in risposta alle crisi. La principale differenza con le fasi precedenti è che la crisi attuale colpisce virtualmente tutto il pianeta e i paesi ne sono impattati in modo molto diverso quanto a tassi di infezione, crescita dei contagi, misure di protezione e restrizioni, così come in termini di rispetto delle misure contenitive. Riteniamo – concludono i gestori – che gli emergenti possano rappresentare un’opportunità potenzialmente attraente per gli investitori che cercano una crescita del capitale nel lungo termine. Come nel caso dei cicli di mercato passati, tuttavia, è improbabile che la marea montante del miglioramento del sentiment degli investitori ‘sollevi tutte le imbarcazioni’ allo stesso modo”.

Evoluzione degli indici Morningstar Emerging Markets NR, Morningstar Eurozone NR e Morningstar Global Markets NR dall’inizio dell’anno

Dati in euro al 30 luglio 2020

Fonte: Morningstar Direct

Per quanto riguarda la Cina, il mercato di gran lunga più pesante negli indici emergenti, nonché il paese da cui è partita l’epidemia e che proprio in questo periodo sta gestendo dei nuovi focolai che non lasciano tranquille le autorità, si tratta di un mercato che segna una delle migliori performance da inizio anno, ma che non sembra aver finito la benzina (clicca qui per leggere La Cina va veloce ma è sottovalutata).

“Gli investitori vedranno altri periodi di ipercomprato, ma l'importante è non inseguire il mercato alla cieca”, afferma in una nota Nicholas Yeo, Head of China Equities e gestore del Aberdeen Standard China A Share Equity. “Se da un lato gli investitori possono aspettarsi una correzione, vi sono ancora motivi per essere positivi sulle prospettive a lungo termine: la Cina sta riducendo la propria dipendenza dall’export, mentre la crescita è trainata sempre più dai consumi interni e dallo sviluppo della classe media. Questo creerà opportunità di investimento in società di qualità nei settori dei beni di consumo discrezionali e di base, dell’healthcare e dei servizi finanziari. Stiamo inoltre assistendo a una crescente consapevolezza del fatto che il miglioramento degli standard ESG può essere un fattore trainante per i ritorni degli azionisti. Infine – conclude Yeo – pur tenendo conto di valutazioni più elevate, prevediamo opportunità di investimento in aree che beneficeranno del cambiamento dei modelli di organizzazione del lavoro e dei consumi a causa della pandemia di Covid-19, come ad esempio nell’ambito del cloud gaming, della sicurezza informatica e dei data center”.

L’offerta italiana

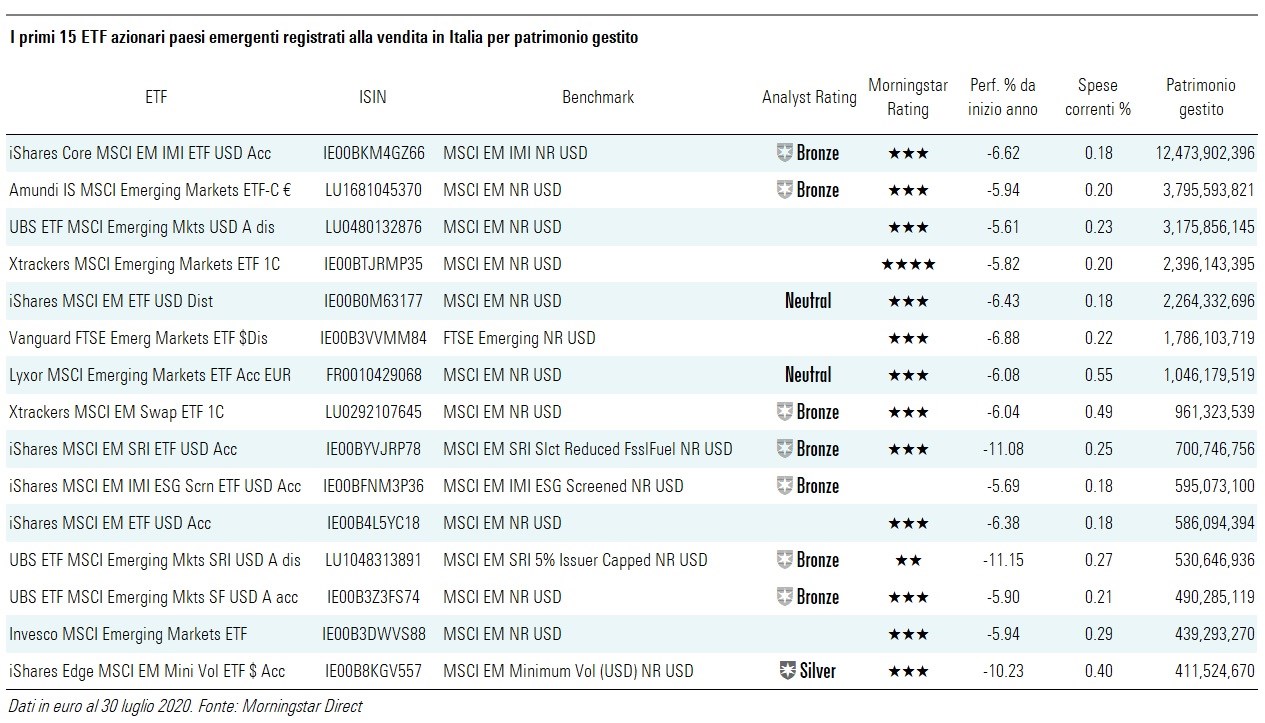

Attualmente si contano 32 Exchange traded fund disponibili agli investitori italiani appartenenti alla categoria Azionari paesi emergenti. Nella tabella sottostante i 15 più grandi in termini di patrimonio gestito.

Da notare che sugli 11 replicanti coperti dalla ricerca qualitativa di Morningstar, se ne contano tre con un Analyst Rating pari a Neutral, sette con Bronze e uno solo con un giudizio pari Silver. Si tratta dell’iShares Edge MSCI EM Minimum Volatility UCITS ETF USD (Acc) (EUR), replicante di tipo “strategic beta” che seleziona i titoli meno volatili tra quelli contenuti nell’MSCI Emerging Markets. Attualmente il benchmark è composto da 318 posizioni (contro 1.385 dell’MSCI Emerging Markets) e spazia in 26 diversi paesi in via di sviluppo. Tra il primo luglio 2010 e il 30 giugno 2020, l’indice MSCI Emerging Markets Low Volatility ha segnato un rendimento annualizzato del 5,09% e una deviazione standard annualizzata del 13,96, contro rispettivamente il 3,63% e il 17,88 dell’indice generale.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.