Per molte persone è difficile parlare di soldi. In alcuni casi perché non se ne hanno abbastanza. In altri perché l’aver commesso degli errori in passato lo rende un argomento scomodo. Ad altri, invece, non piace discutere di finanza in generale (collegamento all'articolo in sospeso sul trauma finanziario). Tuttavia, è importante eliminare il tabù di parlare di soldi, soprattutto con i bambini e i giovani investitori.

Come sottolinea Samantha Lamas, membro del team di economia comportamentale di Morningstar, “La triste realtà è che nella maggior parte dei casi i figli escono di casa senza le adeguate competenze finanziarie per raggiungere il benessere finanziario. Questo è un errore che si ripete in ogni generazione".

Se hai paura di discutere di soldi con i tuoi figli, non preoccuparti: siamo qui per aiutarti. Sarah Newcomb, senior behavioral scientist di Morningstar, ha scritto un articolo intitolato "Financial Turning Points: The Parent's Dilemm", in cui discute alcune tecniche che consulenti e investitori possono utilizzare per iniziare a parlare di denaro.

Suggerimento 1: inizia il prima possibile

"Trattare con il denaro è complesso", dice Newcomb. "Influisce sulla nostra vita sociale e su quella materiale e se non ne discutiamo con i bambini e lasciamo che vedano come il denaro influisce davvero sulle nostre vite, allora lo scopriranno nel modo più sbagliato".

Nessuno vuole che i propri figli scoprano qualcosa nel modo peggiore, quindi evitiamo questo rischio e parliamone il prima possibile. Come dice il testo della canzone "The Sound of Music", l'inizio è un ottimo punto di partenza.

I bambini sono come una tela bianca e un ottimo modo per iniziare a parlare di denaro è concentrarsi sui concetti di base. Lamas sottolinea che questi aspetti fondamentali possono e devono essere insegnati in tenera età, soprattutto perché ci sono molti termini-chiave che non vengono naturalmente.

Parla di: fattore tempo

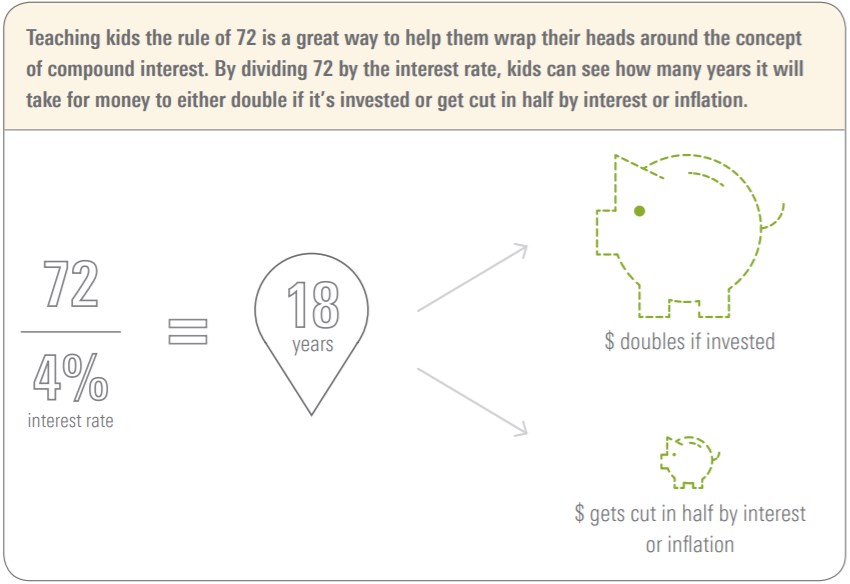

“Un ottimo esempio è la percezione del tempo. I nostri cervelli non sono in grado di comprendere e calcolare con precisione l'interesse composto, il che può portare a enormi errori finanziari. Per aiutare i bambini a evitare questi errori, i genitori possono iniziare insegnando loro la regola del 72 in giovane età", dice Newcomb.

Qual è la regola del 72? Dividi 72 per il tasso di interesse e questo ti dice quanti anni ci vorranno perché i tuoi soldi raddoppino se sono investiti o si dimezzino a causa degli interessi o dell’inflazione.

Suggerimento 2: semplifica, ripeti, semplifica

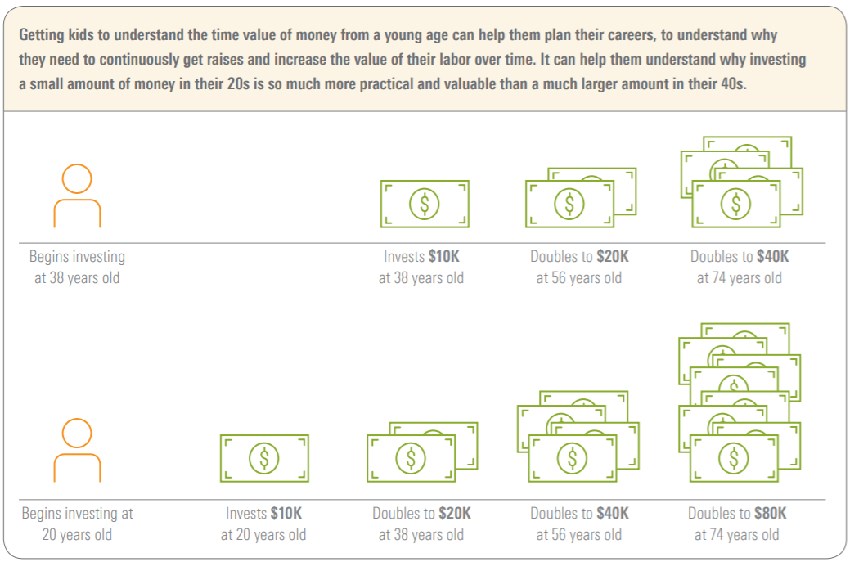

"Non si può pretendere che i bambini imparino le cose in una volta sola. Bisogna ripetere le cose. Insegna la regola del 72 quando hanno 8 anni, poi fallo di nuovo quando ne hanno 10, poi quando ne hanno 15 e di nuovo quando avranno una carta di credito. Insegna la regola del 72, perché è così semplice che anche un bambino può capirla", afferma Newcomb, aggiungendo che "Far capire ai bambini il valore del denaro in giovane età può aiutarli a pianificare la loro carriera, a capire perché hanno bisogno di ottenere continuamente degli aumenti e accresce nel tempo il valore del proprio lavoro. Può aiutarli a capire perché investire una piccola somma di denaro a 20 anni è molto più pratico e importante di quanto possa essere un investimento molto più grande a 40 anni".

Parla di: "Supersoldi"

I miei figli (di 7 e 5 anni) adorano i supereroi. Quindi prestano attenzione quando dico loro che i loro soldi possono essere ciò che Karen Wallace, Director of Investor Education di Morningstar chiama, "Supersoldi"

“Vale davvero la pena risparmiare tutto ciò che ti puoi permettere, anche se non ti sembra molto. Pensa ai soldi investiti a 20 e 30 anni come superdollari: con diversi decenni davanti a te per accumulare, questi soldi hanno un incredibile potenziale di crescita. Un dollaro investito con un rendimento composto al 6% all'anno ne varrà 10,30 in 40 anni. La stessa cifra con un identico rendimento annuale varrà solo 3,20 dollari dopo 20 anni. In parole povere, più giovane sei quando inizi a investire, più tempo ha il tuo denaro per crescere e meno dovrai risparmiare per raggiungere il tuo obiettivo. Al contrario, più a lungo aspetti, meno "super" diventeranno i tuoi soldi", spiega Wallace.

Per renderlo ancora più semplice, potresti spiegare ai bambini quanto tempo ci vorrebbe per "raddoppiare i soldi".

Suggerimento 3: Lezioni

Newcomb spiega che le persone si informano su come funzionano le transazioni finanziarie quando ne hanno bisogno. "È quando acquistano una casa che imparano a conoscere i mutui. È in quel momento che presteranno la massima attenzione, sono i più ricettivi e mantengono quelle informazioni a lungo perché sono personalmente rilevanti ", spiega.

Potresti coinvolgere i tuoi figli in questo processo. Se stai comprando una casa, spiega a tuo figlio cosa stai facendo e perché. Puoi farlo anche per un acquisto più piccolo come un'auto. O anche una vacanza.

“Questo tipo di cose possono essere momenti just-in-time. Se fai attenzione a quando i tuoi figli sono predisposti a queste attività, l’apprendimento può essere davvero efficace", dice Newcomb.

Parla di: cosa vogliono

Lamas suggerisce anche di utilizzare i desideri dei bambini come momenti di insegnamento. “Quando tua figlia vuole ridipingere la sua camera da letto, dalle un budget e chiedi a lei di fare le cose da sola. Sarà un ottimo modo per insegnarle ad andare alla ricerca dell'affare migliore poiché sarà coinvolta direttamente nel risultato", dice.

Suggerimento 4: vantaggi e svantaggi

Nel 2013, la direttrice della finanza personale di Morningstar, Christine Benz, ha chiesto ai lettori di Morningstar.com suggerimenti su come discutere di denaro con i bambini. Uno dei consigli era che i genitori discutessero delle scelte di spesa con i loro figli, soprattutto quando si trattava degli acquisti dei figli stessi. Ad esempio, spiegare ai loro figli che il fatto che ci si POSSA permettere qualcosa non significa necessariamente che si DEBBA comprarlo.

Parla di: il valore della gratificazione posticipata

Il modo migliore per farlo è porre domande intelligenti come ad esempio:

• Quanto costa?

• È in saldo o è più economico in un altro negozio?

• Hai così tanti soldi?

• Sei sicuro di voler spendere i soldi adesso?

• Preferiresti mettere questo oggetto nella lista dei regali del compleanno o di Natale?

Suggerimento 5: salvadanai per bambini

Benz è una fan dell’approccio del “cestino” per l’investimento ai fini pensionistici, in base al quale i portafogli dell’investitore sono segmentati in funzione degli orizzonti temporali. Il cestino 1 ha un orizzonte a brevissimo termine, il cestino 2 ha un orizzonte di medio termine, mentre il cestino 3 è quello che contiene investimenti a lungo termine. Ma un lettore di Morningstar.com ha suggerito che il sistema del cestino potrebbe funzionare anche per i bambini.

Parla di: segmentazione

Un lettore ha detto di aver dato ai suoi figli quattro salvadanai - o cestini. Uno per la spesa, uno per i risparmi, uno per gli investimenti e uno per la beneficenza. Ha spiegato il concetto di ognuno di questi e ogni volta che i bambini ricevevano del denaro potevano scegliere in quale salvadanaio metterlo.

In conclusione

Non c'è insegnante migliore dell'esperienza.

“Sebbene possa sembrare difficile, coinvolgere i bambini nelle decisioni finanziarie dà loro l'esperienza e la fiducia di cui avranno bisogno in seguito per gestire le proprie finanze. Dare loro un "posto sicuro dove sbagliare" quando sono più giovani può fargli risparmiare anni di ansia più avanti nella loro vita ", sottolinea Newcomb.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.