Il cielo è tutt’altro che sereno sopra gli emerging markets. Se i paesi sviluppati si trovano a dover gestire un 2020 orribile e un altro paio di anni magri, per i mercati in via di sviluppo – che non possono contare su un sistema sanitario solido ed equipaggiato, e in molti casi nemmeno su di una risposta politica adeguata – il conto potrebbe essere molto più salato.

Gli investitori lo hanno capito e non ci hanno pensato due volte a abbandonare la nave. Gli Exchange traded fund domiciliati in Europa appartenenti alla categoria Azionari Globali Mercati Emergenti hanno visto deflussi netti di oltre 5,6 miliardi di euro tra febbraio e giugno. La stessa dinamica ha interessato il reddito fisso, con circa 4,2 miliardi di riscatti netti dagli ETF Obbligazionari Paesi Emergenti Valuta Locale nello stesso periodo. A onor del vero, entrambe le categorie sono tornate in territorio positivo – seppur modesto – in termini di raccolta nel mese di agosto, con 353 e 148 milioni di flussi in entrata, rispettivamente.

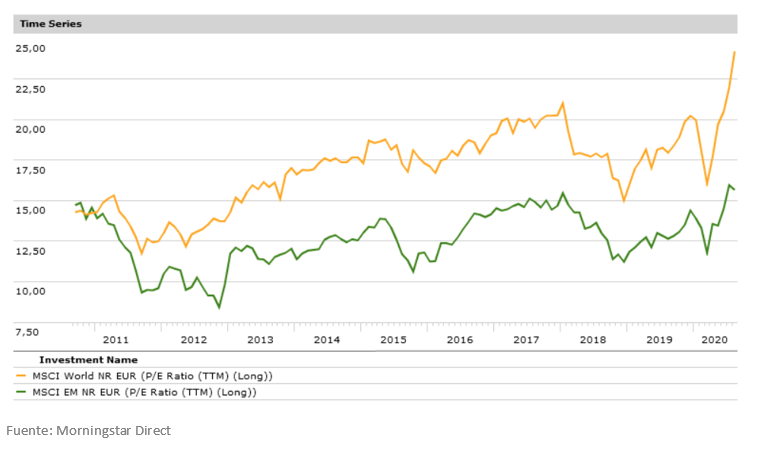

D’altra parte, dando uno sguardo al rapporto prezzo/utili (P/E), si nota chiaramente come i mercati emergenti globali stiano viaggiando a delle valutazioni che non sono mai state tanto basse nell’ultimo decennio, il che potrebbe far gola a quegli investitori con appettito per il rischio e un orizzonte temporale di medio-lungo periodo.

A confermarlo è anche il Global Market Barometer di Morningstar, secondo il quale il paniere di mercati emergenti misurato dal Morningstar EM Index è attualmente sottovalutato del 7% rispetto al fair value (relativamente alle titoli coperti dall’analisi Morningstar – in euro, al 17 settembre 2020).

Un po’ di rischio fa bene al portafoglio, ma attenzione all’equilibrio

Tuttavia, prima di farsi ingolosire dal potenziale di rialzo e di tuffarsi sui mercati emergenti, gli investitori devono aver ben chiaro il loro profilo di rischio, il loro orizzonte di investimento e il tipo di fondo che si vuole all’interno del portafoglio. Per un investitore medio, dedicare più del 10% della propria allocazione ai mercati in via di sviluppo è probabilmente eccessivo (si tratta di un’asset class più rischiosa rispetto ai mercati sviluppati). Per quanto riguarda l’orizzonte temporale, poi, il buon senso suggerisce che il minimo da considerare siano cinque anni.

Infine, occorre scegliere il tipo di fondo. Sono molti gli investitori che hanno inserito nei loro portafogli fondi regionali o specializzati in alcuni paesi, spesso – va detto – attratti dalle mode del momento (ricordate i famosi acronomi Bric o Asean? O i fiumi di inchiostro utilizzati da gran parte della stampa finanziaria che prevedeva importanti effetti benefici sull’economia del Brasile a seguito delle Olimpiadi e dei Mondiali di calcio?). Anche in questo caso, per l’investitore medio, la migliore opzione è probabilmente puntare su di un fondo molto diversificato sia geograficamente sia a livello di settore.

L’offerta italiana

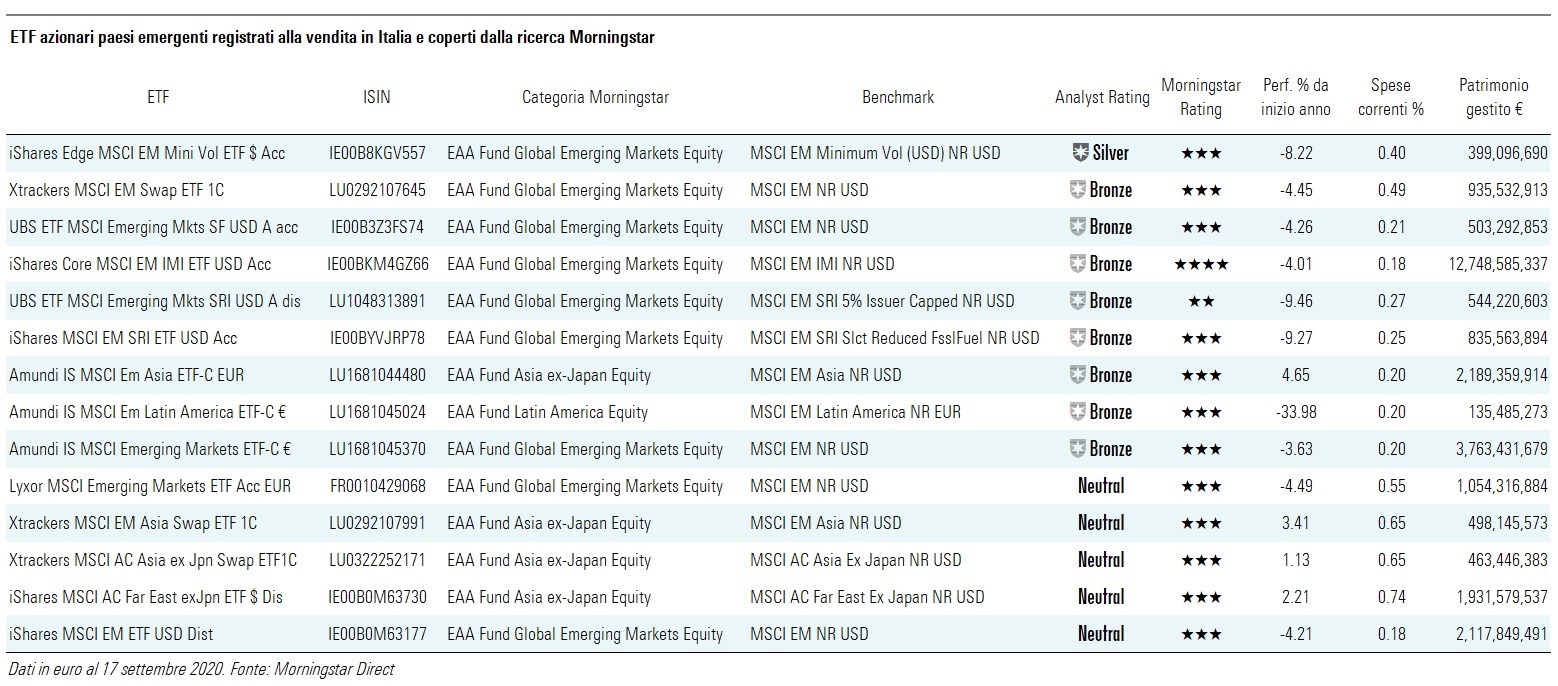

Gli investitori dello Stivale possono contare su un ventaglio di scelta ampio ed eterogeneo. Ad oggi, si contano 66 ETF registrati per la vendita in Italia (46 azionari e 20 obbligazionari), i quali spaziano in nove diverse categorie Mornintstar (non sono stati presi in considerazione gli strumenti focalizzati su di un solo paese).

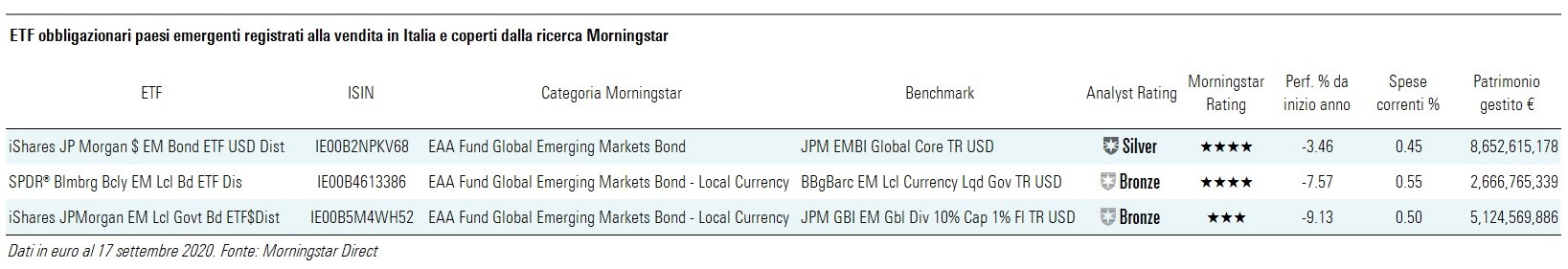

Qui sotto gli ETF coperti dalla ricerca qualitativa di Morningstar.

L’unico tra gli azionari a ottenere un Analyst Rating pari a Silver è l’iShares Edge MSCI EM Minimum Volatility UCITS ETF, un replicante di tipo “strategic beta” che seleziona i titoli meno volatili tra quelli contenuti nell’MSCI Emerging Markets. Attualmente il benchmark è composto da 318 posizioni (contro 1.383 dell’MSCI Emerging Markets) e spazia in 26 diversi paesi in via di sviluppo. Negli ultimi tre anni (al 31 agosto 2020), l’indice MSCI Emerging Markets Low Volatility ha segnato un rendimento annualizzato del 2,04% e una deviazione standard annualizzata del 14,10, contro rispettivamente il 3,21% e il 18,92 dell’indice generale.

Tra i prodotti a reddito fisso, invece, spicca l’iShares J.P. Morgan $ EM Bond UCITS ETF USD (Analyst Rating pari a Silver). Secondo gli analisti di Morningstar “si tratta di un’opzione superiore alla media per gli investitori che cercano esposizione alle obbligazioni dei mercati emergenti denominate in dollari USA. Gli effetti delle commissioni basse e della diversificazione degli emittenti si sommano a lungo termine”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.