Nel mese dell’educazione finanziaria, Morningstar promuove un’intera settimana per aiutare gli investitori a orientarsi nel mondo del risparmio e degli investimenti. Tutti sappiamo quanto sia importante avere qualche soldo da parte, ma il nostro viaggio deve cominciare dal domandarci quanto spendiamo. Non avere debiti e non vivere al di sopra delle proprie possibilità è fondamentale per non correre il rischio di azzerare i rendimenti ottenuti con i risparmi per far fronte a tassi di interesse sui finanziamenti, solitamente ben più alti.

Quanto spendo

Dunque, il primo passo per instaurare un buon rapporto con i propri soldi dovrebbe essere quello di segnare su un taccuino o su un foglio Excel le spese, giorno per giorno. Il secondo passo è mappare il proprio patrimonio netto, ossia le risorse (reddito da lavoro, investimenti e altri flussi in entrata ogni mese) e i propri debiti (mutuo, finanziamento dell’auto, ecc.). Se la differenza è negativa, è necessario mettersi al lavoro per cercare di ridurre l’indebitamento.

Il terzo passo consiste nel fare ordine nelle proprie spese, cioè stabilire quali sono primarie (acquisto di beni alimentari, pagamento di bollette, ecc.), quali sono discrezionali (abbigliamento, cena al ristorante, ecc.), quali sono fisse (ad esempio l’affitto) e quali vanno a ripagare dei debiti. In questo modo, si ha un quadro chiaro di quanto esce ogni mese e dove si può risparmiare.

Il fondo di emergenza

Una volta chiarito quanto serve ogni mese, il quarto passo è preventivare un “fondo di emergenza” per eventuali imprevisti, come la perdita temporanea del lavoro, un infortunio o la rottura dell’auto. E’ una somma che andrebbe accantonata e non utilizzata se non per eventi eccezionali. Deve essere liquida, ma può anche produrre un rendimento, ad esempio in un conto deposito remunerato o in un fondo monetario.

Gli obiettivi finanziari

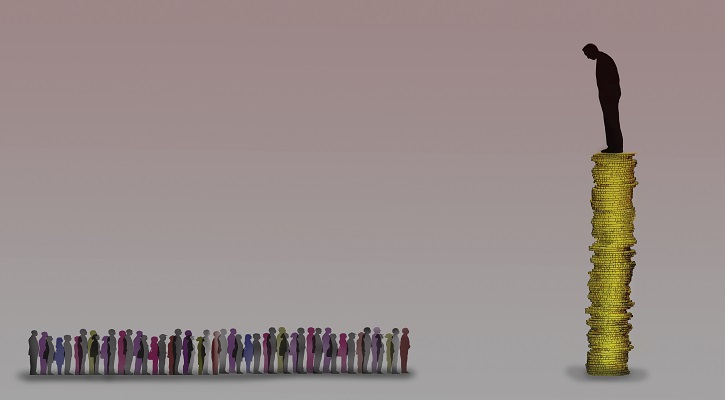

Il quinto passo è la pianificazione finanziaria, che comincia con la definizione degli obiettivi (la pensione, l’acquisto di una casa, gli studi universitari dei figli, ecc.). Mapparli aiuta a stabilire la priorità e anche l’orizzonte temporale. Se si è giovani, si hanno molti anni davanti per il risparmio previdenziale, mentre l’acquisto di un appartamento potrebbe essere a medio periodo. Di conseguenza, il sesto passo consiste nel determinare, magari con l’aiuto di un consulente finanziario, la migliore allocazione delle risorse per raggiungere gli obiettivi e gli strumenti più adatti. Si tratterà di decidere, ad esempio, quanto esporsi alle azioni, quanto ai titoli governativi, alle emissioni corporate o ad altri tipi di asset class, e con quali prodotti (fondi, Etf, fondi pensione, polizze assicurative, gestioni patrimoniali, titoli, ecc.).

Check up regolari

Infine, il settimo passo è il monitoraggio. Stabilire dei regolari controlli della propria pianificazione finanziaria e del proprio portafoglio aiuta a comprendere se si è sulla buona strada rispetto agli obiettivi o se sono necessari dei cambiamenti per motivi personali (sono cambiate le priorità), legati all’asset allocation o agli strumenti (il fondo ha modificato la politica di investimento e non risponde più alle mie esigenze).

Il percorso settimanale di Morningstar

Durante la settimana, proporremo un percorso per gestire al meglio il proprio denaro, con approfondimenti sui termini finanziari, le strategie e i rischi.

Lunedì 19 ottobre

Quanto bisogna risparmiare?

Il video-glossario di Morningstar

Martedì 20 ottobre

Come insegnare ai bambini cos’è il denaro

Quando è il momento giusto per vendere?

Come diventare investitori migliori

Mercoledì 21 ottobre

Come costruire un portafoglio

Buy&Hold, ma non per sempre

Gestire il denaro in modo sostenibile

Giovedì 22 ottobre

Come gestire il rischio

Un caffè in meno al giorno fa la differenza nel mio portafoglio?

Cosa sono i derivati?

Venerdì 23 ottobre

Mercati privati, cosa sono i mega-fund

La finanza al cinema e nei romanzi

Finanza personale è gestione dei rischi, non asset allocation (intervista a Marco Liera)

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.