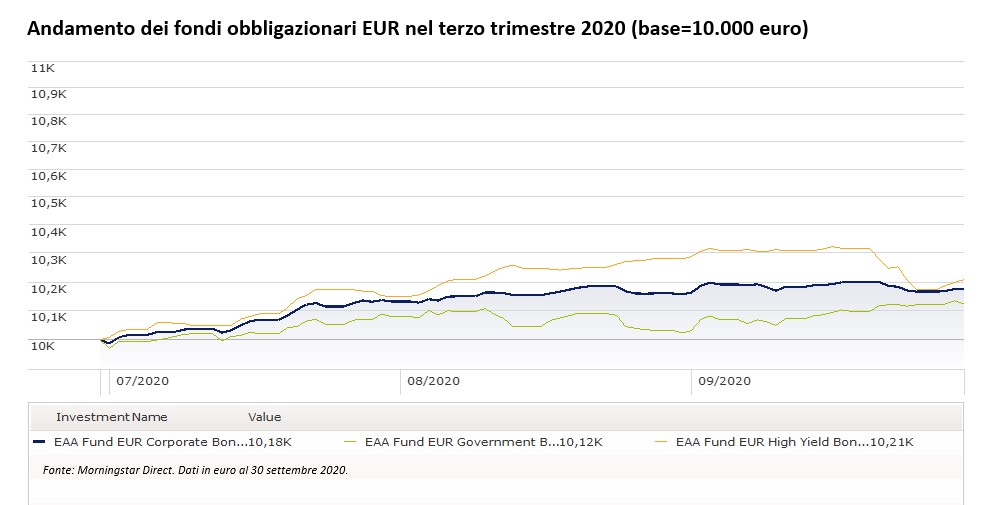

Nel terzo trimestre, i fondi obbligazionari specializzati in titoli governativi in euro hanno reso in media l’1,3%, contro l’1,8% dei comparti con focus sulle emissioni societarie e il 2,1% degli high yield (i bond più rischiosi). I risultati riflettono la situazione straordinaria che i mercati stanno vivendo. Le azioni messe in campo dalla Banca centrale europea (Bce) e l’accordo tra i governi europei per il Recovery fund hanno rafforzato l’Unione europea, supportando le valutazioni degli asset in euro. Inoltre, gli spread creditizi si sono ridotti perché in un contesto dove il Bund decennale tedesco, considerato risk-free, offre rendimenti negativi, gli investitori hanno cercato titoli con una cedola più alta. In effetti, i governativi degli stati periferici, in particolare il Btp italiano, hanno sovraperformato quelli tedeschi.

Caccia al rendimento

Salendo nella scala di rischiosità dei bond, i risultati del terzo trimestre mostrano guadagni più elevati. “Gli spread si sono ridotti e nella maggior parte dei casi sono in linea o al di sotto della media storica”, si legge in una nota di Vincent Chaigneau, capo della ricerca di Generali Investments. “Tuttavia, la caccia allo yield è ancora viva e la ripresa potrebbe supportare gli acquisti sul mercato del credito. Dal punto di vista tecnico, le condizioni ci sono: le emissioni dovrebbero rallentare di qui alla fine dell’anno e la Bce rimane un’acquirente di titoli di debito. I default stanno aumentando, ma non dovrebbero raggiungere il picco della grande crisi finanziaria”.

La ricerca di cedole interessanti è più complessa rispetto al passato. “Storicamente gli investitori aumentavano il rendimento riducendo il merito creditizio o aumentando la duration”, spiega Kunal Mehta, senior investment product specialist di Vanguard. “Oggi le curve dei rendimenti si sono appiattite. Considerato l’attuale contesto di mercato, sembra che la scelta di ridurre la qualità del credito per ottenere guadagni più elevati sia la soluzione più immediata. Tuttavia, questa strategia può essere non solo rischiosa, ma anche dannosa, poiché se le valutazioni del credito di qualità inferiore sono elevate, c’è anche un maggiore rischio di calo”.

La trappola dei rendimenti ai minimi

Se nello spazio delle obbligazioni più redditizie è necessario muoversi con attenzione; in quello dei titoli meno rischiosi bisogna fare i conti con rendimenti minimi o negativi. Il problema si pone in particolare per i pensionati e chi è vicino al ritiro dalla vita lavorativa, perché viene a mancare una fonte di guadagno quasi sicura, che è quella dei titoli di Stato con rating più elevato. Il problema rischia di perpetrarsi per molti anni.

“I bassi tassi di interesse condizionano il ritorno potenziale di un portafoglio con una prevalente componente di reddito fisso e monetaria”, afferma Christine Benz, direttore della finanza personale di Morningstar. “E continueranno a farlo almeno per il prossimo decennio”. Questo ha implicazioni anche su quando una persona potrà ritirarsi dal lavoro (al di là dei vincoli imposti dalla legge). Dato che la pensione pubblica sarà sempre meno in grado di garantire una vita dignitosa, gli individui avranno la necessità di trovare fonti alternative. Ma in età avanzata è sconsigliato assumersi rischi eccessivi sui mercati finanziari, perché possono passare molti anni prima di raggiungere gli obiettivi di rendimento. Di conseguenza, è preferibile assumere meno pericoli al prezzo di ritorni più contenuti.

I tassi bassi esistevano già prima della pandemia, ma probabilmente il Covid-19 ha accelerato alcune dinamiche, inclusa la difficoltà di trovare “porti sicuri” che offrano rendimenti adeguati alle esigenze patrimoniali e personali.

L'articolo è stato pubblicato la prima volta su WeWealth il 23 ottobre 2020.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.