L’industria europea dei fondi ed Exchange traded fund (Etf) sostenibili chiude un altro trimestre da record. Nel periodo luglio-settembre i flussi netti sono stati di 52,6 miliardi di euro, pari al 40% della raccolta totale del risparmio gestito del Vecchio continente. Il patrimonio è aumentato del 10% a 882 miliardi di euro, un ammontare che convertito in dollari diventa circa mille miliardi e che rappresenta il 9,3% degli asset gestiti nella regione. A dirlo è l’ultimo rapporto di Morningstar sugli strumenti che dichiarano un obiettivo di sostenibilità e/o integrano i fattori ambientali sociali e di governance (ESG) nel processo di investimento. Si tratta di un universo in continua espansione: nei mesi estivi sono stati lanciati 105 prodotti di questo tipo, portando il numero da inizio anno a 333 e il totale a un livello mai raggiunto prima (2.898).

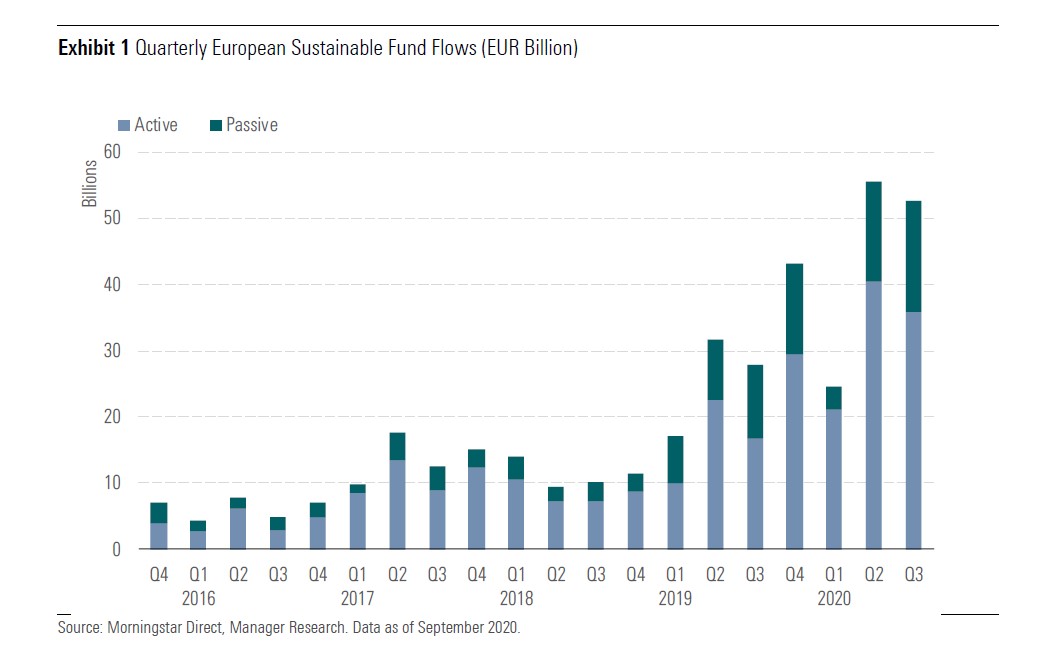

Flussi nei fondi sostenibili europei per trimestre (in miliardi di euro)

Perché gli investitori scelgono la sostenibilità

Nel terzo trimestre, i flussi sono stati di poco inferiori ai tre mesi precedenti (55,5 miliardi), con le strategie passive che, però, hanno catturato una fetta maggiore, il 32% (16,7 miliardi in termini assoluti).

“La raccolta nel trimestre è stata alimentata dal continuo interesse degli investitori per le problematiche ESG”, spiega Hortense Bioy, direttore della ricerca sulla sostenibilità di Morningstar per l’Europa e l’Asia. “La crisi generata dal Covid-19 ha sottolineato l’importanza di costruire modelli di business sostenibili e resilienti, che tengano in considerazione tutte le parti coinvolte e non solo gli azionisti”.

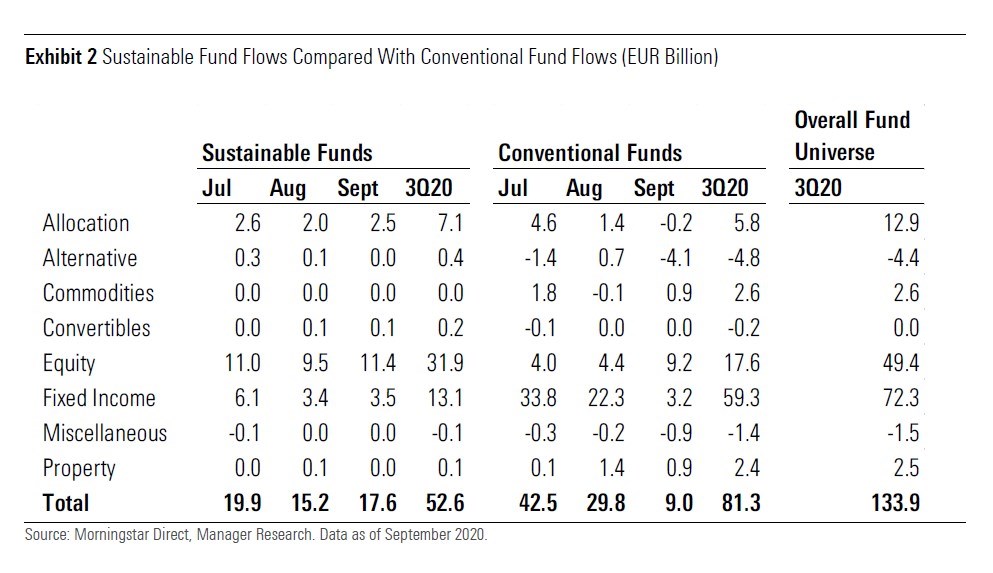

Gli investitori hanno sottoscritto soprattutto i fondi ESG azionari (31,9 miliardi), che hanno registrato flussi dell’82% superiori a quelli equity tradizionali. Per contro, gli obbligazionari sostenibili, pur avendo un andamento positivo, non hanno tenuto il passo con quelli tradizionali.

Confronto tra i flussi nei fondi sostenibili e tradizionali per asset class (in miliardi di euro)

Il tema ambientale

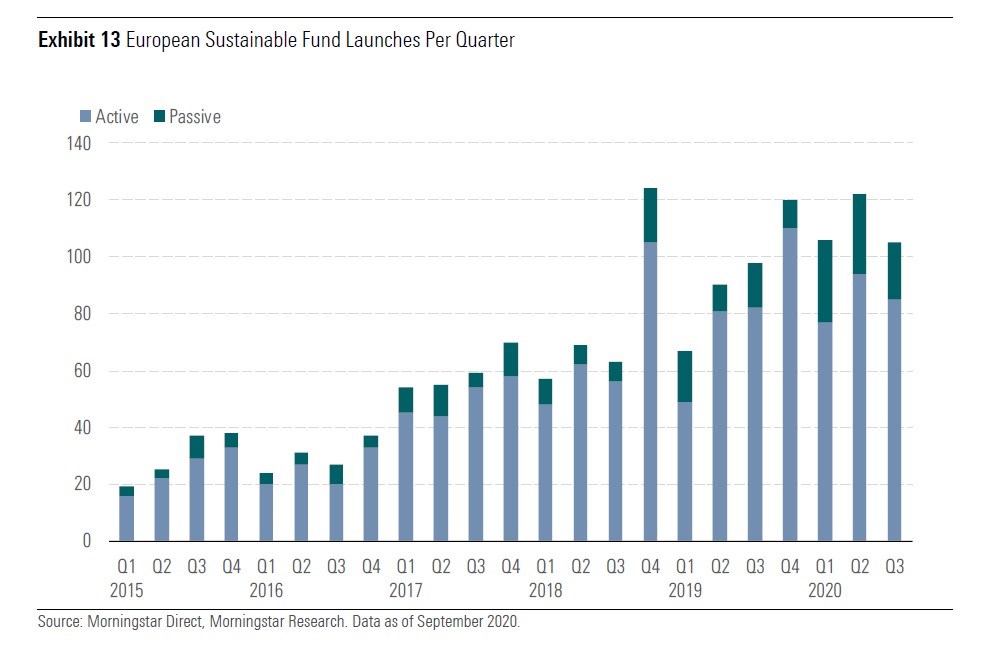

Sul fronte del debutto dei prodotti, il 2020 potrebbe segnare un nuovo record, dal momento che nei primi nove mesi è già stato superato il livello dello stesso periodo del 2019. Lo sviluppo di nuovi strumenti è sostenuto dai cambiamenti regolamentari in Europa. Con il Piano di azione per la finanza sostenibile, infatti, la Commissione europea intende ri-orientare i capitali verso lo sviluppo sostenibile, in linea con l’obiettivo di azzerare le emissioni nette di carbonio entro il 2050. E’ significativo che il 26% dei nuovi fondi lanciati nel terzo trimestre riguardi il tema ambientale, inclusi alcuni allineati con i target dell’Accordo di Parigi sul clima, altri con focus sui green bond e altri ancora sulla salute degli oceani.

Oltre ai debutti di nuovi fondi, sono continuate le trasformazioni di strumenti esistenti in chiave sostenibile. Nel terzo trimestre, Morningstar ne ha contate 32, di cui 29 con il cambio di nome.

Lanci di fondi sostenibili in Europa per trimestre

I protagonisti

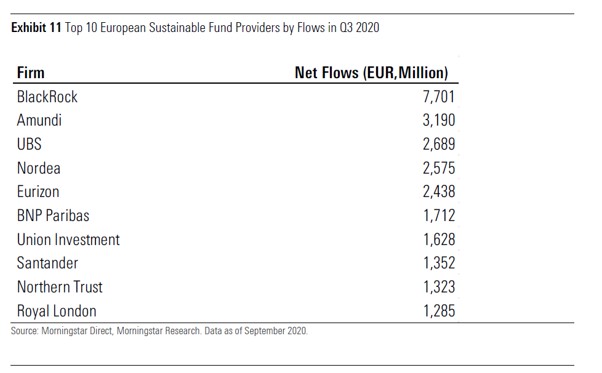

Tra le società di gestione, BlackRock si conferma primo per raccolta nel trimestre (7,7 miliardi), seguito da Amundi e UBS. Quinta è l’italiana Eurizon. Sul fronte opposto, Unigestion e Sycomore asset management hanno subito i maggiori deflussi (-328 e -239 milioni rispettivamente).

Prime 10 società di gestione per flussi netti nei fondi sostenibili nel terzo trimestre

L’universo analizzato da Morningstar comprende i fondi ed Exchange traded fund (Etf) che dichiarano nei documenti informativi di utilizzare i criteri ESG come componente fondamentale della selezione dei titoli e/o indicano di perseguire temi legati alla sostenibilità o di generare un impatto positivo accanto ai ritorni finanziari. Non sono considerati quelli che si limitano solo ad attuare l’esclusione di determinati fattori o che fanno solo un generico riferimento ai fattori ESG.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.