L’edizione 2020 della Morningstar investment conference, che si è tenuta il 10 novembre, in formato esclusivamente digitale per le restrizioni imposte dalla pandemia di Covid-19, è stata aperta da un intervento al femminile. E non è stato un caso, ma una scelta. Tra le iniziative di Morningstar a livello globale per promuovere diversità, equità e inclusione, c’è anche quella di costruire agende più equilibrate dal punto di vista del genere, nei suoi eventi. In un anno in cui il Coronavirus rischia di penalizzare soprattutto le donne a tutti i livelli, ci è sembrato d’obbligo riflettere su questi temi.

Per farlo abbiamo invitato Elisabetta Basilico, co-autrice, insieme a Tommi Johnsen, del libro Smart(er) Investing: How Academic Insights Propel the Savvy Investor (Palgrave MacMillan) e consulente di asset manager, investitori istituzionali e family office su tematiche di asset allocation e gestione quantitativa. Basilico, che ha ottenuto un dottorato di ricerca (PhD) all'Università di St. Gallen in Svizzera e la certificazione CFA (Chartered Financial Analyst), è anche editor del blog academicinsightsoninvesting.com all’interno del quale porta avanti il progetto di democratizzare la ricerca, ossia renderla utile e fruibile per tutti.

La conoscenza controlla la paura

Per spiegare l’importanza della ricerca negli investimenti, Basilico ha preso in prestito una citazione dal mondo della medicina: “La paura controlla l’ignoranza. La conoscenza controlla la paura”. La frase è di Pillole di ottimismo, un gruppo di medici, scienziati, giornalisti e professionisti che cerca di aiutare le persone a far chiarezza sulle molte notizie e dati sul Covid-19, adottando una visione scientifica propositiva.

In questa particolare fase di incertezza sui mercati causata dalla pandemia, la ricerca “di qualità” può essere di aiuto per non prendere decisioni affrettate e dettate dalle emozioni. Basilico, però, invita a prestare attenzione al tipo di indicatori usati: “Quelli tradizionali stimano il rischio alla fine di un periodo”, spiega. “ignorando quello che può accadere nel mentre. Il calcolo deve essere fatto in modo continuativo per evitare di fare interventi sul portafoglio in momenti sbagliati”.

Dove sono le donne?

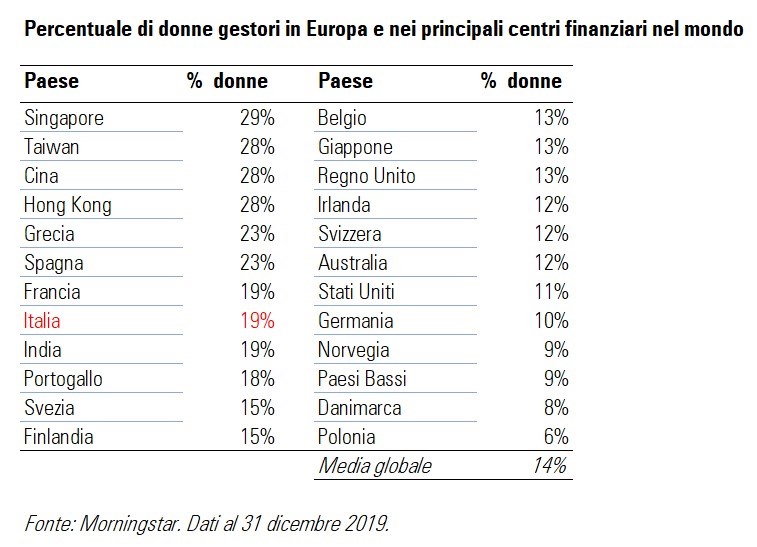

Basilico e Johnsen hanno applicato la stessa disciplina rigorosa per studiare il ruolo delle donne in finanza. “La ricerca scientifica è uno degli strumenti più potenti per sviluppare o migliorare la nostra conoscenza dei fenomeni socio-economici, incluso il mondo degli investimenti”, afferma Basilico alla MIC. Ma cosa ci dice sulla presenza femminile nel settore? O meglio, la domanda da porsi sarebbe: “Dove sono le donne in finanza?”. Secondo uno studio Morningstar, l’industria del risparmio gestito è ferma a vent’anni fa: nel 2000 la quota di gestori-donne era del 14%, esattamente come nel 2019 (l’analisi, svolta con metodologie quantitative, ha coinvolto 56 paesi e oltre 25 mila fund manager). I grandi centri finanziari sono sotto la media globale, inclusi gli Stati Uniti (11%) e il Regno Unito (13%). In alcuni mercati minori troviamo risultati migliori, tra cui l’Italia (19%), la Spagna, Hong Kong e Singapore. Si stima che appena l’1,1% del patrimonio globale sia in mani femminili.

Non è questione di performance

Il confronto con altre professioni fa impallidire. “Quando abbiamo iniziato la nostra analisi, siamo rimaste impressionate dai numeri terribili sulla sotto-rappresentazione femminile in finanza”, dichiara Basilico. Una indagine del CFA Institute negli Stati Uniti rivela che “le analiste finanziarie” nel 2016 erano il 18% contro il 33% di avvocatesse, il 37% di medici e il 63% di commercialiste. La ricerca scientifica fa fatica a spiegare queste differenze. “Non è una questione di performance”, dichiara Basilico. “Uomini e donne hanno profili di rendimento, rischio e costi simili. L’unica differenza è nel turnover di portafoglio che è inferiore per le seconde, il che depone a loro favore dato che i costi di transazione vanno a svantaggio dei risultati. Gli studi comportamentali mostrano che l’eccessiva sicurezza in se stessi può indurre a scelte che razionalmente non si prenderebbero, incluso un numero eccessivo di negoziazioni di titoli. E questo atteggiamento di overconfidence è provato che sia più presente tra i maschi”.

Andare oltre i pregiudizi

Altri studi hanno dimostrato che non ci sono grandi differenze nella gestione dei fondi; tuttavia gli investitori sembrano preferire gli uomini, che, di conseguenza tendono a raccogliere più facilmente, flussi di capitale. La ragione sono i pregiudizi e per scardinarli è necessario un rebranding della finanza in modo da rimuovere gli ostacoli strutturali, ma anche terminologici, che le donne incontrano sin dall’inizio della loro carriera. Dopo la crisi del 2008, la finanza ha ancora più urgenza di cambiare e l’adottare strategie di investimento attente all’ambiente, al sociale e al buon governo aziendale può essere una buona strada. Qui le donne stanno giocando un ruolo da protagoniste e potrebbero continuare a farlo se il Covid-19 non ci farà tornare indietro penalizzando l’universo femminile più che quello maschile in termini di occupazione e possibilità di carriera.

“La ricerca scientifica mostra che il forte squilibrio di genere, ben documentato dalle statistiche, è un danno che l’industria degli investimenti si autoinfligge, un ostacolo al raggiungimento del suo pieno potenziale”, conclude Basilico. “Gli studi dimostrano che la diversità di genere porta alla costruzione di portafogli di miglior qualità”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.