La pandemia ha cambiato molte cose. Tra quello che però non ha cambiato c’è sicuramente la preferenza degli investitori esposti all’azionario Usa verso la gestione passiva. Nell’ultimo anno i replicanti azionari Usa domiciliati in Europa hanno raccolto in totale quasi 5 miliardi di euro, mentre i concorrenti attivi hanno visto riscatti netti di 13,3 miliardi (dati in euro al 30 settembre 2020; sono state prese in considerazione le tre categorie di fondi Azionari Usa Large Cap – Blend, Growth e Value – e le categorie Mid Cap e Small Cap). A fine settembre, il patrimonio dei comparti indicizzati si attestava a 315,5 miliardi, contro i 239 miliardi dei fondi gestiti attiviamente.

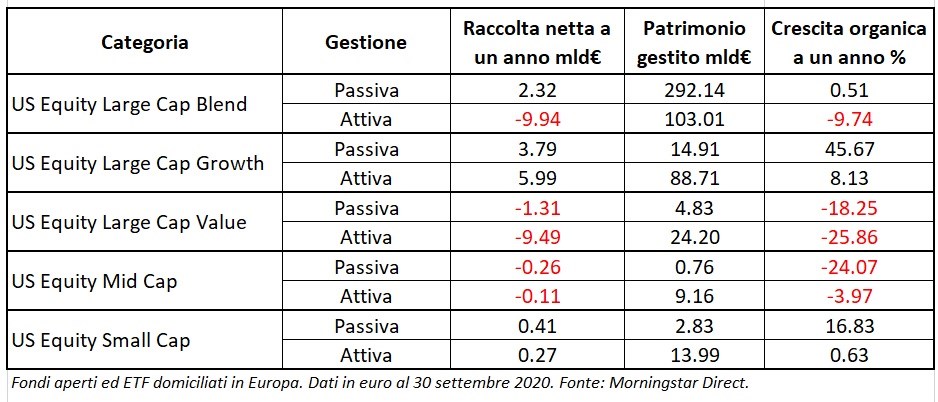

Scendendo nel dettaglio, come si può notare nella tabella sottostante, in alcune categorie tale trend è ormai la norma: i fondi attivi azionari Usa large cap blend (la categoria più grande in termini di patrimonio) hanno visto deflussi netti per quasi dieci miliardi di euro da ottobre 2019 a settembre 2020; nello stesso periodo, i fondi passivi della stessa categoria hanno raccolto 2,3 miliardi. Impressionante poi il dato sul patrimonio: quasi tre quarti degli asset di categoria sono gestiti passivamente.

In altre categorie, come quella degli azionari Usa large cap growth, i flussi dell’ultimo anno premiano ancora la gestione attiva, seppur con tassi di crescita organici decisamente inferiori (45,7 contro 8,1). Sintomo, questo, che i prodotti indicizzati stanno comunque guadagnando terreno in termini relativi (il tasso di crescita organica esprime i flussi in rapporto agli asset all’inizio del periodo preso in considerazione).

In questo senso, l’unica categoria che per il momento continua invece a vedere una predominanza dei prodotti gestiti attivamente è quella dei fondi azionari Usa mid cap, il che potrebbe avere un senso in quanto è proprio nei segmenti a media e bassa capitalizzazione dove i gestori attivi possono fare la differenza (ancorché non si trova la stessa tendenza nella categoria small cap).

Storicamente, infatti, i grandi indici dedicati al mercato azionario statunitense (in particolare l’MSCI USA e lo S&P 500) si sono rivelati decisamente complicati da battere per i gestori di fondi attivi. Molti attribuiscono queste difficoltà all’altissimo livello di efficienza del mercato azionario americano. Con il termine “efficienza” in questo caso si indica la velocità e la precisione con cui i partecipanti al mercato incorporano nuove informazioni (notizie economiche, dati contabili, ecc.) nei prezzi delle azioni. Inoltre, dati i progressi tecnologici e la crescita della porzione di attività gestite da investitori qualificati, il mercato è diventato sempre più efficiente e liquido nel tempo. Tuttavia, questo aspetto non può spiegare da solo il successo a lungo termine dei fondi indicizzati, almeno di quelli ampiamente diversificati e ponderati per la capitalizzazione di mercato.

Un altro vantaggio non da poco dei replicanti, infatti, è rappresentato dai costi. Per le case d’investimento, i fondi passivi sono intrinsecamente meno costosi rispetto a quelli attivi: i fornitori di index funds non devono pagare un team di gestori e analisti altamente qualificati, oltre ad avere un turnover di portafoglio decisamente inferiore, il che evita tutta una serie di costi accessori (commissioni varie, spread bid-ask).

Detto questo, gli indici ponderati in base alla capitalizzazione di mercato (come appunto l’MSCI USA o lo S&P 500) presentano alcuni inconvenienti degni di nota. Possedendo “il mercato”, gli investitori si affidano ad altri partecipanti per valutare i titoli azionari. Se si considerano lunghi periodi di tempo, questi partecipanti hanno tutto sommato svolto un buon lavoro di valutazione, ma questi lunghi orizzonti sono stati anche contrassegnati da episodi di panico. I benchmark tradizionali sono infatti soggetti a bolle, in quanto naturalmente sovrappesano le azioni che sono aumentate nel loro valore e sottopesano quelle che invece hanno perso terreno. Ad esempio, durante il boom dei titoli dotcom alla fine degli anni ‘90, l'indice MSCI USA era in gran parte esposto a titoli tecnologici, dei media e delle telecomunicazioni, che alla fine crollarono. Quando scoppiò la bolla, il benchmark scese di oltre il 40% e ci sono voluti quattro anni per tornare al valore antecedente al crash.

I fondi che hanno raccolto di più

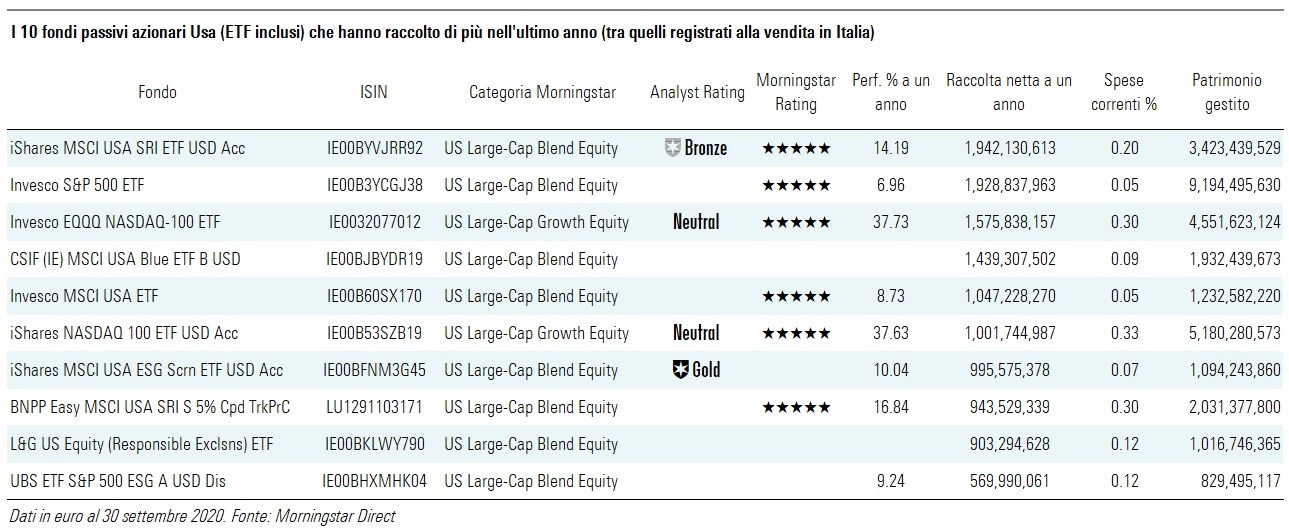

Con 410 fondi comuni aperti registrati alla vendita in Italia, gli investitori nostrani interessati a un’esposizione verso l’equity statunitense hanno l’imbarazzo della scelta (come per i dati precedenti, facciamo riferimento alle tre categorie di fondi Azionari Usa Large Cap – Blend, Growth e Value – e le categorie Mid Cap e Small Cap). Di questi, 116 sono comparti a gestione passiva, di cui 99 Exchange traded fund.

Qui sotto i dieci fondi passivi e i dieci fondi attivi che hanno raccolto di più negli ultimi 12 mesi. Anche qui notiamo che se unissimo le due classifiche, il fondo attivo che ha attirato i flussi maggiori – Eurizon Equity USA LTE Z EUR Acc – arriverebbe solo in decima posizione, con meno di un terzo della raccolta netta segnata dall’iShares MSCI USA SRI UCITS ETF USD (Acc) (EUR).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.