Lo scorso 28 ottobre, DBRS Morningstar ha confermato il rating sul debito sovrano degli Stati Uniti ad AAA con trend stabile, indicando tra le ragioni principali della decisione la resilienza dell’economia e del sistema finanziario americano alla crisi generata dalla pandemia di Covid-19 (clicca qui per conoscere la metodologia di giudizio). Il Prodotto interno lordo (Pil) è sceso drasticamente nel secondo trimestre (-9%), ma si è ripreso nei tre mesi successivi. Il Fondo monetario internazionale (Fmi) stima un declino del 4,3% nel 2020 e un recupero del 3,1% l’anno prossimo. Le previsioni di Morningstar sono leggermente più ottimiste (-3,4% nel 2020 e +4,7% nel 2021). Il tasso di disoccupazione è diminuito nel periodo luglio-settembre, rispetto alla prima fase pandemica, ma rimane elevato (7,9%).

Gli analisti di DBRS Morningstar prevedono una ripresa congiunturale graduale, in particolare nei settori più colpiti dalla pandemia come il turismo e l’alberghiero. Tuttavia, gli Stati Uniti restano l’economia più grande, resiliente e flessibile al mondo. Guardando avanti, gli investitori in obbligazioni in dollari dovranno prestare attenzione a tre fattori-chiave: le mosse della Federal Reserve, le politiche fiscali, l’andamento del dollaro.

Le politiche monetarie

La Banca centrale americana è intervenuta tempestivamente a fronte dello scoppio della pandemia, riducendo i tassi di interesse a breve termine di 150 punti base complessivamente, con il limite più basso intorno a zero. Inoltre, ha agito con operazioni sul mercato aperto (interbancario) per contenere i picchi di volatilità e immettere liquidità nel sistema. A fine settembre, la Fed deteneva 4,45 mila miliardi di dollari di titoli di stato statunitensi (il 20% del Pil), contro i 2 mila miliardi di febbraio. Anche le posizioni in mortgage backed securities (cartolarizzazioni) sono salite (611 miliardi).

Nella sua ultima riunione, il Fomc (Federal open markets committee), il braccio operativo della Fed, ha indicato di voler continuare sulla strada finora percorsa. “Lo strumento per sostenere il recupero sarà molto probabilmente l'acquisto su larga scala di asset”, commenta Christian Scherrmann, economista di DWS. “I funzionari hanno già manifestato la possibilità di acquistare di più e sono anche disposti a comprare a scadenze più lunghe. Questo per sostenere le condizioni finanziarie, che “rimangono favorevoli’”.

Le politiche fiscali di Biden

La politica monetaria, tuttavia, non basta in questa fase eccezionale di pandemia. Servono anche le politiche fiscali. Il Tesoro americano ha stimato un deficit di oltre 3 mila miliardi di dollari, pari al 15% del Pil nel 2020. E’ probabile che vengano approvati nuovi stimoli, anche se è difficile quantificarli al momento, perché la vittoria di Biden e il risultato delle consultazioni per il Senato non sono ancora ufficiali (si attende il ballottaggio di due seggi in Georgia a gennaio 2021). Tuttavia, lo scenario di base dei mercati è quello di una presidenza democratica e un Senato diviso. “Se da un lato c’è accordo sulla necessità di varare nuove misure di stimolo fiscale per dare conforto agli americani colpiti dalle conseguenze della pandemia, dall’altro non c’è consenso sull’entità degli aiuti”, spiega Mona Mahajan, US Investment Strategist di AllianzGI. “Sinora il Congresso ha erogato quasi 3 mila miliardi di dollari. Democratici e repubblicani hanno proposto pacchetti del valore rispettivamente di 2.200 miliardi e 500 miliardi. Entrambi contemplano sussidi per i disoccupati, aiuti per le piccole imprese e nuovi assegni alle famiglie. Il leader della maggioranza al Senato, Mitch McConnell, auspica che venga raggiunto un accordo anche prima dell’insediamento del nuovo presidente. Potremmo sicuramente assistere all’approvazione di nuovi stimoli all’inizio del prossimo mandato presidenziale, a tutto vantaggio degli asset rischiosi”.

L’inflazione non fa paura

Un aspetto che non dovrebbe preoccupare molto gli investitori in obbligazioni a stelle e strisce è il costo della vita. “Le pressioni inflazionistiche sono immutate”, si legge in una nota di DBRS Morningstar. “E’ improbabile che la situazione cambierà finché non sarà superata l’attuale fase pandemica e l’occupazione non tornerà ai livelli di fine 2019”.

Prospettive per il reddito fisso

Cosa significano queste dinamiche per i titoli di Stato e il mercato del credito? “Con la prospettiva di un aumento della spesa pubblica, i ritorni dei Treasury dovrebbero salire e la curva dei rendimenti si farà anche più ripida”, afferma Paul Brain, gestore del BNY Mellon Global Dynamic Bond Fund e responsabile del reddito fisso di Newton IM (società di BNY Mellon Investment Management). “Gli asset rischiosi come le obbligazioni societarie potrebbero essere colpiti dai timori sui possibili aumenti delle imposte aziendali. Inizialmente, però, i piani di spesa pubblica avranno un peso maggiore e miglioreranno l’outlook”.

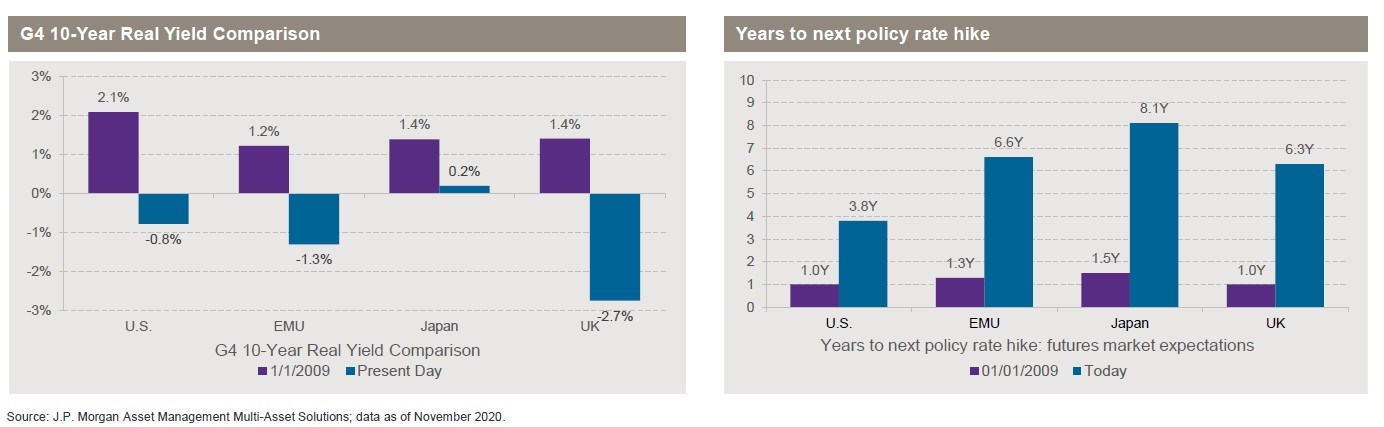

Nelle sue previsioni di lungo periodo, J.P. Morgan asset management sostiene che il ruolo dei titoli governativi in un portafoglio, inclusi quelli statunitensi, stia cambiando. In passato erano una forma di protezione, ma anche di generazione di reddito; mentre diventeranno sempre più esclusivamente strumenti difensivi. I rendimenti sono destinati a rimanere bassi nei prossimi anni, ma le politiche monetarie conterranno la volatilità. Inoltre, se gli stimoli fiscali avranno successo, gli yield potrebbero salire a danno dei detentori di obbligazioni (nel reddito fisso c’è un rapporto inverso tra prezzi e yield, Ndr). In ogni caso, anche quando si tornerà a una situazione più normale rispetto a quella attuale, le cedole dovrebbero rimanere piuttosto magre.

Confronto tra i rendimenti reali dei titoli decennali del G4 (a sinistra) e Aspettative sul mercato dei future di rialzo dei tassi (espresse in anni che mancano al verificarsi dell’evento, grafico a destra)

Dollaro debole

Infine, gli investitori europei devono considerare anche il rapporto di cambio, perché quando comprano uno strumento finanziario in una divisa diversa dall’euro devono convertire il denaro nella valuta straniera, esponendosi al rischio di oscillazioni del valore di quest’ultima, che si aggiunge a quello dell’asset class prescelta.

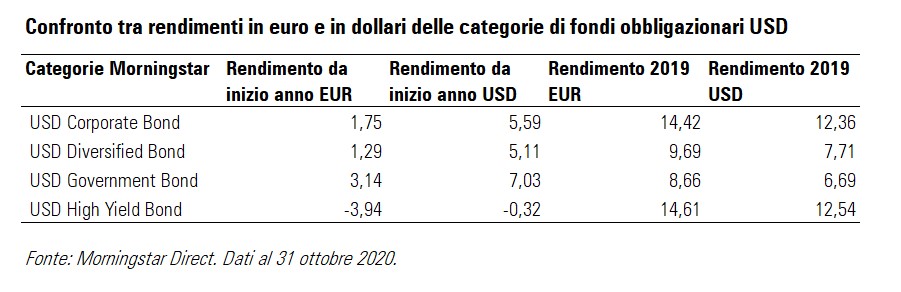

Il biglietto verde si è deprezzato nel corso dell’anno e sono in molti a credere che rimarrà debole nel prossimo futuro soprattutto a causa delle politiche monetarie accomodanti che creano ampie riserve di liquidità in valuta. Nella tabella qui sotto abbiamo confrontato le performance nelle due valute delle principali categorie di fondi obbligazionari in dollari. Gli investitori che non vogliono assumere il rischio di cambio possono scegliere le classi con copertura (hedged), se disponibili. Ma devono ricordare che l’hedging ha un costo.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.