Il rischio ESG è stato seriamente preso in considerazione durante il crollo delle Borse scatenato dallo scoppio della pandemia di Covid-19 in primavera. A dirlo è un recente studio di Banca d’Italia, firmato dai ricercatori Fabrizio Ferriani e Filippo Natoli, che ha analizzato i flussi verso i fondi comuni di investimento azionari globali large cap tra febbraio e maggio 2020, utilizzando il Morningstar Sustainability rating, che permette di misurare il rischio legato a fattori ambientali, sociali e di governance (ESG) in un portafoglio.

Lo studio mostra che, con lo scoppio della crisi, gli investitori hanno domandato fondi con basso ESG risk a discapito di quelli con alto rischio. Non solo, i diversi fattori non hanno pesato nello stesso modo, perché i sottoscrittori hanno mostrato una preferenza per gli strumenti meno esposti ai pericoli ambientali e relativi al governo societario.

La raccolta premia i fondi a basso rischio ESG

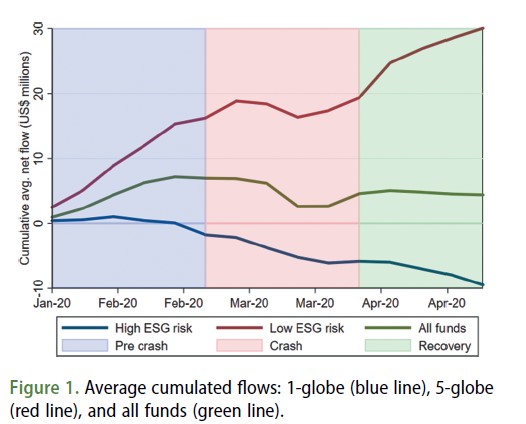

Nel dettaglio, i ricercatori hanno condotto l’analisi nelle 15 settimane dopo il 20 gennaio, distinguendo il periodo pre-crisi (20 gennaio-21 febbraio, con i mercati ancora in rialzo), del crash (24 febbraio-27 marzo) e della ripresa (30 marzo-1 maggio). Il grafico qui sotto mostra l’andamento cumulativo dei flussi per l’universo analizzato (circa 2.120 fondi azionari globali large cap). La linea rossa mostra che la raccolta netta dei comparti con basso rischio ESG si è mantenuta positiva anche durante la fase di crollo dei mercati, mentre quella degli strumenti con alto ESG risk (linea blu) è scesa con i riscatti che hanno superato le sottoscrizioni.

Flussi nei fondi azionari globali large cap prima, durante e dopo il crollo delle Borse a causa del Covid (la linea rossa indica i fondi con basso rischio ESG, quella blu i fondi con alto ESG risk; la verde tutti i fondi)

Fonte: Ferriani F. and Natoli F., “ESG risks in times of Covid-19”, Applied Economics Letters, October 2020.

La popolarità dei fondi sostenibili

I risultati sono in linea con quelli che Morningstar ha ottenuto nel monitoraggio dei fondi sostenibili europei (quelli che indicano chiaramente tali finalità nei documenti informativi, Ndr), durante la fase pandemica. Nel primo trimestre, si sono registrati flussi netti positivi verso questi strumenti per circa 30 miliardi di euro, contro deflussi per 148 miliardi dall’universo del risparmio gestito del Vecchio continente. La raccolta è stata positiva anche nei trimestri successivi e nel terzo ha rappresentato il 40% del totale, facendo ipotizzare che, salvo sorprese degli ultimi mesi, il 2020 sarà un anno da incorniciare per le strategie sostenibili.

Quei rischi climatici che fanno paura

Lo studio di Banca d’Italia rivela altre interessanti tendenze. Innanzitutto, il rischio ESG è stato preso in seria considerazione dagli investitori solo a partire dal crollo delle Borse. Inoltre, la preferenza per gli strumenti meno pericolosi dal punto di vista ESG è marcata nella fase di ripresa, facendo pensare a una “migrazione verso la sicurezza”, intesa proprio come low ESG risk. Inoltre, la pandemia ha funzionato come campanello di allarme sulle questioni ambientali, perché gli investitori sembrano aver cercato riparo soprattutto dai pericoli legati al cambiamento climatico.

L’attenzione verso le questioni ambientali è provata anche da altri dati. Secondo le stime Morningstar, ad esempio, sono confluiti nei fondi azionari europei del settore ecologia oltre 15 miliardi di euro da gennaio a ottobre 2020 e quest’ultimo è stato il mese in cui hanno raccolto di più da quando vengono tracciati i dati (2007). Si tratta di strumenti che investono in industrie come le energie alternative, il controllo dell’inquinamento, l’acqua e l’efficienza energetica, le quali contribuiscono a costruire un mondo più pulito. Nell’ultimo anno, il patrimonio di questa categoria è passato da 21 a 41 miliardi di euro.

Covid-19 e disastri ambientali

Una delle lezioni che il Coronavirus ha lasciato ai mercati è l’impatto di eventi imprevedibili sull’economia globale. Ed è evidente il parallelo con gli effetti disastrosi dei cambiamenti climatici, oltre che la connessione tra i due. “Il climate change è forse la questione più urgente per il portafoglio, oggi”, afferma Hortense Bioy, direttore della ricerca ESG di Morningstar in Europa e Asia. “Gli investitori sono sempre più consapevoli delle conseguenze dei frequenti eventi meteorologici estremi sulle aziende. Inoltre, riconoscono che è necessaria una transizione verso sistemi produttivi meno dipendenti dalle fonti fossili. Autorità regolamentari, innovazione tecnologica e consumatori avranno un ruolo in questo cambiamento”.

Rischio ESG e rendimenti

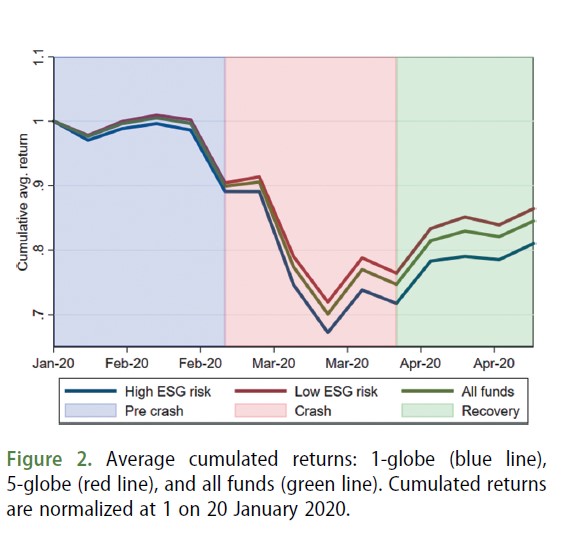

L’attenzione verso i rischi ambientali, e più in generale quelli ESG, ha premiato in termini di rendimenti durante la prima ondata di Coronavirus. L’analisi di Banca d’Italia mostra che i fondi con un minore ESG risk si sono comportati meglio rispetto a quelli con uno alto, con una differenza di circa 5 punti base.

“Lo studio rivela che la sostenibilità è considerata una protezione di valore in tempi di volatilità”, concludono Ferriani e Natoli. “Mentre una strategia rischio/rendimento basata sui vecchi indicatori ESG era giudicata irrazionale dalla letteratura (perché non assicurava migliori ritorni ex post), nella misura in cui i nuovi punteggi riflettono realmente certi tipi di rischio addizionale, non prezzato, usare i criteri ESG come copertura può rivelarsi razionale. Nella nostra analisi, discriminare i fondi in base al rischio ESG si è dimostrata una strategia saggia perché quelli low risk hanno avuto performance migliori dei concorrenti”.

Rendimenti dei fondi azionari globali durante la prima ondata di Coronavirus (la linea rossa indica i fondi a basso rischio ESG, quella blu ad alto rischio ESG, e la verde tutti i fondi)

Fonte: Ferriani F. and Natoli F., “ESG risks in times of Covid-19”, Applied Economics Letters, October 2020.

Fattori di resilienza

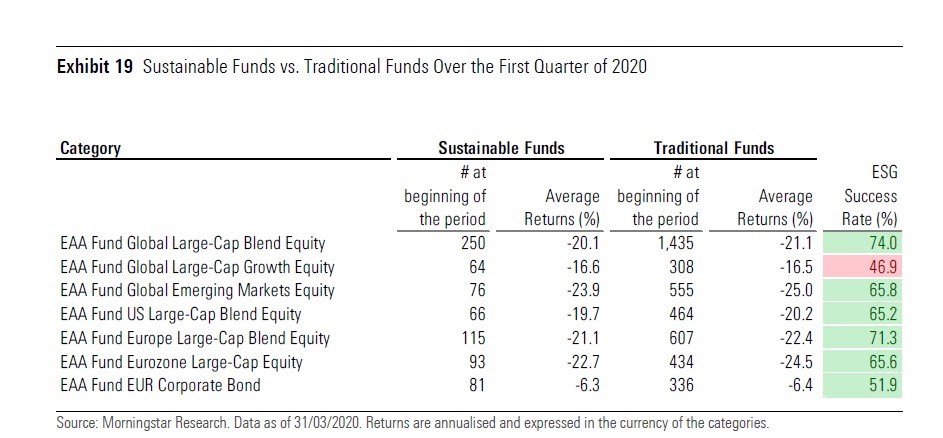

I risultati dello studio di Banca d’Italia sono in linea con quelli ottenuti da Morningstar in altre analisi che hanno riguardato i fondi sostenibili. Nel primo trimestre, le performance medie delle principali categorie sono state negative, ma generalmente migliori rispetto a quelle dei comparti tradizionali e il tasso di successo, inteso come sovra-performance e sopravvivenza, è stato più elevato nella quasi totalità dei casi (vedi tabella sotto). Queste conclusioni valgono anche su orizzonti temporali più estesi. Secondo i ricercatori di Morningstar, la spiegazione va ricercata nella miglior qualità e solidità delle aziende sostenibili (fattori che le rendono più resilienti in fasi di crisi dei mercati), in un minor livello di controversie e in una maggior attenzione a tutti gli stakeholder (lavoratori, fornitori, comunità locali, oltre che gli azionisti).

Tasso di successo dei fondi sostenibili a confronto con i tradizionali nel primo trimestre 2020

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.