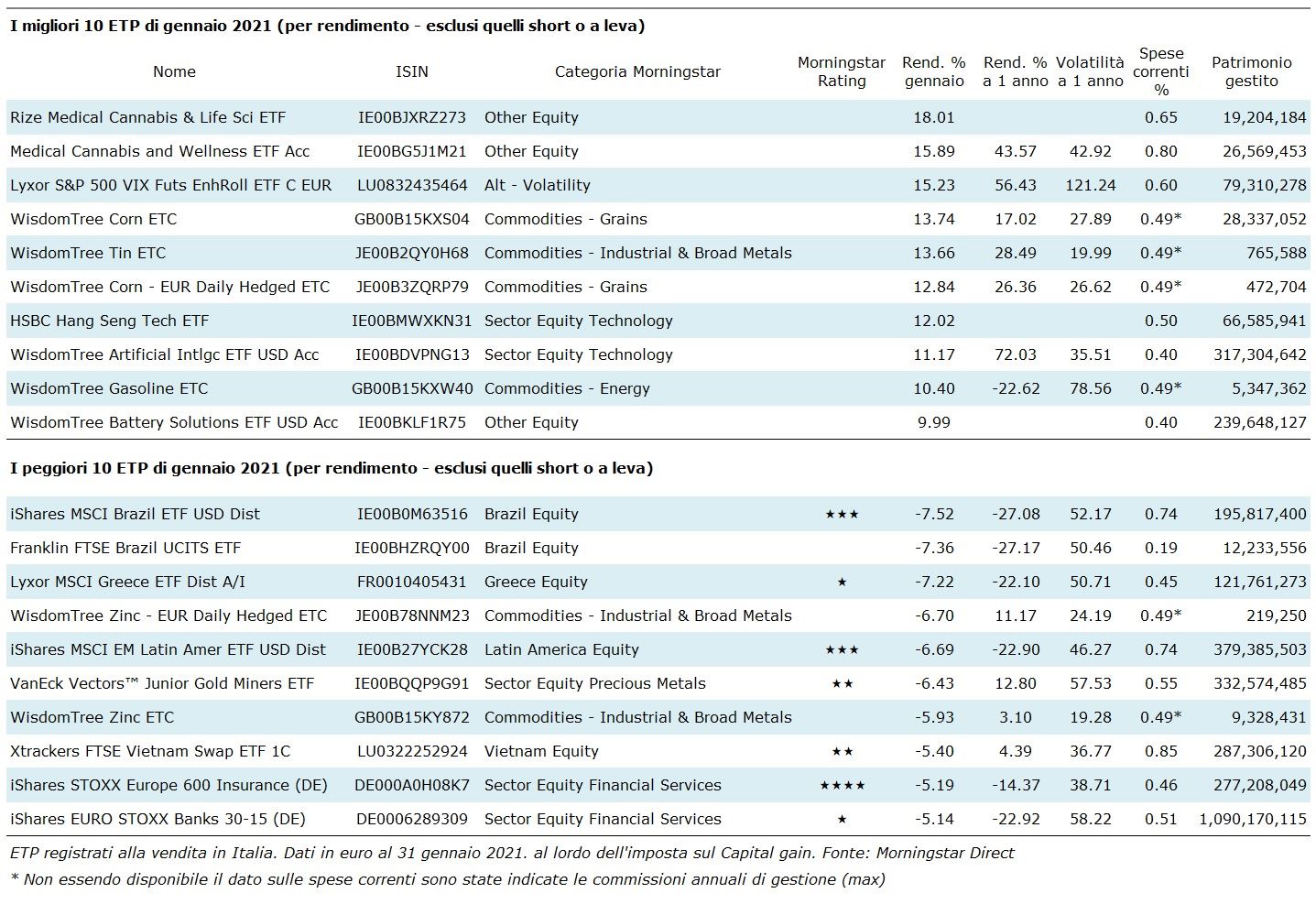

Secondo i dati Morningstar, a gennaio, tra il miglior fondo passivo (in termini di rendimento) e il peggiore ci sono quasi 26 punti percentuali (prendendo in considerazione quelli registrati alla vendita in Italia ed escludendo i replicanti strutturati, cioè a leva o inversi).

Questi strumenti, essendo prodotti puramente passivi, riflettono nei loro movimenti l’evoluzione dei mercati, senza che la performance venga distorta dalle scelte (buone o cattive) di un gestore attivo.

I Top

La Top 10 di gennaio dei fondi passivi quotati in Borsa, cioè gli Exchange traded products (ETP), vede in testa due replicanti dedicati a un settore di nicchia come quello della produzione e vendita di canapa per uso ricreazionale e medico: il Rize Medical Cannabis & Life Sci ETF e il Medical Cannabis and Wellness UCITS ETF.

Secondo un recente studio di Morningstar, le aziende di cannabis si accingono a vedere un incremento delle vendite di quasi nove volte fino al 2030 grazie alla diffusione della legalizzazione e della distribuzione. I titoli del settore della marijuana terapeutica sono schizzati a seguito dei risultati del referendum sulla legalizzazione e depenalizzazione delle sostanze stupefacenti che si è tenuto negli Usa in contomitanza con le elezioni presidenziali lo scorso 3 novembre.

I mercati delle esportazioni di cannabis a uso ricreativo e medico negli Stati Uniti, in Canada e a uso medico a livello globale hanno raggiunto rispettivamente solo l’8%, il 21%, l’11% e il 19% delle stime previste. In un tale mercato, di grandi dimensioni e al momento sottovalutato, è ragionevole prevedere per le aziende una forte crescita, sfruttando costi fissi e partecipando alla corsa all’oro verde – la green rush – per almeno i prossimi dieci anni. Queste sono alcune delle considerazioni che emergono dal nostro Basic Materials Observer sulla crescita del mercato della cannabis.

Il mese ha visto anche una nuova ondata di volatilià sul mercato statunitense – causata in parte dalle operazioni di short squeeze di cui tanto si è parlato in questi giorni – con la curva dell’indice VIX che ha ricalcato l’andamento pre-elezioni di inizio novembre. Non a caso, troviamo in terza posizione troviamo poi il fondo Lyxor S&P 500 VIX Futures Enhanced Roll UCITS ETF - C-EUR, replicante dello S&P 500 Vix Futures Enhanced Roll Total Return Index, un indice che è rappresentativo di una strategia basata sulla volatilità attesa del mercato azionario statunitense (a breve e medio termine). In particolare, fornisce esposizione, al rialzo o al ribasso, ai movimenti dei contratti future quotati sul mercato CBOE (Chicago Board Options Exchange) e relativi alla volatilità attesa dell’indice S&P 500.

E i Flop

Tra i replicanti che hanno sofferto di più, invece, troviamo due prodotti esposti al mercato azionario brasiliano. Il paese è stato particolarmente colpito dal Covid-19 e la sua economia ne ha sofferto, contraendosi di oltre il 4% lo scorso anno, nonostante degli enormi stimoli fiscali, che hanno incluso anche pagamenti in contanti ai cittadini brasiliani per circa l’8% del Pil. Tuttavia, l’indice Bovespa ha toccato il suo massimo storico lo scorso 8 gennaio il che potrebbe aver spinto gli investitori a delle prese di profitto.

La pandemia, inoltre, ha colpito duramente i settori bancario e assicurativo nel 2020 e, nonostante le buone notizie relative ai vaccini, la tendenza continuerà con ogni probabilità nel 2021, senza dimenticare la Brexit, un altro fattore che potrebbe incidere. I fondi iShares STOXX Europe 600 Insurance UCITS ETF e iShares EURO STOXX Banks 30-15 UCITS ETF chiudono infatti la classifica dei replicanti che hanno perso di più nel mese di gennaio.

L’analisi è stata realizzata con la piattaforma per professionisti finanziari Morningstar Direct. Clicca qui per saperne di più sulle sue funzionalità.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.