I mercati globali hanno vissuto un quarto trimestre del 2020 particolarmente positivo, con il Morningstar Global Markets NR che ha rimbalzato del 10,7% e una raccolta netta verso i fondi azionari domiciliati in Europa che ha segnato il suo record storico tra ottobre e dicembre (256 miliardi di euro).

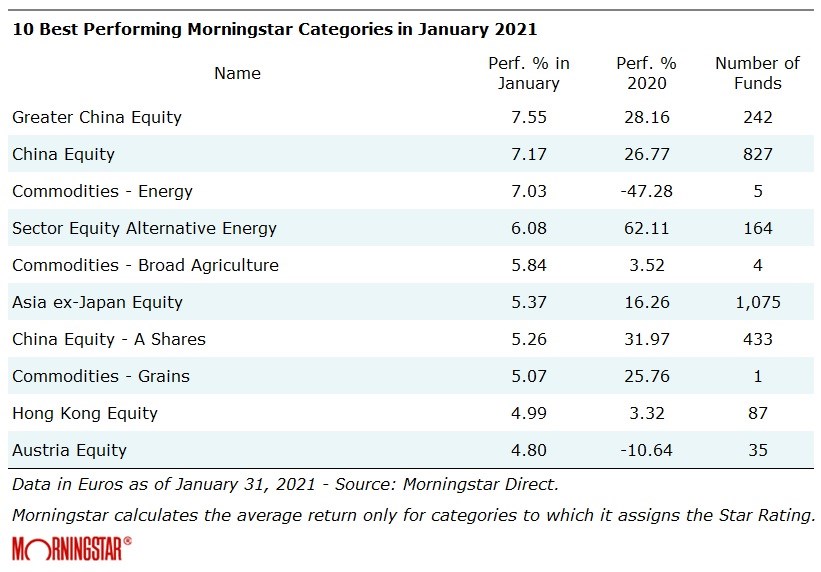

Gennaio, invece, ha visto una forte partenza e un rallentamento nella seconda parte del mese, il che è risultato in una performance mensile sostanzialmente nulla. Tuttavia, una sguardo alle migliori e peggiori categorie Morningstar rivela che in generale i gruppi che hanno reso maggiormente nel corso del 2020 sono riusciti a mantenere il passo anche nel primo mese dell’anno nuovo.

I fondi azionari Cina, in particolare, hanno continuato il loro rally. Il Pil cinese è balzato del 2,3% nel 2020, facendo di Pechino l’unica grande economia mondiale a crescere in quello che è stato un anno devastato dalla pandemia. A gennaio, l’attività manifatturiera cinese è cresciuta in linea con la ripresa economica in corso, sebbene al ritmo più lento da cinque mesi a questa parte, a seguito delle nuove infezioni da coronavirus le quali hanno provocato blocchi nel paese. Tra i fondi transfrontalieri europei, il TT China Focus è stato il migliore della sua categoria, guadagnando il 14,7% a gennaio, seguito da GAM Multistock - China Evolution Equity Fund, che ha reso il 12,8%. JPMorgan China Fund, che detiene un Morningstar Analyst Rating di Silver, ha registrato una performance mensile del + 9,2%.

Per quanto riguarda i prodotti che investono in società con sede nella Cina continentale (A-Shares), Goldman Sachs China A-Share Equity Portfolio IC Class Shares Dist S-A ha superato la classifica, guadagnando il 16,7% il mese scorso. Anche Schroder International Selection Fund China A IZ Accumulation EUR, che detiene un Analyst Rating pari a Silver, ha avuto un andamento positivo, con un rendimento dell’8,8% a gennaio.

Dopo il crollo verticale avvenuto tra marzo e aprile, il mercato dell’energia sta lentamente tornando verso il riequilibrio. Se i produttori di petrolio mantengono i loro tagli e le vaccinazioni progrediscono, nonostante le difficoltà, è probabile che la domanda di petrolio tornerà alla normalità prima della fine dell’anno. Il Brent è salito a gennaio da 51,8 a 56,4 dollari al barile (ha raggiunto i livelli pre-pandemici di 60 dollari l’8 febbraio). WisdomTree Gasoline (EUR) e WisdomTree Heating Oil (EUR) sono stati tra i migliori fondi della categoria, con un aumento rispettivamente del 10,4% e dell'8,3% il mese scorso.

La categoria più performante del 2020 si è guadagnata il quarto posto della classifica a gennaio, segno che l'interesse degli investitori per le energie alternative è tutt'altro che finito. La transizione alle rinnovabili non è una novità, certo, ma ha accelerato per diversi motivi, soprattutto per la volontà politica di affrontare il cambiamento climatico, che nell'Unione Europea è diventata una priorità e ha plasmato il Green Deal, il piano per eliminare la emissioni di gas serra entro il 2050. Il RobecoSAM Smart Energy Equities Fund, Analyst Rating pari a Silver, è salito il 6,7%.

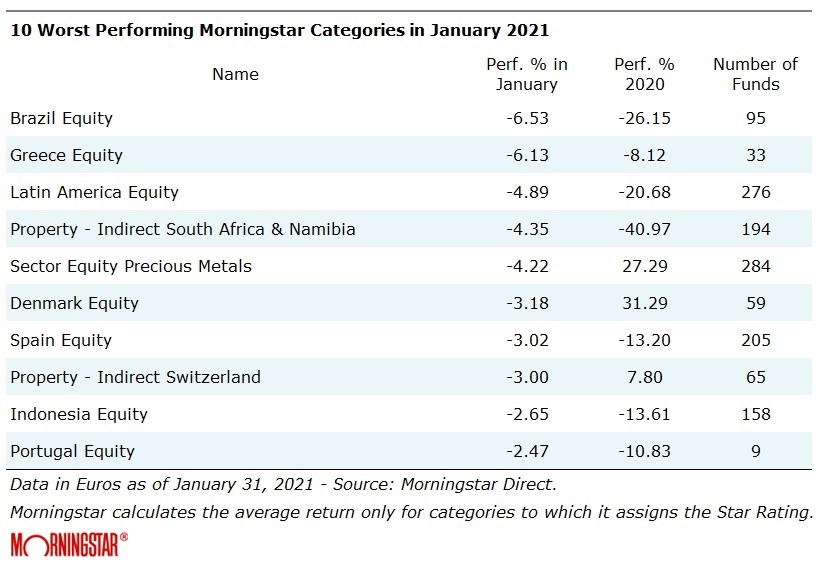

Passando all’altra estremità della classifica, i fondi azionari Brasile si distinguono tra le peggiori performance di gennaio con una perdita media del 6,5%. Il Brasile è stato particolarmente colpito dal Covid-19 e la sua economia ha sofferto, contrandosi di oltre il 4% lo scorso anno. BNP Paribas Brazil Equity Fund ha perso l’8%, mentre il replicante iShares MSCI Brazil ETF è sceso del 7,5%.

La sottoperformance dell’economia più importante della regione ha spinto al ribasso il paniere di fondi esposti all’equity dell’America Latina. Amundi Latin American Equity Fund ha perso per strada il 7,5%, mentre il JPMorgan Latin American Equity Fund (Analyst Rating pari a Silver) il 3,5%.

Infine, fatta eccezione per l'Italia, i mercati azionari dei paesi cosiddetti PIGS (Portogallo, Grecia e Spagna) sono presenti tra i peggiori performer del mese. Mentre il Portogallo ha dovuto affrontare a gennaio un tasso di nuovi casi di COVID-19 che ha raggiunto il più alto livello al mondo in proporzione alla popolazione, la Borsa di Madrid ha subito il più importante calo mensile da luglio, sulla scia del ritorno della volatilità sui mercati globali e delle tensioni riguardanti la carenza di forniture di vaccini. Il fondo Fidelity Iberia ha perso il 3,9%.

NB: Morningstar calcola i rendimenti medi mensili solo per le categorie a cui viene assegnato lo Star Rating.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.