San Valentino è la festa degli innamorati e il giorno per celebrare l’amore. E per chi non si sente amato? Proprio come quando si cerca il partner perfetto, occorre tenere a mente che le gemme nascoste sono ovunque, bisogna solo sapere dove guardare. La stessa logica può essere applicata agli investimenti, in particolare a quei fondi non troppo “amati” dagli investitori.

In apparenza, i fondi “non amati” possono esserlo per un motivo: un periodo di sottoperformance, una strategia di investimento sfavorevole, sfide legate al settore in cui operano, eccetera. Eppure, adottare un approccio controcorrente nella selezione dei fondi può anche produrre ottimi risultati. L’analisi dei flussi d’investimento degli ultimi 25 anni ci dice chiaramente che gli investitori inseguono i rendimenti. Di solito, flussi in entrata ne portano altri, mentre flussi in uscita producono ulteriori riscatti, in una specie di circolo vizioso. Alla fine, i titoli popolari diventano troppo costosi e quelli impopolari troppo a sconto e il processo s’inverte. Perciò la combinazione di una forte raccolta e di alti rendimenti passati è un buon indicatore dell’eccessiva valutazione di un titolo.

La bolla tecnologica del 1999 e quella immobiliare del 2007 sono due buoni esempi del perché non si dovrebbero comprare le categorie di fondi più popolari al momento. Dall’altro lato, sarebbe stata una buona scelta acquistare nel 2000 fondi sottovalutati e quasi ignorati dalla maggioranza degli investitori, come i grandi mercati emergenti.

Naturalmente, i flussi in uscita non rendono i fondi meno costosi o migliori, ma potrebbero indicare le parti del mercato impopolari e magari pronte a rimbalzare. La strategia Buy the unloved, sicuramente più adatta alla periferia del portafoglio, cattura questa intuizione.

Morningstar segue questa strategia dai primi anni ’90. Negli Stati Uniti, infatti, gli analisti effettuano simulazioni dal 1994 e i risultati sono interessanti. In pratica, vengono identificate ogni anno le tre categorie azionarie meno amate e quelle più amate dagli investitori (in termini di raccolta netta), per poi alimentare due portafogli distinti con questi due gruppi (l’amato, loved, e il non amato, unloved). La strategia prevede di tenere i fondi scelti tre anni, aggiungendo inoltre ogni anno le categorie meno o più amate dell’anno prima.

Sul periodo completo, vedasi grafico sottostante, dieci mila dollari investiti il primo gennaio 1994 nel portafoglio “non amato” sarebbero diventati 183.155 dollari al 31 dicembre 2020; la stessa cifra investita in quello “amato”, invece, sarebbe valsa solo 57.708 dollari alla fine dell’anno scorso, meno dei 67.710 dollari che avrebbe restituito lo stesso investimento nell’indice MSCI ACWI.

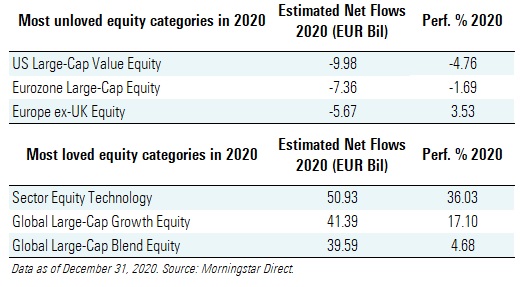

In Europa non abbiamo uno storico così esteso nel tempo, tuttavia, si possono già trarre delle conclusioni interessanti. Come mostrato nella tabella seguente, le categorie Azionari Usa Large Cap Value, Azionari Area Euro Large Cap e Azionari Europa ex UK sono state le meno amate nel Vecchio continente lo scorso anno (in termini di raccolta, tra le azionarie). Ciononostante, al loro interno ci sono dei fondi che potrebbero tornare utili a chi si sente pronto a sfidare la saggezza delle folle (elencati sotto).

Azionari USA Large Cap Value

JPMorgan US Value Fund (Analyst Rating pari a Gold)

Robeco BP US Large Cap Equities Fund (Analyst Rating pari a Silver)

Azionari Area Euro Large Cap

iShares CORE MSCI EMU UCITS ETF(Analyst Rating pari a Gold)

Uni-Global Equities Eurozone Fund(Analyst Rating pari a Gold)

Azionari Europa ex UK

Janus Henderson Continental European Fund(Analyst Rating pari a Silver)

BGF Continental European Flexible Fund(Analyst Rating pari a Bronze)

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.