Nell’era post Covid-19 succede anche questo: i fondi pensione si aprono ai mercati privati e agli investimenti illiquidi. La risposta alla pandemia da parte delle banche centrali e dei governi è stata sì tempestiva, ma ha anche provocato degli effetti collaterali molto dannosi per la solvibilità dei piani pensionistici attraverso il gonfiarsi delle passività e la caduta a picco dei rendimenti forniti dagli attivi (in partiolar modo i titoli di Stato), dovuta all’azzeramento dei tassi di interesse.

Con l’economia globale tormentata dall’incertezza, coloro che gestiscono soluzioni pensionistiche si ritrovano nella difficile posizione di dover guardare al lunghissimo periodo. Di conseguenza, i piani pensionistici adesso premiano più di ogni altra cosa la resilienza del portafoglio, come viene evidenziato dal nuovo rapporto Creating resilient pension portfolios post Covid-19, pubblicato lo scorso dicembre da CREATE-Research in collaborazione con Amundi.

Lo studio (il quale si basa su un sondaggio effettuato su 158 intervistati in rappresentanza di 17 mercati pensionistici sia pubblici che privati, con 1.960 miliardi di euro complessivi in gestione) rivela che il 76% dei gestori ricerca strumenti per rendere meno fragili i loro portafogli e sottolinea che gli investimenti devono avere un orizzonte di lungo periodo. Tre su quattro (il 75%) hanno dichiarato che si rivolgeranno ai mercati privati per conseguire una resilienza “su misura”. Gli attivi reali, infatti, vengono visti come strategici in quanto servono a diversificare il portafoglio e a ridurre la volatilità.

Per la generazione di reddito la classe di attivi più privilegiata (58%) è quella delle infrastrutture, mentre il private debt si piazza al quarto posto (38%), dopo le obbligazioni americane di tipo investment grade (44%), e le obbligazioni investment grade dei mercati emergenti (41%).

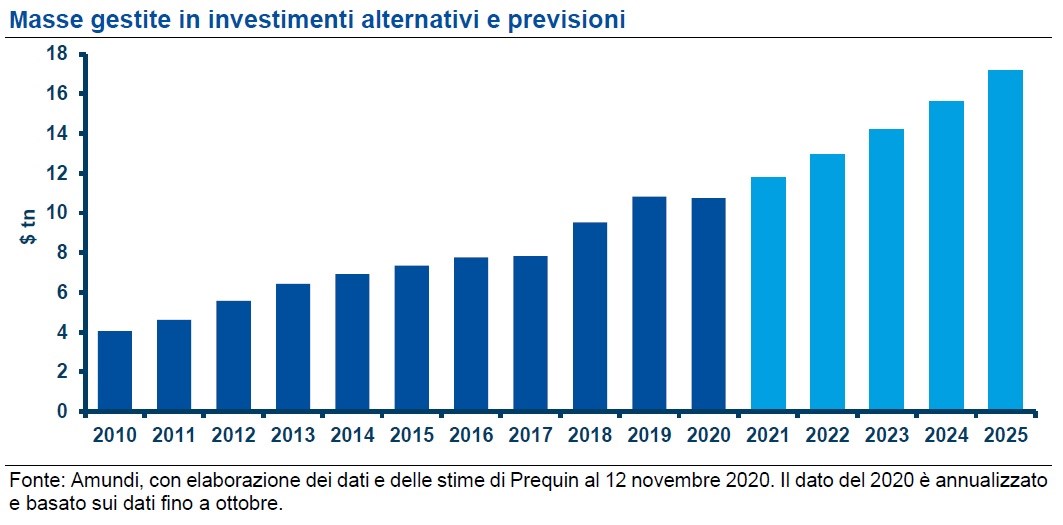

“La crisi da Covid-19 ha causato forti turbolenze sui mercati privati, con cali della raccolta dei fondi e delle operazioni dall’inizio del 2020. Malgrado l'attività non sia ai livelli record degli ultimi anni, i fondi stanno ancora raccogliendo capitale e i gestori lo stanno impiegando perché l'appetito degli investitori per gli attivi reali non si placa”, commenta in una nota Guy Lodewyckk,Head of Private Markets Multimanagement di Amundi. “A ottobre 2020, la massa gestita dei mercati privati globali ha raggiunto 10.000 miliardi di dollari, e stando alle stime di Preqin tale volume dovrebbe salire a 17.200 miliardi di dollari entro il 2025.”

La situazione italiana

Nonostante le forti difficoltà economiche, le grandi aziende italiane sono state prese di mira da fondi di private equity internazionali, con diverse operazioni completate nel 2020. Ad esempio, il rivenditore online di abbigliamento Golden Goose è stato acquistato nel febbraio scorso da Permira, con sede nel Regno Unito, per 1,28 miliardi di euro.

Secondo il rapporto 2020 Alternative Assets in Europe, realizzato da Preqin in collaborazione con Amundi, l’Italia è un paese emergente nel panorama degli asset alternativi. Con 45 miliardi di euro di patrimonio, il mercato italiano è il sesto più importante tra i paesi europei, dopo Regno Unito, Francia, Germania e gli hedge fund hub di Svezia e Svizzera, ma davanti ai Paesi Bassi e al Lussemburgo.

L’Italia, inoltre, ospita molti piccoli fondi pensione che investono in capitale privato, con l'87% degli investitori attivi nel paese monitorato da Preqin che hanno una certa esposizione al private equity. Secondo un’analisi a cura di Itinerari Previdenziali e Borsa Italiana, gli investitori dello Stivale sono desiderosi di sostenere l’economia domestica, ma hanno bisogno di maggiori incentivi fiscali. In questo senso, i PIR e i PIR alternativi costituiscono uno sviluppo positivo ma sono stati oggetto di critica in quanto incoraggiano un’eccessiva focalizzazione su società a rischio più elevato – le start-up – che sono considerate troppo speculative.

Progetto Economia Reale, qualcosa si muove

In tale contesto rientra il Progetto Economia Reale, presentanto nel gennaio 2020 da Cassa Depositi e Prestiti (CDP), Assofondipensione e Fondo Italiano d’Investimento SGR, con lo scopo di fornire ai fondi pensione aderenti la possibilità di co-investire con CDP in strumenti diversificati e con potenziali ritorni in linea con le finalità del risparmio da loro gestito e al contempo di supportare la crescita e la competitività delle imprese italiane facilitando l’afflusso di investimenti verso l’economia nazionale attraverso una piattaforma, costituita da fondi di fondi, che investirà in fondi di private equity, private debt, nonché potenzialmente in altre asset class.

A distanza di un anno, Laborfonds, il fondo pensione negoziale territoriale dei lavoratori dipendenti di aziende o enti del Trentino Alto Adige, ha finalmente aperto il fronte degli investimenti in economia reale, con 20 milioni di euro verso il fondo di fondi Private Debt Italia e altri dieci milioni in quello Private Equity Italia.

“Siamo fermamente convinti nella bontà del Progetto Economia Reale”, si legge in un comunicato da parte di Laborfonds, “creato e pensato per permettere ai fondi pensione di realizzare un duplice obiettivo: assicurare nel tempo ai propri iscritti rendimenti adeguati al profilo di rischio assunto e, nel contempo, sostenere la parte sana dell'economia reale del paese.”

Lo scorso dicembre il presidente di Assofondipensione, Giovanni Maggi, aveva anticipato alla stampa che altri fondi erano pronti a investire in questo piano (tra cui Arco) e che l’iniziativa CDP-Assofondipensione ha l’obiettivo dichiarato di raccogliere almeno un miliardo entro quest’anno, coinvolgendo circa 25 fondi negoziali.

La regola del 20%

“I fondi pensione italiani sono attrezzati per la gestione di asset illiquidi”, ha dichiarato Mario Padula, presidente della Covip – autorità di vigilanza sui fondi pensione – in un’intervista rilasciata al Sole 24 Ore lo scorso settembre.

I comparti della previdenza complementare hanno infatti adottato un regolamento sugli investimenti che consente loro di investire fino a un massimo del 20% in asset illiquidi. “È un paletto ben preciso – spiega Padula – e inoltre devono seguire le indicazioni della direttiva europea Iorp2, la quale ha chiesto ai fondi pensione un grande sforzo di trasparenza, governance e controllo dei rischi.” Un aspetto, quello del risk management fondamentale quando si entra nel campo degli investimenti illiquidi.

Diverso è, invece, il discorso relativo alle Casse di previdenza dei professionisti, per le quali ancora non esiste un regolamento ufficiale.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.