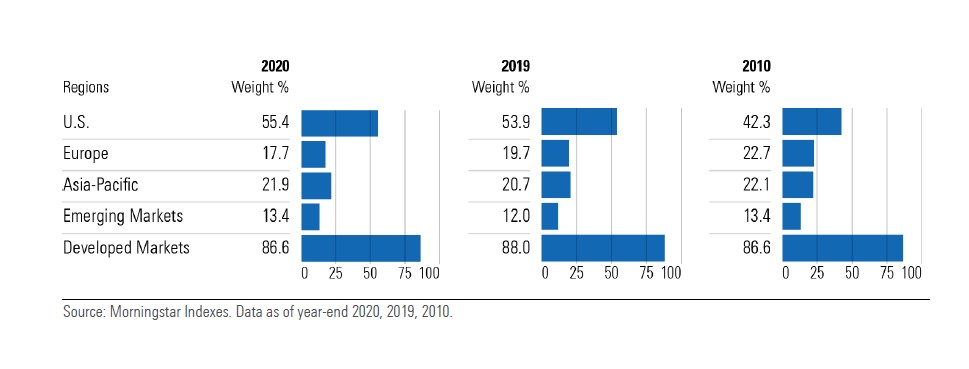

L’Europa si rimpicciolisce nell’indice azionario globale, di fronte all’avanzare degli Stati Uniti. Nel 2020, il Vecchio continente ha rappresentato il 17,7% del Morningstar global market index, cinque punti percentuali in meno rispetto a dieci anni fa. Nello stesso periodo, il peso di Wall Street è passato dal 42,3% al 55,4%, il livello più alto dalla fine degli anni Novanta.

Composizione dell’indice Morningstar global market per aree geografiche

Tra le prime dieci posizioni dell’indice non ci sono titoli quotati sulle Borse europee: la lista è tutta a stelle e strisce con due sole eccezioni, Alibaba e Tencent, che sono cinesi. Cosa succede al Vecchio continente?

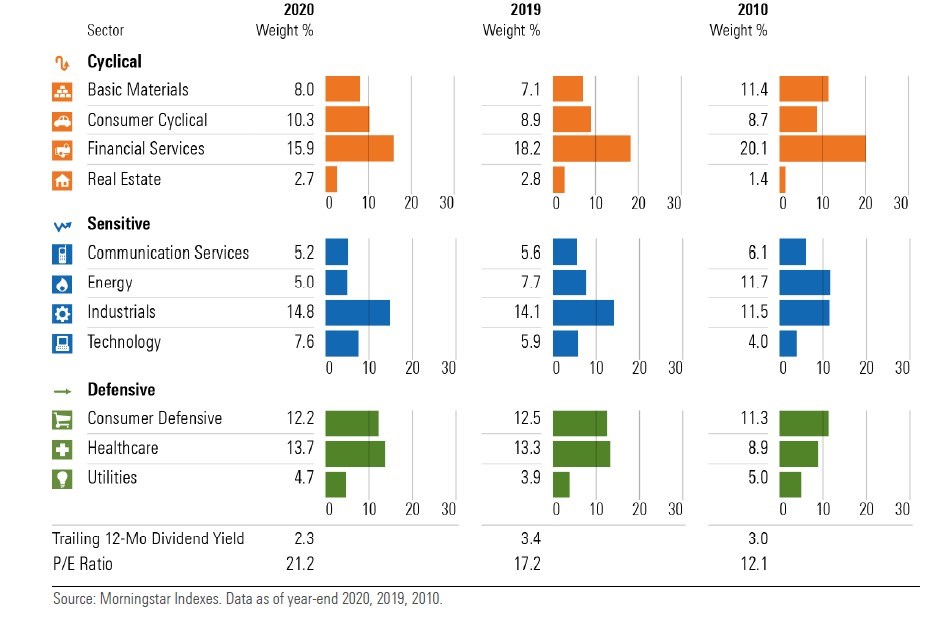

All’Europa servirebbe più hi-tech

Innanzitutto, il settore tecnologico è meno rappresentato nel paniere europeo rispetto a quello statunitense ed asiatico per cui i mercati da questa parte dell’oceano hanno beneficiato in misura minore del rally hi-tech che, nel 2020, è stato spinto dal cambio di abitudini di vita e lavorative a causa della pandemia di Covid-19. E’ vero che il peso di questa industria è aumentato nel Morningstar Europe index nel decennio, passando dal 4% al 7,6%, ma siamo lontani dal 24,7% del benchmark Usa o dal 17,5% dell’Estremo oriente.

Old economy

In secondo luogo, l’indice europeo è esposto in modo significativo ai titoli della cosiddetta old economy, in particolare i settori industriale e manifatturiero, oltre che il finanziario. Quest’ultimo comparto si è ridimensionato sensibilmente nel 2020 rispetto all’anno precedente, così come quello energetico; ma nel complesso il paniere non ha subito le radicali trasformazioni che hanno attraversato quelli di altre aree geografiche.

Indice Morningstar Europe: pesi settoriali, valutazioni e dividend yield

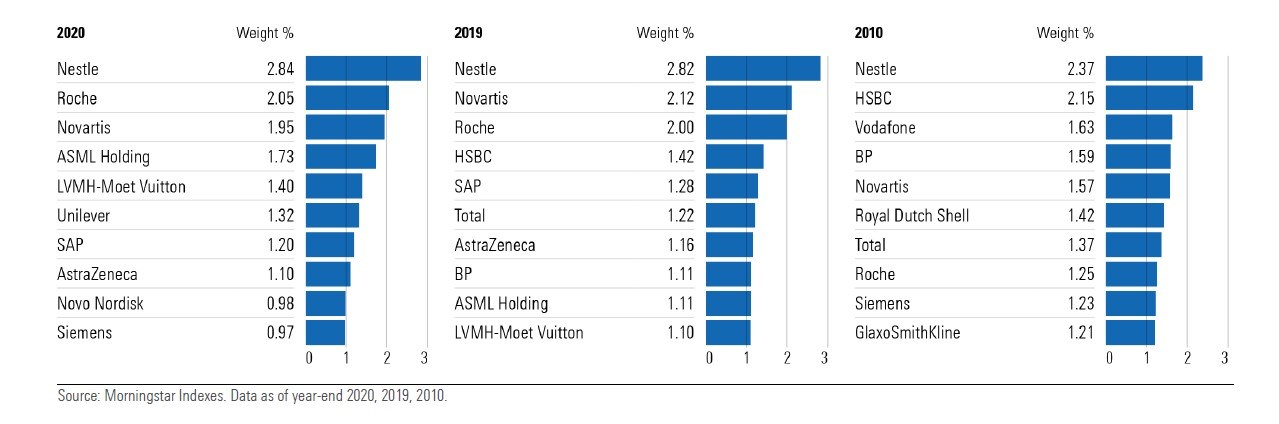

Una top 10 sempre uguale

In terzo luogo, i principali titoli che costituiscono il Morningstar Europe index mantengono la leadership da anni. Ad esempio, la svizzera Nestlé (alimentare e bevande) era al primo posto nel 2010 e lo è stata anche nel 2020. Roche e Novartis (farmaceutico) hanno mostrato una certa resilienza nelle posizioni più alte, così come Siemens (conglomerato che comprende soluzioni per l’industria, l’energia e l’healthcare). Rispetto a dieci anni fa, l’unica variazione di rilievo è la scomparsa dalla top ten delle compagnie petrolifere (BP, Total e Royal Dutch Shell), per le quali la pandemia ha avuto effetti pesanti a causa del calo della domanda, che si sono aggiunti alla guerra dei prezzi.

Le big cap del paniere europeo sono tutte società con una lunga storia, mentre diverse di quelle che compongono l’indice Usa, nel 2010, erano nate da pochi anni o non ancora quotate, come Tesla e Facebook.

Indice Morningstar Europe: i primi dieci titoli per peso nel paniere

Il caso Brexit

Negli ultimi anni, l’Eurozona ha dovuto fare i conti con il referendum per l’uscita della Gran Bretagna dall’Unione. Il 31 dicembre è terminato il periodo di transizione ed è stata evitata un hard Brexit, ossia un’uscita senza alcuna intesa con l’Unione europea, ma le trattative sono tutt’altro che concluse. Le ripercussioni sull’indice azionario europeo, però, si sono manifestate in modo chiaro: il peso di Londra è sceso dal 31,2% del 2010 al 23,1% del 2020 con tre punti percentuali che sono stati persi negli ultimi dodici mesi. In ogni caso, rimane il paese più rappresentato, insieme a Francia, Svizzera e Germania. L’Italia si ritaglia una fetta del 3,8%, di poco inferiore al 4% di dieci anni fa.

Perché l’Europa potrebbe riscattarsi

La “vecchia” Europa è destinata, dunque, a essere messa in ombra dall’avanzata dei giganti tecnologici statunitensi e asiatici negli indici globali? In realtà, ha diversi elementi di forza. In primo luogo, il paniere è più diversificato dal punto di vista settoriale e meno concentrato nelle posizioni di vertice e questo potrebbe essere un vantaggio. Secondo le stime di Morningstar, nel settore tecnologico le attuali valutazioni sono eccessivamente ottimistiche e ci sono market leader come Apple, Tesla e Nvidia che sono sopravvalutati. Se possiamo prevedere che il trend dell’innovazione continuerà a lungo, è difficile dire quali saranno i titoli protagonisti a livello globale fra dieci anni.

La svolta verde

In secondo luogo, l’impegno dei governi per un’economia più rispettosa dell’ambiente è destinato ad avere un impatto sull’industria petrolifera, ma genera nuove opportunità in quella delle energie rinnovabili e della transizione verso un sistema meno inquinante. Nel 2020, il settore delle fonti alternative è stato uno dei migliori in Borsa, in netta controtendenza rispetto a quello dell’oro nero. Inoltre, il costo del solare e dell’eolico è in costante calo da anni per cui il segmento è diventato competitivo rispetto ai combustibili fossili.

Sulle energie green, l’Europa può giocare un ruolo di primo piano. “Questi sviluppi sono stati sostenuti da politiche governative, come il Recovery plan dell'Ue che ha un focus forte sugli investimenti verdi”, spiega Mathieu Nègre, gestore di Union Bancaire Privée (UBP). “Inoltre, con il Green deal, l'Unione si è prefissata l’ambizioso obiettivo di raggiungere la neutralità carbonica entro il 2050 che per diventare realtà richiederà un importante svolta verso le energie rinnovabili. Le proposte del deal includono la riduzione delle emissioni di carbonio del 55% rispetto al 1990 da qui alla fine del decennio”.

Valutazioni e dividendi

Infine, il rapporto prezzo/utili nel Vecchio continente è più basso rispetto agli Stati Uniti (21,2 a confronto con 29,5), il che significa che si possono trovare maggiori opportunità a valutazioni attraenti. Per contro, il dividend yield (rapporto tra l’ultimo dividendo annuo per azione e il prezzo del titolo) è maggiore, nonostante sia stato penalizzato nel 2020 dalla pandemia (2,3% versus 1,4% a dodici mesi). Dunque, per chi è a caccia di cedole generose, l’Europa ha il suo fascino.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.