Dopo un mese di gennaio che ha visto una forte partenza e un rallentamento nella seconda metà – risultando in una performance mensile sostanzialmente nulla – il Morningstar Global Markets Index NR è salito del 2,7% in febbraio.

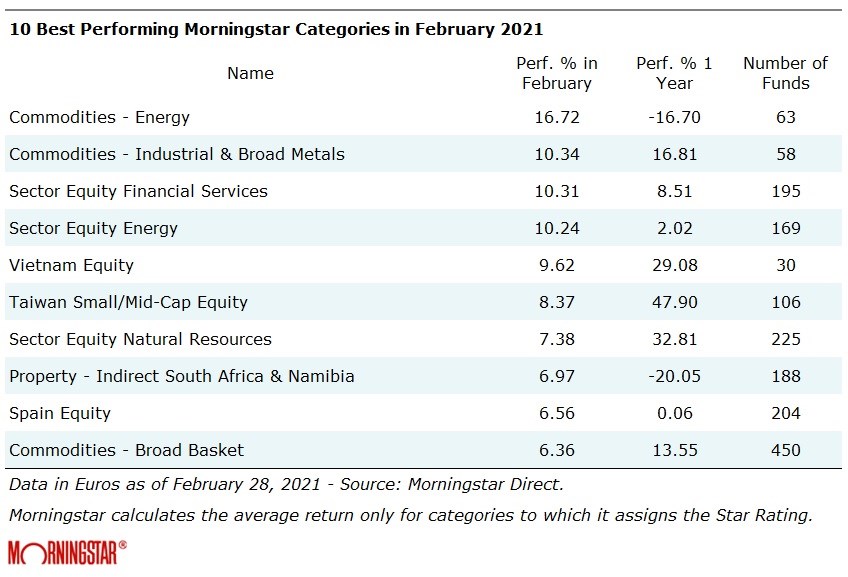

Uno sguardo alle migliori e peggiori categorie Morningstar del mese rivela un’inversione di tendenza tra i principali gruppi di fondi: il petrolio è stato il grande vincitore, con i futures sul greggio che hanno superato la soglia dei 60 dollari al barile per la prima volta da oltre 13 mesi. I tagli alla produzione dell’Arabia Saudita, il miglioramento delle prospettive della domanda grazie all’introduzione dei vaccini e la crescente popolarità delle materie prime come copertura contro l’inflazione, hanno spinto il petrolio al rialzo dall’inizio dell'anno. La ripresa del greggio dall’impatto della pandemia è stata trainata anche dalla domanda asiatica. Il WisdomTree Crude Oil ETC e il WisdomTree Petroleum sono stati tra i migliori della categoria Materie Prime - Energia, con dei rialzi tra il 17 e il 18%.

I futures sui metalli industriali sono stati spinti dal forte ottimismo sulla crescita della domanda e sulla stretta dell’offerta. Rodio, stagno e rame sono stati i principali sostenitori della categoria. Lo stagno è un elemento critico per la produzione elettronica moderna, mentre il rodio viene utilizzato nei convertitori catalitici per ridurre le emissioni nocive e l’inasprimento delle normative ambientali sta costringendo i produttori di automobili a metterne di più in ogni veicolo. Infine, i prezzi del rame sono saliti ai massimi da otto anni. Il db Physical Rhodium ETC ha guadagnato il 37,4%, il WisdomTree Tin ETC è salito del 16,3% e il WisdomTree Copper ETC ha guadagnato il 15%.

I fondi azionari settore dei servizi finanziari hanno vissuto un mese molto positivo. In realtà, gli istituti di credito sovraperformano dallo scorso novembre, quando la notizia sull’imminente disponibilità dei vaccini ha spinto tutti i settori ciclici. L’uscita dalla crisi del Covid e la graduale ripresa economica dovrebbe infatti tradursi in una diminuzione delle sofferenze bancarie e, in prospettiva, un eventuale ritocco al rialzo dei tassi d’interesse porterebbe a un miglioramento dei margini operativi. Nel mese di febbraio, poi, il comparto è stato trainato in particolare dalle banche italiane, che sulla scia dell’effetto Draghi hanno approfittato della rivalutazione dei Btp in portafoglio grazie allo spread in calo. Il BGF World Financials Fund D2 (a cui Morningstar assegna un Analyst Rating pari a Bronze) è salito in febbraio dell’11%, anche se il top performer è stato l’Invesco EURO STOXX Optimised Banks UCITS ETF con il 19,5%.

Troviamo poi in quinta posizione una classe di attivi di nicchia come i fondi azionari del Vietnam, i quali hanno continuato il loro slancio positivo (la categoria ha guadagnato in media il 29% nell'ultimo anno). Il Vietnam è stata una delle rare economie a registrare una crescita positiva nel 2020: con un’espansione del 2,9%, ha persino superato l’economia cinese, che l’anno scorso ha registrato un tasso di crescita del 2,3%. Il KIM Vietnam Growth Fund ha guadagnato il 14% a febbraio.

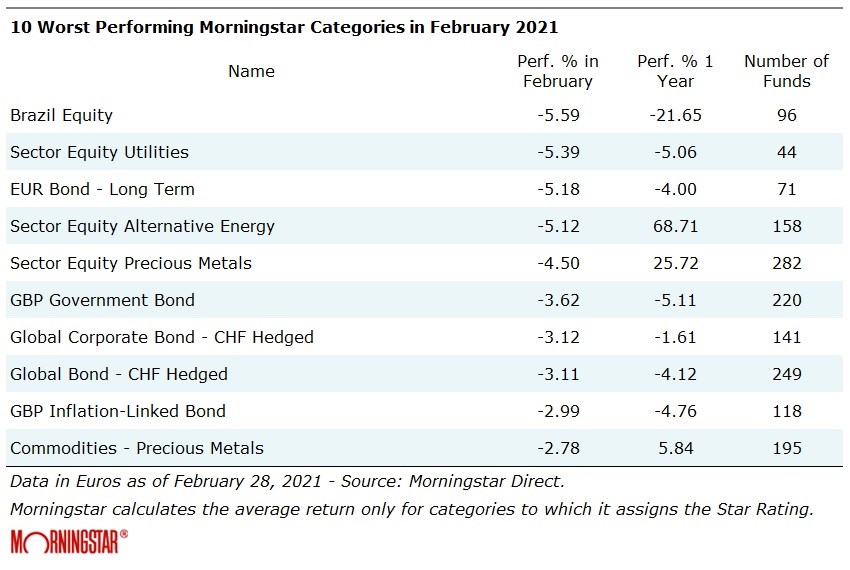

Passando all’altra estremità della classifica, i fondi azionari Brasile sono stati tra i peggiori per performance a febbraio con una perdita media del 6,5%. Il Brasile è stato colpito in modo particolarmente duro dal Covid-19 e inoltre nelle ultime settimane il mercato azionario ha sofferto a causa di alcune decisioni prese dal governo. In particolare, le azioni brasiliane sono crollate nell’ultima settimana del mese scorso, quando gli investitori spaventati hanno reagito all’intervento del presidente Jair Bolsonaro nella compagnia petrolifera statale Petrobas, con la rimozione dell’amministratore delegato. HSBC Global Investment Funds Brazil Equity ha perso il 7,1%, mentre BNP Paribas Brazil Equity Fund ha lasciato per strada lo 6,6%.

I fondi azionari esposti alle energie alternative, i migliori del 2020, hanno subito il rimbalzo del prezzo del petrolio, mentre i prodotti esposti all’oro sono scesi a febbraio a causa del consolidamento del dollaro Usa e dei rendimenti dei Treasury statunitensi in rialzo.

I fondi obbligazionari governativi UK, infine, hanno subito un’ondata di vendite a febbraio sulla scia dell’aumentata fiducia degli investitori sul futuro dell’economia e sul rimbalzo della sterlina. Di conseguenza, il rendimento del gilt a 10 anni è salito dallo 0,324% allo 0,822% nel mese, spinto da un miglioramento delle prospettive economiche, da un’efficace campagna vaccinale e dalle aspettative di inflazione. Vanguard U.K. Government Bond Index Fund, che detiene un Morningstar Analyst Rating pari a Silver, ha perso l’8%.

NB: Morningstar calcola i rendimenti medi mensili solo per le categorie a cui viene assegnato lo Star Rating.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.