Un anno fa, lo scoppio della pandemia di Coronavirus ha provocato uno dei peggiori trimestri della storia nei mercati finanziari. In uno scenario del genere, i fondi gestiti seguendo parametri ambientali, sociali e di governance (ESG) si sono rivelati un porto più sicuro per gli investitori. Il 2020 è stato infatti un anno molto positivo per i fondi sostenibili: tre fondi azionari sostenibili su quattro hanno battuto la media della categoria Morningstar. E anche se il primo trimestre del 2021 si è rivelato impegnativo per gli investimenti responsabili, a lungo termine i numeri sono incoraggianti: il fatto che le strategie ESG abbiano mostrato resilienza durante i recenti ribassi, guidati dalla relazione tra sostenibilità e attributi come la qualità aziendale e la salute finanziaria, supporta l'opinione che il concetto di “rischio ESG” sia rilevante.

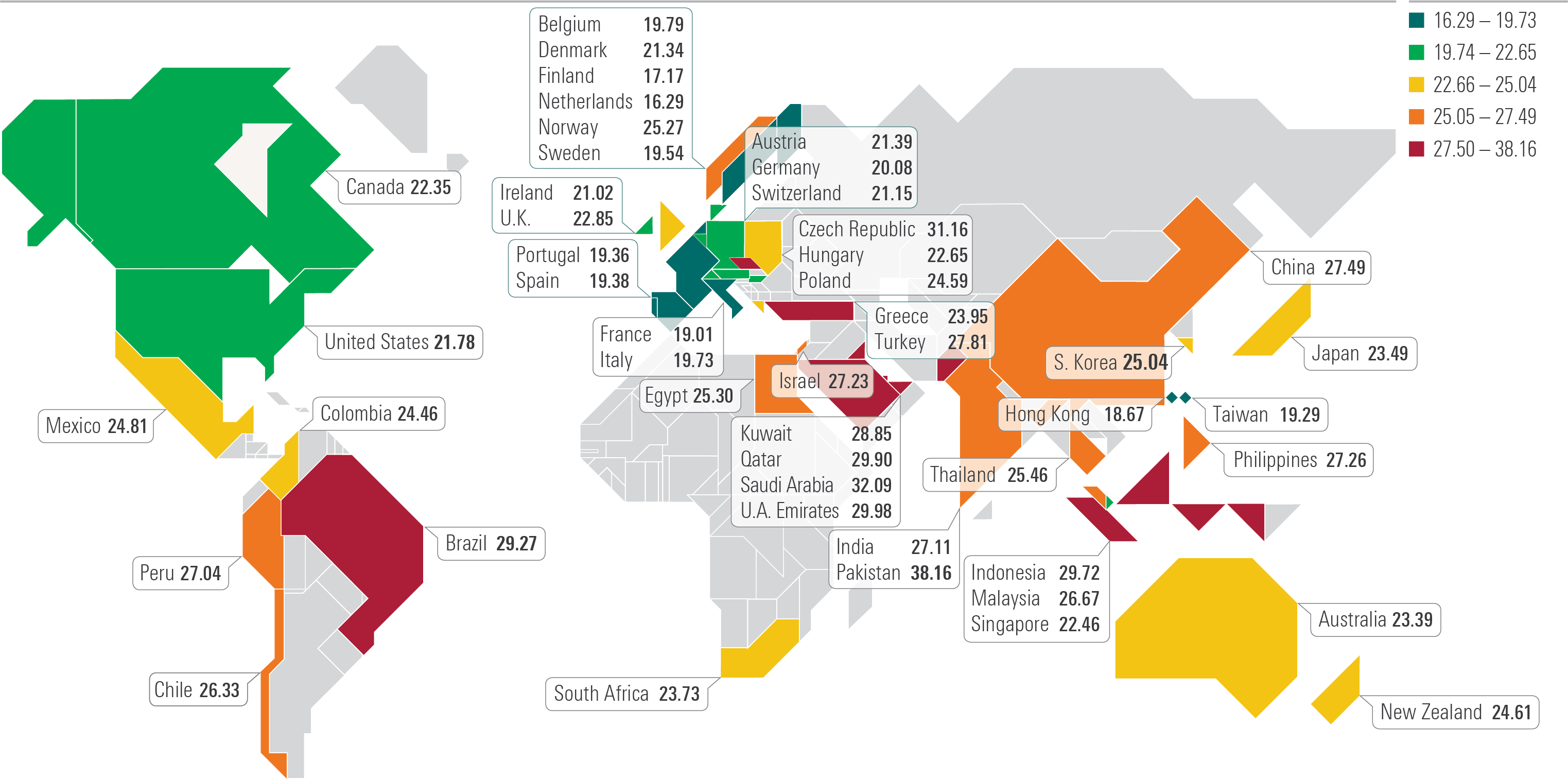

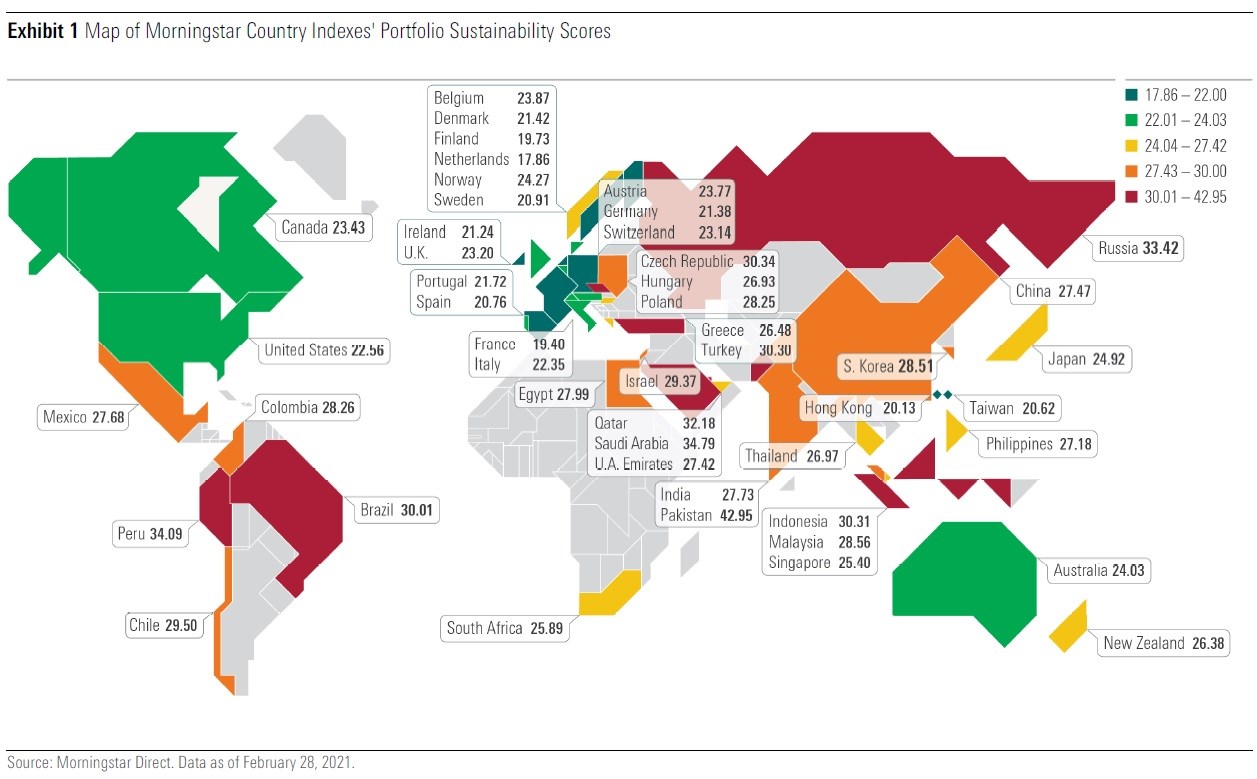

Secondo l’ultima edizione del Morningstar Sustainability Atlas, i paesi europei, in particolare quelli del Nord, guidano la classifica dei mercati azionari più sostenibili. Un’indicazione in un certo senso prevedibile, poiché queste nazioni sono da sempre un passo avanti su questo fronte, ma non sono le uniche a presentare profili di sostenibilità eccezionalmente solidi. I consulenti finanziari e i gestori patrimoniali possono utilizzare questi dati per individuare i paesi che offrono le migliori opportunità di investimento ESG, nonché i maggiori rischi.

Nell’ultima edizione dell’Atlas, Morningstar valuta i profili di sostenibilità di 48 mercati azionari globali analizzando i vari costituenti dei suoi indici Paese. I punteggi assegnati a ciascuna società sono tratti da Sustainalytics, che fornisce anche i dati per elaborare il Morningstar Sustainability Rating ™ dei fondi.

Olanda campione del mondo, Italia ben piazzata

I Paesi Bassi si aggiudicano (di nuovo) il titolo di mercato azionario più sostenibile del mondo. Titoli importanti del benchmark olandese, come Wolters Kluwer (società attiva nel settore dell’informazione) e soprattutto il produttore di semiconduttori ASML Holding, sono considerati molto poco esposti ai rischi ESG. La Francia scala due posizioni rispetto all’anno passato e si piazza al secondo posto: nomi importanti come il leader mondiale del lusso LVMH o il fornitore di apparecchiature elettriche Schneider Electric sono infatti clasificati da Sustainalytics come “ESG Outperformer”. Chioude il podio la Finlandia, che può contare su titoli come Nokia (leader ESG nel settore dell'hardware tecnologico globale) e KONE (leader ESG nel settore dei macchinari).

Hong Kong è il mercato extraeuropeo più sostenibile. Secondo Sustainalytics, la compagnia assicurativa AIA Group combina una contenuta esposizione ai rischi ESG e una solida gestione. Anche Taiwan entra nel primo quintile in termini di sostenibilità, grazie al ruolo svolto da Taiwan Semiconductor Manufacturing, leader globale in termini ESG.

Gli Stati Uniti si classificano al tredicesimo posto su 48. Da un lato, aziende come Microsoft, Berkshire Hathaway o Visa sono considerate leader dal punto di vista della sostenibilità; dall’altro, il livello di rischio ESG affrontato da grandi nomi come Amazon, Facebook e Johnson & Johnson è classificato come “alto”.

L’Italia, dal canto suo, si piazza dodicesima. Solo 13 società sulle 81 che compongono il benchmark di riferimento – il Morningstar Italy Index – presentano infatti un alto ESG Risk e si tratta, inoltre, di nomi con un peso piuttosto basso. All’interno di questo gruppo, la casa farmaceutica Recordati SpA è quella che pesa di più (1,10% del benchmark). D’altro canto, nomi importanti come Intesa Sanpaolo o Assicurazioni Generali presentano un rischio ESG giudicato “basso”.

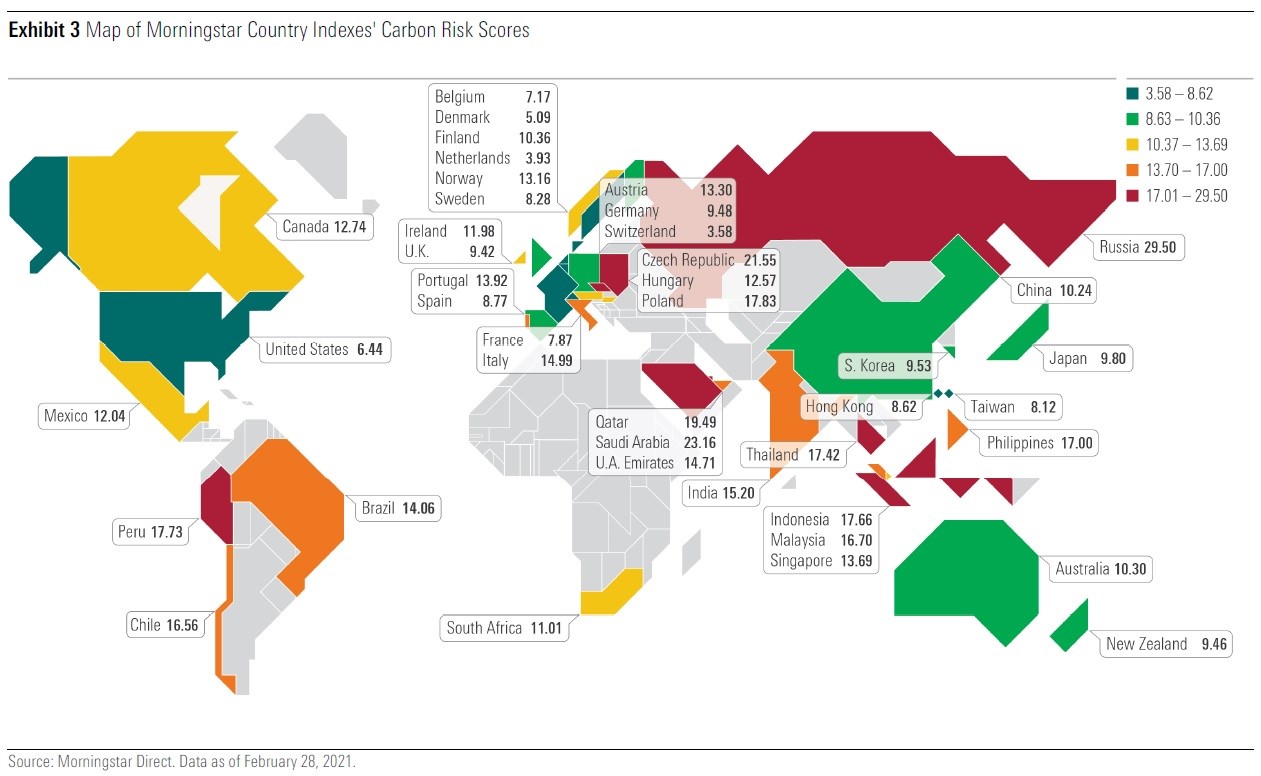

Svizzera, Olanda, Danimarca e Usa i migliori in termini di “rischio carbone”

Le Morningstar Portfolio Carbon Metrics permettono di misurare l’esposizione del portafoglio dei fondi ai rischi derivanti dalle emissioni inquinanti.

A livello di Carbon Risk (che valuta in che misura un’azienda o un portafoglio è a rischio rispetto alla transizione verso un modello a basse emissioni di carbonio), i mercati meglio posizionati sono quelli europei occidentali. Nel primo quintile troviamo Svizzera, Olanda, Danimarca, Belgio, Francia e Svezia. Molto bene, da questo punto di vista, anche Hong Kong e soprattutto gli Stati Uniti, che si piazzano al quarto posto tra i mercati meno esposti al rischio carbone.

Gli Usa sono il secondo paese al mondo per emissioni di carbonio ma, in termini di valore, solo una modesta quota del mercato azionario nazionale è esposto ai rischi che derivano dalla transizione verso un’economia a basse emissioni di carbonio. Questo è dovuto al peso molto importante nell’indice dei settori tecnologico e della salute, mentre quelli dell’energie e delle utlity sono marginali.

Situazione diametralmente opposta per l’indice russo, la cui capitalizzazione di mercato è costituita per quasi il 55% da titoli dell’energia e per questo presenta il rischio carbonio più elevato a livello mondiale.

In questa classifica, l’Italia va molto peggio rispetto a quella generale, piazzandosi al trentesimo posto su 42. Piazza Affari paga in particolare il forte peso del settore energetico, con ad esempio Eni SpA che presenta un alto Carbon Risk secondo Sustainalytics. Anche la nuova casa automobilistica Stellantis (terzo titolo per importanza del benchmark) riceve il giudizio peggiore in termini di rischio carbonio.

Per scaricare il report completo del Morningstar Sustainability Atlas, clicca qui.

Visita la nuova sezione di Morningstar.it dedicata agli investimenti sostenibili.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.