Un recente articolo del Financial Times titolava “Anche i fondi non ESG, oggi hanno una sfumatura di verde” e l’autrice, Merryn Somerset Webb, sosteneva che gli investitori hanno molta meno scelta di quello che il marketing sulla sostenibilità fa credere.

La regolamentazione europea va nella direzione di combattere il greenwashing, ossia far sì che tutti gli strumenti finanziari che si dichiarano sostenibili lo siano veramente in base a parametri stabiliti dall’Ue. Il regolamento SFDR, ad esempio, ha lo scopo di aumentare la disclosure in questo campo. Sapere se un fondo rientra sotto l’articolo 8 della normativa, cioè ha “caratteristiche sostenibili”, o 9 (“obiettivi sostenibili”) è un primo passo, ma serve un esame più approfondito per capire a che livello i fattori ambientali, sociali e di governance siano inglobati nei processi di investimento oppure se il gestore fa impact investing o se sia un “azionista attivo” sulle questioni ESG.

Dal quadro di riferimento messo a punto dagli analisti di Morningstar per l’assegnazione dell’ESG Commitment level, possiamo trarre alcuni insegnamenti per capire se e in quale misura una società di gestione ha integrato la sostenibilità nelle sue strategie.

Un cultura sostenibile

Con l’aumento dei flussi verso gli investimenti sostenibili, gli asset manager hanno ampliato negli ultimi anni la gamma ESG, sia con il lancio di nuovi prodotti sia con il restyling di strumenti esistenti. Morningstar stima che in Europa ce ne siano 3.444 (al 31 marzo), ma questo non vuol dire che i gestori abbiano una “cultura sostenibile”. Per svilupparla ci vogliono anni. “Per questa ragione, le società con una lunga storia di pratiche socialmente responsabili e una filosofia di sostenibilità centrale e integrata nei processi aziendali hanno un margine di vantaggio rispetto a chi è nuovo del segmento”, spiegano i ricercatori di Morningstar. “Il pilastro ‘Filosofia e processi’ è quello che pesa di più (40%) nel nostro ESG commitment level”.

Nelle migliori case di gestione, la sostenibilità si riflette nell’organizzazione interna (ad esempio nelle pratiche di equità di genere e inclusione o in quelle per ridurre le proprie emissioni inquinanti); oltre che nei processi di investimento ed engagement e viene comunicata in modo trasparente. Le politiche di gestione vanno oltre l’obiettivo di mitigare i rischi ESG, per cogliere le opportunità della transizione verso un’economia più sostenibile ed essere i protagonisti del cambiamento, anche attraverso l’innovazione.

Le risorse e i dati

L’investimento sostenibile è complesso e richiede risorse ingenti, sia in termini di persone sia di dati e sistemi. Nelle migliori società di gestione esistono team di specialisti, che lavorano in stretto contatto con i fund manager e gli analisti, seguono corsi di aggiornamento per essere all’avanguardia nella ricerca sulla sostenibilità. I fattori ESG sono un elemento chiave nelle politiche di incentivo. Un altro aspetto fondamentale è l’aver sviluppato un sistema proprietario di valutazione delle questioni ESG che sia consolidato e testato nel tempo sulle diverse asset class.

Negli ultimi anni, la disponibilità di dati sulla sostenibilità è aumentata in modo vertiginoso, il che rappresenta una sfida per i gestori, perché spesso le valutazioni tra i diversi provider sono inconsistenti. “E’ importante avere fonti multiple, ma la qualità assume più rilevanza della quantità”, dicono i ricercatori di Morningstar.

Azionariato attivo

I gestori di fondi detengono una quota significativa del mercato e come azionisti possono influenzare le pratiche di corporate governance delle aziende che hanno in portafoglio. Hanno a disposizione diversi strumenti, dal dialogo con i vertici delle imprese (engagement) al voto in assemblea (proxy voting). Queste attività hanno assunto grande importanza dopo gli Accordi di Parigi sul clima (Cop 21) per il raggiungimento dell’obiettivo di azzeramento delle emissioni nette di carbonio entro il 2050. Questo pilastro pesa per il 30% nell’assegnazione del Morningstar ESG commitment level. I migliori asset manager hanno linee guida chiare di azionariato attivo sulle questioni ambientali, sociali e di governance, attuano una molteplicità di iniziative e producono report regolari e dettagliati per gli investitori su di esse (spesso disponibili sul sito web societario).

Sulla buona strada

Dopo una prima analisi a novembre 2020 su 40 case di gestione e un centinaio di strategie a livello globale, i ricercatori di Morningstar hanno pubblicato in questi giorni l’ESG commitment level su altri 31 asset manager per un totale di 140 strategie. Tra questi ultimi, non ci sono Leader (il massimo del giudizio) tra coloro che operano in Italia. Sono presenti, invece, diverse società con il giudizio Advanced (il grado immediatamente inferiore), che si caratterizzano per integrare intenzionalmente i fattori di sostenibilità nei loro processi di investimento, dedicando risorse adeguate e attuando procedure di monitoraggio strutturate. Rispetto ai Leader hanno un minor grado di applicazione dei criteri ESG all’interno della loro organizzazione.

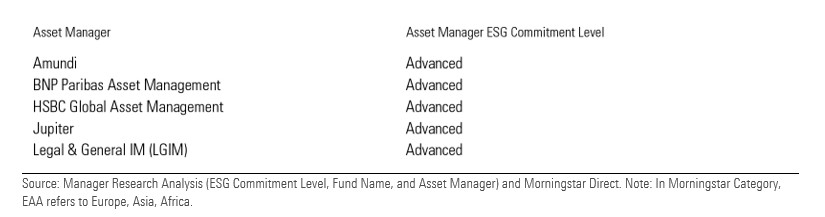

Nell’aggiornamento di maggio della ricerca Morningstar hanno ottenuto per la prima volta la valutazione Advanced cinque asset manager a livello globale, tutti presenti in Italia. Si tratta di Amundi, BNP Paribas Asset management; HSBC Asset management, Jupiter e Legal & General IM (LGIM).

Società di gestione che a maggio hanno ottenuto l’ESG Commitment level Advanced

Questi gestori si aggiungono a quelli che avevano ottenuto il livello avanzato nel novembre 2020, tra cui Axa Investment managers, Comgest, NN Investment partners, Nuveen e Schroders. Sempre nell’autunno scorso, aveva conquistato il grado di Leader Robeco, che per il momento è l’unica società presente anche in Italia ad avere il massimo della valutazione.

Nel report di aggiornamento pubblicato dai ricercatori di Morningstar a maggio, 13 società di gestione hanno ottenuto il livello Basic (ossia incorporano i fattori ESG in misura inferiore ai Leader e agli Advanced), tra cui Allianz Global Investors, Invesco, JPMorgan, State Street, and T. Rowe Price. Infine, 12 asset manager, inclusi Franklin Templeton, Janus Henderson, Mellon Investments e VanEck, hanno ricevuto l’ESG Commitment Level pari a Low (non incorporano i fattori ESG o sono ancora a uno stadio iniziale).

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.