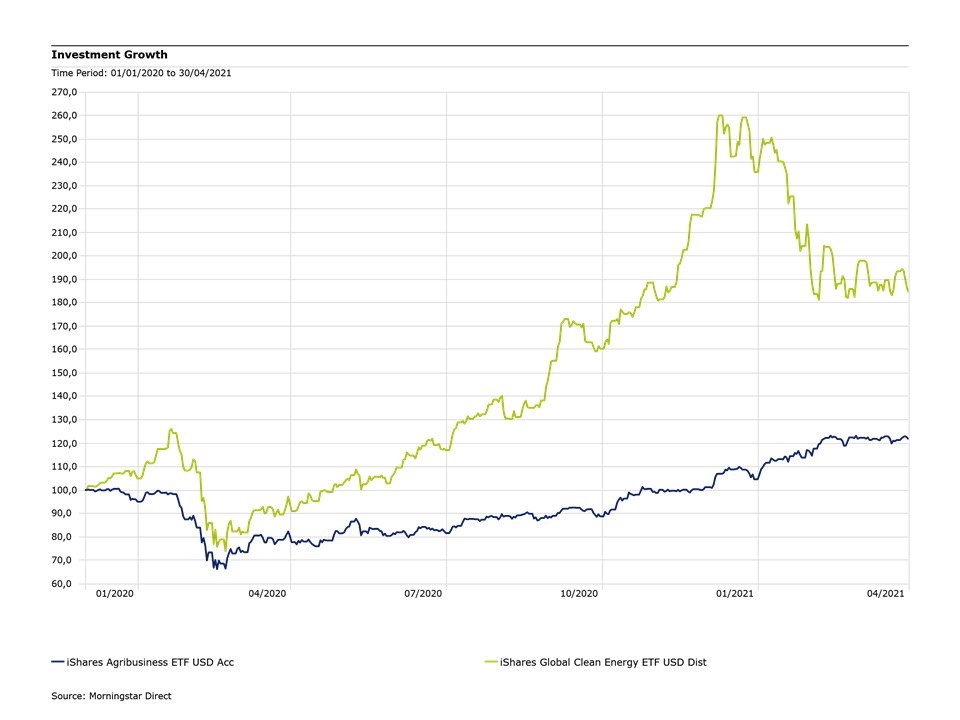

Quando insegui un mega trend puoi essere un grande vincitore o soccombere pesantemente. Se scegli il giusto tema nel momento più opportuno sarai premiato; se sbagli qualcosa potresti subirne le conseguenze. Prendiamo l’esempio dell’Etf iShares global clean energy. Se lo avessi comprato a gennaio 2020 e venduto a fine anno, avresti guadagnato oltre il 120%. Se, dopo aver visto questo eccellente risultato, avessi deciso di acquistarlo all’inizio del 2021, ora ti troveresti con un rendimento negativo (-16,37% al 30 aprile).

Può anche accadere l’opposto come nel caso dell’Etf iShares Agribusiness. Nel 2020 è stato avaro di soddisfazioni pur ottenendo una performance positiva (+1,2), mentre da gennaio ha guadagnato oltre il 20%. E’ tempo dunque di “saltare su un altro carro”?

Andamento degli Etf iShares clean energy e agribusiness da gennaio 2020 al 30 aprile 2021

Le “scommesse”

Non proprio. Sarebbe, invece, bene andare oltre i rendimenti di breve periodo quando si vuole acquistare un fondo tematico. L’investitore, infatti, fa una triplice scommessa:

1) Trovare un tema vincente

2) Selezionare un fondo che è ben posizionato per cavalcarlo

3) Investire quando le valutazioni mostrano che il mercato non ha ancora inglobato pienamente il potenziale di questo tema.

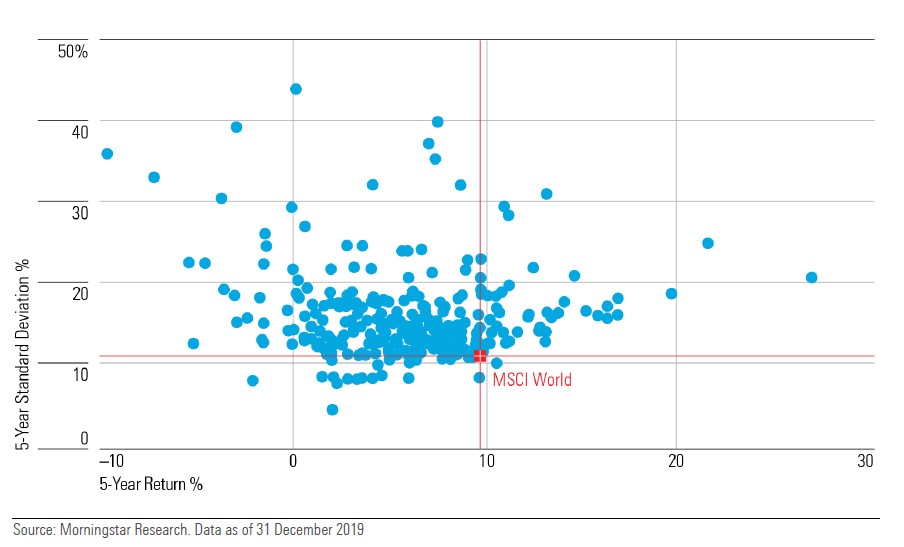

“Vincere tutte tre le scommesse è difficile”, dice Kenneth Lamont, senior analyst del team Manager research di Morningstar. “Ma il ritorno, se si ha successo, può essere alto”. Il problema sono le performance di lungo termine, che finora non sono state lusinghiere. “A livello globale solo il 45% dei fondi lanciati nel 2010 ha visto l’alba del 2020”, spiega il ricercatore di Morningstar. “Di questi, solo un quarto ha battuto l’indice azionario globale (Msci World)”. Se consideriamo il profilo di rischio, inoltre, vediamo che il 90% dei comparti monitorati da Morningstar ha avuto nel quinquennio, una volatilità (deviazione standard) superiore al benchmark delle Borse mondiali (dati a fine 2019). “Un po’ di volatilità in più è da mettere in conto con queste strategie”, sostiene Lamont. “Ma significa anche che si perdono i benefici della diversificazione che si trovano in portafogli più ampi”.

Il profilo di rischio/rendimento dei fondi tematici globali nel quinquennio

Il ruolo in portafoglio

E’ importante considerare il ruolo che i fondi tematici possono avere in portafoglio. Se il comparto ha un focus su una specifica tendenza, ad esempio la generazione dei giovani Millennial, il portafoglio sarà piuttosto concentrato, di conseguenza quella strategia potrà avere un ruolo complementare all’interno di un asset allocation ampia oppure essere usato come sostituto all’investimento su una specifica società. Se, al contrario, il comparto cavalca più trend, potrà rivestire una posizione centrale perché maggiormente diversificato e più simile a un indice globale tradizionale. “I migliori temi daranno il loro frutti nel tempo”, commenta il ricercatore di Morningstar. “Per questa ragione, sono più adatti a un approccio di lungo periodo”.

Rendimento o rischio?

La ragione per cui inseriamo i fondi tematici in portafoglio è, nella maggior parte dei casi, la prospettiva che possano darci rendimenti superiori rispetto a strategie più ampie. Tuttavia, possono avere anche un compito di mitigazione dei rischi. Ad esempio, se scelgo un fondo sulle energie alternative anziché su quelle tradizionali, potrei beneficiare di una minore esposizione alle fonti fossili e quindi ai pericoli derivanti dai cambiamenti normativi in favore delle energie pulite.

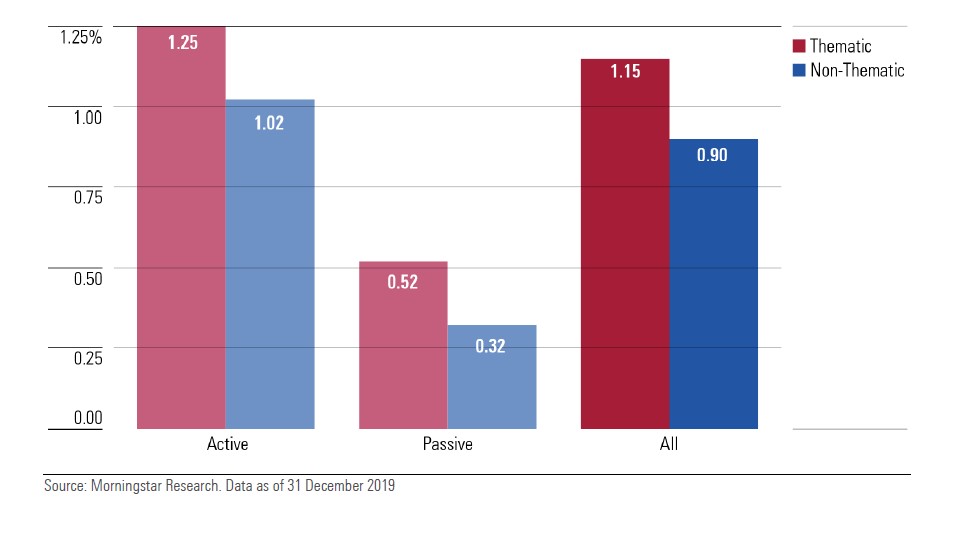

Al di là degli slogan pubblicitari, se un fondo tematico ha caratteristiche di rischio/rendimento distintive rispetto al resto del portafoglio può apportare benefici di diversificazione, dicono i ricercatori di Morningstar, senza dimenticare di verificare i costi, che tendono ad essere superiori rispetto alle strategie tradizionali, sia tra gli strumenti attivi sia tra quelli passivi, e possono mangiarsi una fetta di performance.

Costi medi dei fondi tematici europei a confronto con i tradizionali

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.