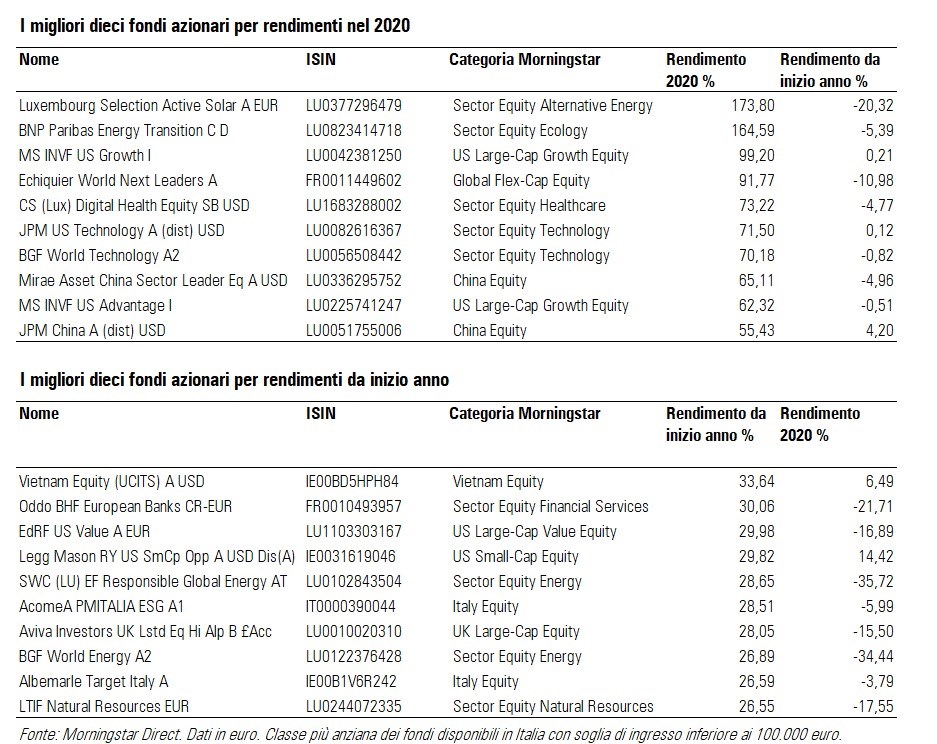

Cinque mesi possono ribaltare il portafoglio. Soprattutto in tempi di pandemia. Se confrontiamo i dieci migliori fondi per rendimento nel 2020 con la top 10 dei primi cinque mesi dell’anno vediamo che nessuno dei primi è presente nella seconda classifica e la maggior parte ha rendimenti negativi.

Per semplicità abbiamo analizzato i fondi azionari disponibili agli investitori italiani, prendendo solo la classe più anziana di ciascun comparto (sono esclusi quelli con soglia di ingresso superiore ai 100 mila euro). Le tabelle mostrano i primi dieci, rispettivamente per performance 2020 e da gennaio a fine maggio 2021.

Il capovolgimento

Nel 2020 i protagonisti erano stati i comparti sui settori delle fonti rinnovabili, della tecnologia, oltre all’azionario Cina e gli stili di investimento orientati alla crescita. A fine maggio 2021, si mettono in luce gli energetici “tradizionali”, i servizi finanziari, ma anche l’Italia, i titoli value e le small cap, che l’anno scorso avevano un pesante segno meno nella maggior parte dei casi.

I settori

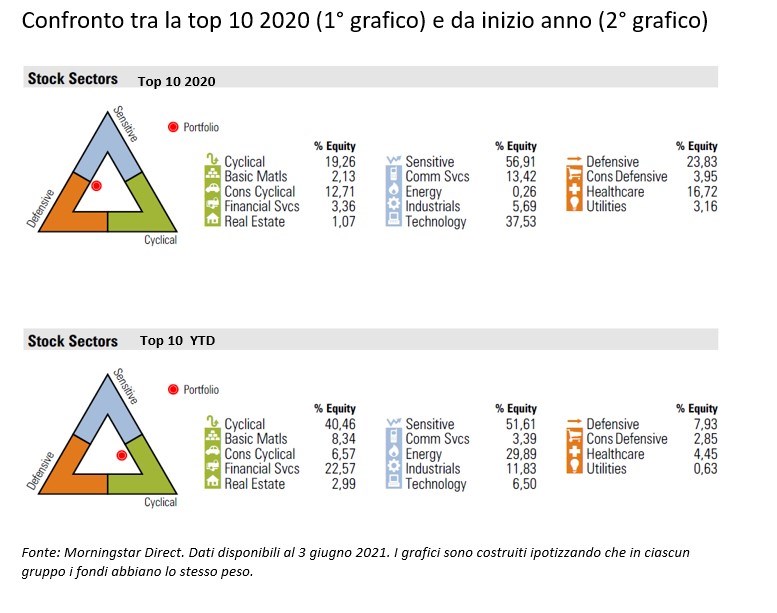

Le differenze non finiscono qui. Se guardiamo dentro i portafogli, la composizione è completamente diversa. L’analisi ai raggi X della top 10 dell’anno scorso rivela che l’industria con il maggior peso è quella tecnologica, seguita dal comparto farmaceutico e dalle telecomunicazioni. I migliori dei primi cinque mesi dell’anno, invece, sono esposti soprattutto all’energia, ai servizi finanziari e al manifatturiero.

Il riscatto dell’Italia

A livello geografico, il gruppo dei migliori fondi 2020 è pesantemente esposto agli Stati Uniti e alla Cina. In quello dei top da inizio anno, Wall Street resta protagonista, tuttavia al secondo posto troviamo l’Italia e al terzo il Regno Unito. In quest’ultimo gruppo, in effetti, ci sono due strumenti che sono specializzati su Piazza Affari, AcomeA PMI Italia ESG e Albemarle Target Italy. D’altra parte, da gennaio, il mercato del Belpaese sta correndo più velocemente del resto d’Europa, dando una spinta ai gestori che vi investono.

Tanta energia in portafoglio

Non c’è nulla di uguale neppure nel confronto tra i titoli nel portafoglio dei due gruppi. Nel primo troviamo i tecnologici o quelli collegati a questo settore, comprese le società che hanno tratto vantaggio dalle misure restrittive agli spostamenti a causa del Covid-19, come Amazon, il gigante dell’e-commerce. Nessuna di queste società è presente tra le principali posizioni dei fondi che sono i vincitori in questa prima parte dell’anno. Non solo, la lista è praticamente monocolore. Con l’eccezione del gruppo finanziario Hsbc, tutte le altre azioni appartengono all’industria energetica.

Gli investitori sembrano ormai scommettere sulla ripresa economica, grazie alla campagna vaccinale che allontana i pericoli di nuovi lockdown in molte parti del mondo. E’ significativo il caso dell’industria petrolifera, con le quotazioni dell’oro nero in salita. “Ci aspettiamo una piena ripresa della domanda nel 2022 e il superamento dei livelli del 2019”, spiega Dave Meats, analista di Morningstar. “Nel 2023, prevediamo richieste record per 101,7 milioni di barili al giorno”.

L’importanza della diversificazione

Il radicale cambiamento nella performance dei fondi, così come nella composizione del portafoglio dei migliori sui due orizzonti temporali, sottolinea l'importanza della diversificazione per settori, aree geografiche e stili di investimento. La leadership sui mercati è mutata in pochi mesi e la situazione potrebbe ribaltarsi ancora. Siccome i venti soffiano spesso direzioni diverse sui mercati, è meglio evitare di essere troppo sbilanciati su un unico segmento.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.