Il prezzo del Bitcoin è inciampato dopo essere salito alle stelle nell'ultimo anno. Da metà aprile al 25 giugno 2021, la popolare criptovaluta ha perso quasi la metà del suo valore. L'indice CMBI Bitcoin, che tiene traccia del suo prezzo spot, ha registrato una perdita del 49,1% nel periodo considerato, sebbene abbia guadagnato oltre l'11% da inizio anno e il 240% negli ultimi 12 mesi (al 28 giugno).

Se stai pensando di acquistare dopo quest’ultimo ribasso, tieni presente che anche una piccola quantità di questo asset può alterare il profilo di rischio di un tipico portafoglio bilanciato. È un po' come il plutonio: anche a piccole dosi riesce ad avere un grande impatto.

In questo articolo esaminiamo la volatilità di questo strumento e le sue correlazioni con azioni e obbligazioni al fine di aiutare gli investitori che stanno pensando di aggiungere Bitcoin al loro portafoglio a determinare quanto potrebbe avere senso questa scelta e a discapito di quale asset inserirlo (equity, reddito fisso o entrambi). Ovviamente questo non è un invito ad acquistare Bitcoin, ma una semplice analisi a posteriori relativa a un asset estremamente volatile e senza una storia particolarmente lunga. Questo studio, inoltre, ignora anche eventuali costi correlati e difficoltà che derivano dall'acquisto di Bitcoin che invece possono essere significativi.

La volatilità va in entrambe le direzioni

La volatilità del Bitcoin potrebbe essere stata facile da trascurare quando ha registrato un guadagno del 300% nel 2020 e un rendimento del 1.300% nel 2017. Tuttavia, come ha dimostrato il recente crollo dei prezzi, i rendimenti straordinari raramente arrivano senza patemi d’animo lungo la strada.

Il grafico sottostante mostra la deviazione standard mobile a un anno, una misura della volatilità, utilizzando i rendimenti giornalieri per tutta la serie storica dell'indice CMBI Bitcoin (lanciato a metà luglio 2010) e confronta quella del benchmark con quella di portafoglio bilanciato 60/40 costruito utilizzando come base gli indici Morningstar Global Markets e Morningstar US Core Bond (due panieri ampiamente diversificati che rappresentano i mercati azionari globali e quello obbligazionario statunitense), ribilanciati mensilmente.

Il Bitcoin ha costretto gli investitori a una corsa sfrenata. Rispetto al portafoglio 60/40, la criptovaluta è stata in media 13 volte più volatile nel periodo. Come molti asset rischiosi, la volatilità va e viene su periodi più brevi, ma la storia dimostra che bisogna sempre essere pronti a sopportare gli alti e bassi delle valutazioni. Nell'ultimo anno, infatti, il Bitcoin è stato 8,6 volte più volatile del portafoglio 60/40.

Un po’ di Bitcoin può fare molto

Il posizionamento su un determinato titolo o asset class può avere un impatto sul profilo di rischio di un ampio portafoglio maggiore rispetto a quanto non si possa immaginare all’inizio. Ad esempio, a prima vista, in un portafoglio standard 60/40 può sembrare che il 60% del suo rischio derivi da azioni e il 40% da obbligazioni. Tuttavia, poiché le azioni sono molto più volatili delle obbligazioni, più del 90% del rischio del portafoglio deriva dalla componente equity. Con questo in mente si può capire come l'impatto sul profilo di rischio dello stesso portafoglio con l'introduzione di Bitcoin, che è incredibilmente più volatile, sia notevole.

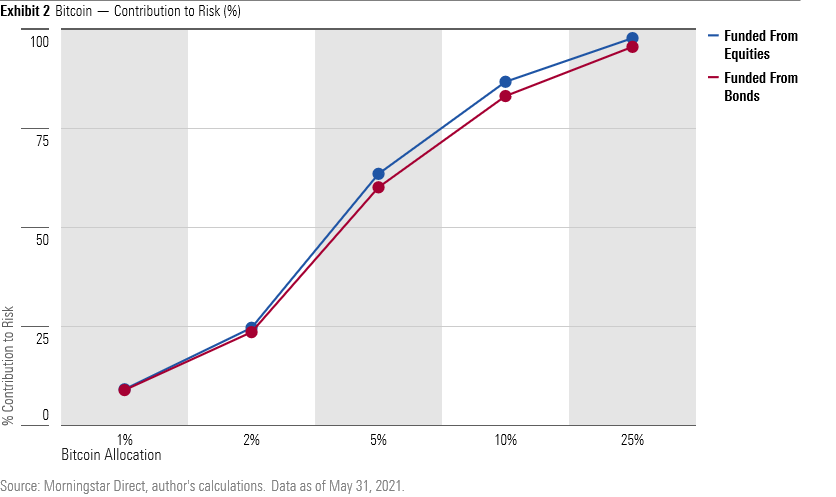

Il prossimo grafico mostra l’effetto sul profilo di rischio di un portafoglio 60/40 quando si inserisce la componente Bitcoin, approssimata dall'indice CMBI Bitcoin nei vari pesi (1%, 2%, 5%, 10% e 25%) e mette a confronto gli scenari in cui questa componente sia sottratta alla componente equity e alla componente bond. La Figura 3 mostra come la deviazione standard del portafoglio cambi a seconda della diversa esposizione ai Bitcoin.

Con una percentuale in portafoglio dell'1% o del 2%, gli impatti sul profilo di rischio sono rilevanti, rispettivamente pari al 9% e al 24% del rischio totale (Figura 2), ma gli effetti sulla variazione della volatilità complessiva sono minimi, come mostrato in questo grafico.

A più alti valori di esposizione ai Bitcoin corrispondono significativi aumenti del rischio totale del portafoglio e drastiche impennate della volatilità complessiva. Un peso del 5% dei Bitcoin contribuisce per oltre il 60% al rischio totale del portafoglio e aumenta la volatilità di circa il 70%.

Con un'allocazione del 25%, il contributo al rischio sale al 96% se sottratto alla componente bond e al 98% se sottratto a quella equity. La volatilità complessiva è oltre sei volte maggiore rispetto al portafoglio 60/40. Gli investitori che destinano anche importi apparentemente piccoli a questa asset class dovrebbero tenerlo a mente nell’ottica di controllare il rischio complessivo del portafoglio.

Solo per stomaci forti

Essere consapevoli del rischio dei Bitcoin e del suo effetto sul tuo portafoglio è fondamentale quando ci si espone. Il calo di circa 50 punti percentuali da metà aprile 2021 fino al 25 giugno non è un fenomeno nuovo per la criptovaluta. Gli investitori che hanno detenuto o acquistato di più durante i cali passati, per quanto spaventosi potessero essere, ne hanno raccolto i benefici.

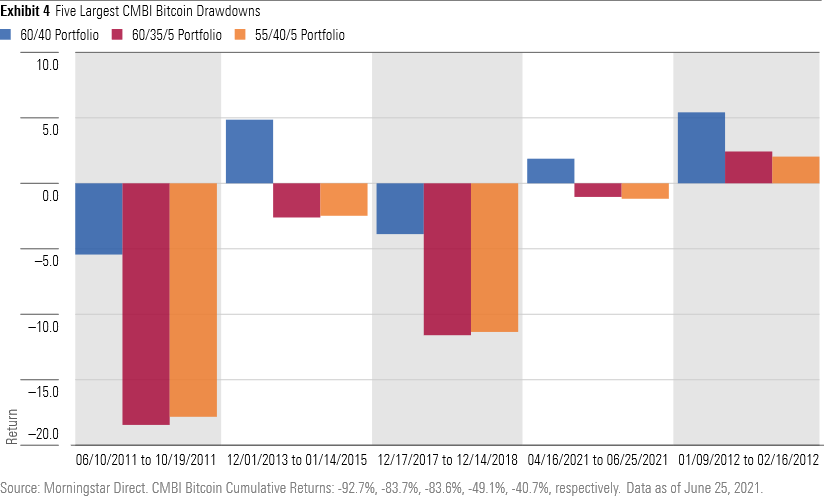

Un portafoglio bilanciato con un'allocazione sui Bitcoin del 5% negli ultimi dieci anni fino a maggio 2021 avrebbe fornito un rendimento annualizzato del 15,4% nel caso in cui la parte dedicata alla criptomoneta fosse arrivata dalla quota reddito fisso e un rendimento del 15,1% se proveniente da azioni, ipotizzando ribilanciamenti mensili. Ciascuno ha superato il rendimento del 7,3% seganto dal portafoglio 60/40. Tuttavia, resistere durante i crolli del Bitcoin è molto più facile a dirsi che a farsi. Il prossimo grafico mostra i rendimenti di ciascun portafoglio durante i cinque maggiori drawdown del CMBI Bitcoin Index nel corso dei suoi quasi 11 anni di track record, che spaziano da -41% a -93%.

Durante questi cinque periodi di stress, il semplice portafoglio 60/40 ha retto meglio dei portafogli con allocazioni Bitcoin di circa il 6,8% (in media). Durante il crollo più recente, da metà aprile fino al 25 giugno 2021, il portafoglio standard 60/40 ha registrato un guadagno dell'1,9%, mentre i portafogli con Bitcoin hanno sottoperformato di tre punti percentuali.

Quale asset class farà spazio alle tue cripto?

La decisione di allocare in Bitcoin rinunciando a una parte della tua esposizione azionaria o obbligazionaria era quasi un dettaglio, in passato. Perché? La correlazione di Bitcoin con i mercati azionari e obbligazionari più ampi era praticamente nulla. Ma dati molto recenti suggeriscono che questo potrebbe cambiare. La figura sotto mostra le correlazioni a un anno tra i benchmark del nostro portafoglio bilanciato e Bitcoin (utilizzando i rendimenti giornalieri), che si sono aggirati intorno allo 0,0 per la maggior parte degli ultimi 10 anni.

Apparentemente senza alcuna correlazione con azioni o obbligazioni, il Bitcoin ha fornito un flusso di rendimento diversificato ai portafogli degli investitori, indipendentemente dalla classe di attività da cui è stato finanziato. Nell’ultimo anno, tuttavia, la correlazione di Bitcoin con i mercati azionari in generale è aumentata, oscillando tra 0,25 e 0,35. Certo, è ancora bassa e potrebbe tornare di nuovo vicino allo zero, ma il balzo è comunque notevole. Alla luce di questo, aumenta l'importanza della scelta tra “sacrificare” una parte di equity o di reddito fisso. Una decisione che potrebbe diventare sempre più importante in futuro.

Nel complesso, i rendimenti dei Bitcoin sono stati esplosivi, ma hanno anche avuto un'eccezionale volatilità. Il suo recente declino fa pressione sull'investitore buy and hold, mentre potenzialmente alletta coloro che hanno un’ottica di breve periodo.

Indipendentemente dalla situazione, gli investitori che considerano il Bitcoin dovrebbero essere consapevoli della sostanziale volatilità dell'investimento e dovrebbero prendere una decisione informata su quale parte del loro portafoglio lo finanzia. Perché, sebbene la performance passata possa sembrare particolarmente forte, non è indicativa dei risultati futuri.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.