Niente panico. Anche in una fase irrazionale dei mercati come lo scoppio della pandemia di Covid-19, il comportamento dei gestori di fondi ha seguito dei driver precisi, che uno studio di Banca d’Italia, curato da Massimiliano Affinito e Raffaele Santioni, ha fatto emergere con chiarezza a beneficio degli investitori nel caso di shock analoghi in futuro.

Il lavoro (in gergo working paper), realizzato utilizzando i dati Morningstar, analizza le scelte di portafoglio di un campione di oltre 20 mila fondi, appartenenti a 40 diversi domicili e investiti in più di 100 economie e 20 settori, nei primi quattro mesi del 2020. “Il paper documenta che l'industria globale dei fondi ha modificato la composizione degli investimenti finanziari all'esplodere della pandemia”, afferma Santioni.

Quali lezioni può trarne un investitore?

1. La ricomposizione dei portafogli

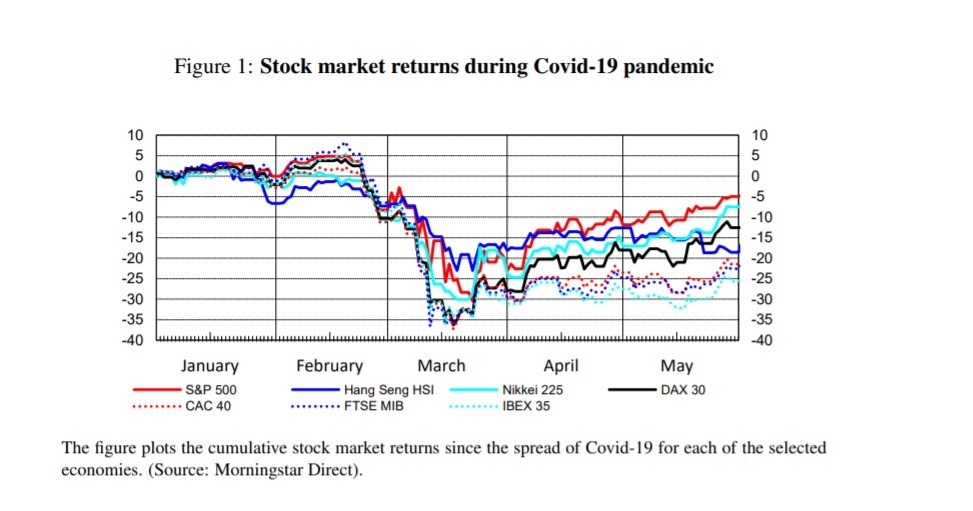

Innanzitutto, il crollo delle Borse causato dal Covid-19 ha determinato una ricomposizione dei portafogli dei fondi in tutto il mondo. Ma le vendite di titoli non sono state indiscriminate. I gestori sono usciti soprattutto dai paesi e dai settori più penalizzati adottando misure diverse per intensità e tempistiche. Nella prima fase, la pandemia ha colpito prevalentemente la Cina, la Corea ed alcuni altri paesi asiatici e le decisioni degli investitori hanno penalizzato quell’area. Successivamente, in Europa l’Italia e la Spagna, tra i primi ad entrare in emergenza, sono stati oggetto di forti vendite. Un discorso analogo vale per i settori, con la tecnologia che ha resistito meglio rispetto a turismo, trasporti, ristorazione e altre industrie in cui gli effetti del lockdown sono stati più pervasivi.

I rendimenti dei principali indici di mercato durante la prima fase di pandemia da Covid-19 nel 2020

2. Chi ha venduto e cosa

In secondo luogo, il ribilanciamento del portafoglio ha seguito direttrici precise. I gestori non hanno esitato a vendere le azioni domestiche se questo permetteva loro di mettersi al riparo dal panico causato dallo scoppio della pandemia. Analogamente, gli strumenti illiquidi sono stati più penalizzati, il che riflette la loro maggior vulnerabilità alle crisi. Inoltre, i fondi che hanno subito più riscatti da parte degli investitori hanno liquidato maggiormente le posizioni nei paesi fortemente colpiti dal Covid-19, accentuando le conseguenze del sell-off (rapido deprezzamento dei titoli e del valore dei fondi, causato dal fatto che sia i fund manager sia i sottoscrittori erano affetti dalla stessa frenesia di uscire dalle loro posizioni). Infine, è interessante notare che i comparti con le migliori performance non hanno “seguito il gregge”. “I fondi con ritorni pre-pandemici più elevati non hanno venduto a marzo 2020 e hanno acquistato titoli (a sconto) ad aprile a differenza della maggioranza dei gestori”, si legge nel working paper di Banca d’Italia.

3. Politiche monetarie e fondi

In terzo luogo, l’analisi supporta l’ipotesi emersa in altri studi che gli effetti delle politiche monetarie sulle istituzioni finanziarie non bancarie si siano manifestati soprattutto attraverso il mercato dei corporate bond, sui quali le banche centrali hanno focalizzato i loro interventi durante la pandemia. Ad aprile 2020, gli acquisti di titoli da parte dei fondi hanno riguardato principalmente le emissioni societarie, diventate appetibili proprio perché nei programmi degli istituti centrali.

In sintesi, i fondi di investimento hanno agito in due modi sui mercati finanziari. Da un alto, le loro scelte di portafoglio hanno determinato un aumento della volatilità; dall’altro hanno frenato le vendite in coincidenza con gli interventi straordinari di politica monetaria.

“I fondi hanno ridotto l'esposizione verso i paesi e i settori più colpiti dalla pandemia, in modo eterogeneo tra categorie, tipo di strumento, livello di performance ed entità dei deflussi al passivo”, conclude Santioni. “I risultati del lavoro documentano inoltre che le misure di politica monetaria incidono sul comportamento dei fondi e corroborano quindi l'ipotesi che esista un canale di trasmissione della politica monetaria non convenzionale operante tramite le istituzioni finanziarie non bancarie”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.