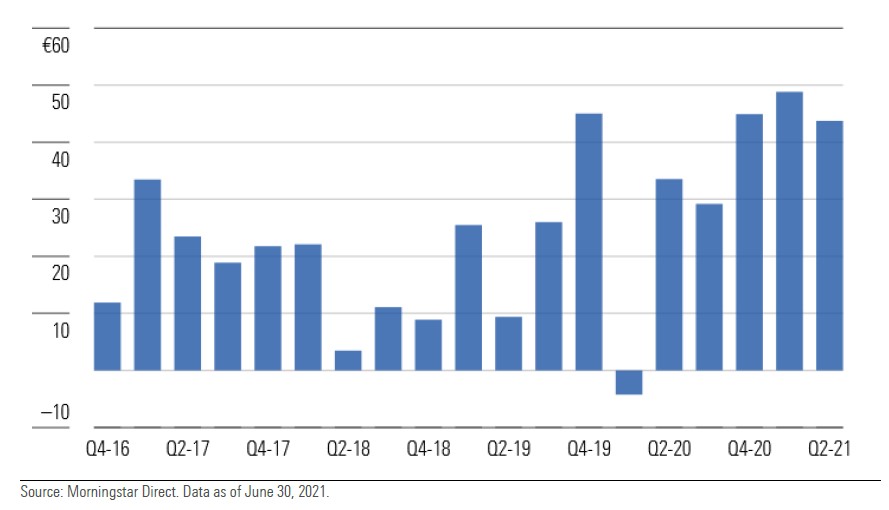

Nel secondo trimestre, l’industria europea degli Etf (Exchange traded fund) ha raccolto 43,7 miliardi di euro netti, in leggero calo rispetto ai 48,8 miliardi del periodo gennaio-marzo, ma ancora a livelli storicamente alti. Il patrimonio gestito è cresciuto dell’8% a 1,25 mila miliardi. A dirlo è l’ultimo report di Morningstar sul settore, curato da Jose Garcia-Zarate, Associate director per la ricerca sulle strategie passive, e disponibile sulla piattaforma Morningstar Direct.

Flussi netti trimestrali negli Etf europei nel secondo trimestre 2021 (in miliardi di euro)

Le scelte degli investitori confermano alcune tendenze in atto da tempo, ma mostrano anche qualche novità che potrebbe consolidarsi in autunno. Vediamo le cinque principali.

1. Manovre in portafoglio?

Innanzitutto, gli Etf azionari continuano ad essere i favoriti con 30,6 miliardi di flussi netti. Tuttavia, la raccolta è inferiore rispetto al trimestre precedente (41,6 miliardi). Per contro, i fondi indicizzati obbligazionari hanno accresciuto i capitali in ingresso da 4,3 a 10,1 miliardi. Siamo di fronte a un ribilanciamento del portafoglio?

“E’ troppo presto per dire se gli investitori stiano perdendo la fiducia nella ripresa economica post-Covid”, dice Garcia-Zarate. “Gli strumenti azionari rimangono di gran lunga i favoriti e il declino nei flussi nel secondo trimestre fa seguito a un periodo di raccolta molto elevata. Inoltre, il patrimonio è passato da 776,1 miliardi a 852,2 miliardi a significare che l’apprezzamento sui mercati equity è stato solido”.

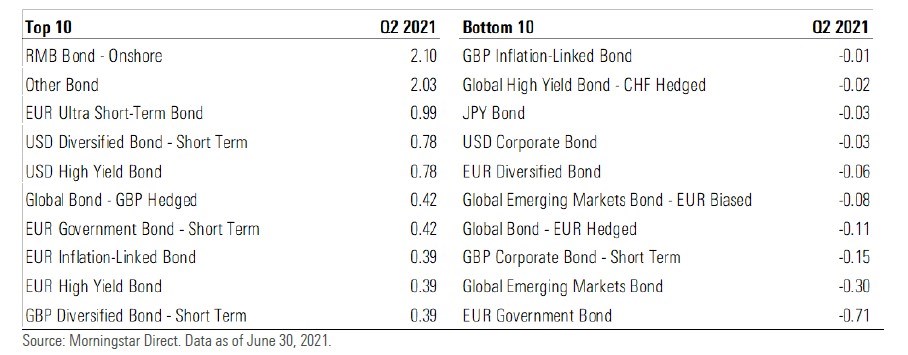

2. Il bond piace ultra-short o in valuta cinese

In secondo luogo, gli investitori hanno ridotto la duration della componente obbligazionaria nel secondo trimestre. Tre degli Etf del reddito fisso che hanno raccolto di più nel periodo hanno un paniere di titoli di brevissimo termine. “Nessuno si aspetta un rialzo dei tassi nell’immediato futuro”, chiarisce il ricercatore di Morningstar. “Tuttavia, molti investitori sono preoccupati che le crescenti pressioni inflazionistiche inducano le banche centrali ad agire prima del previsto”.

I migliori e peggiori Etf obbligazionari per raccolta nel secondo trimestre 2021

Sempre nel segmento obbligazionario, continua la fase positiva degli Etf specializzati sulle emissioni in valuta cinese. Per il terzo trimestre consecutivo sono stati in cima alle preferenze con flussi netti per 2,1 miliardi di euro. L’iShares China CNY Bond Etf, con soli due anni di vita, è già il secondo più grande replicante europeo con masse di oltre 10 miliardi di euro.

3. I tematici si raffreddano

In terzo luogo, gli Etf tematici si sono allontanati dal record del primo trimestre. Nel secondo, i flussi netti sono stati di 1,9 miliardi contro i 5,5 miliardi del periodo precedente. Tuttavia, il patrimonio ha toccato nuovi massimi a 32,4 miliardi. In cima alle preferenze degli investitori troviamo ancora una volta iShares Global clean energy (+595 milioni netti). In questo segmento, non sembra contare molto l’anzianità. Uno dei replicanti più gettonati è stato lanciato nella prima parte dell’anno. Si tratta di L&G Hydrogen economy che ha raccolto circa 187 milioni di euro netti. Intanto, nove tematici hanno debuttato tra aprile e giugno.

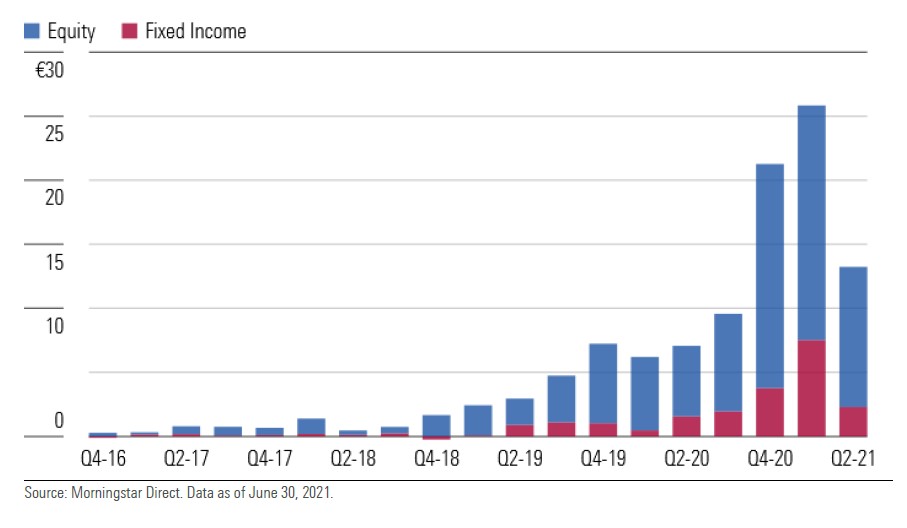

4. Meno raccolta per gli Etf ESG

In quarto luogo, non è stato il trimestre migliore per gli Etf sostenibili. I flussi netti sono scesi da 28,1 miliardi dei tre mesi precedenti a 13,2 miliardi. Il rallentamento ha interessato sia gli azionari sia gli obbligazionari, anche se è stato più pronunciato per questi ultimi. I replicanti attenti ai fattori ambientali, sociali e di governance (ESG) continuano comunque a guadagnare quote di mercato e rappresentano l’11,4% del patrimonio totale dell’industria europea degli Etf (era il 10,4% nel primo trimestre).

Flussi netti negli Etf sostenibili europei nel secondo trimestre 2021 (in miliardi di euro)

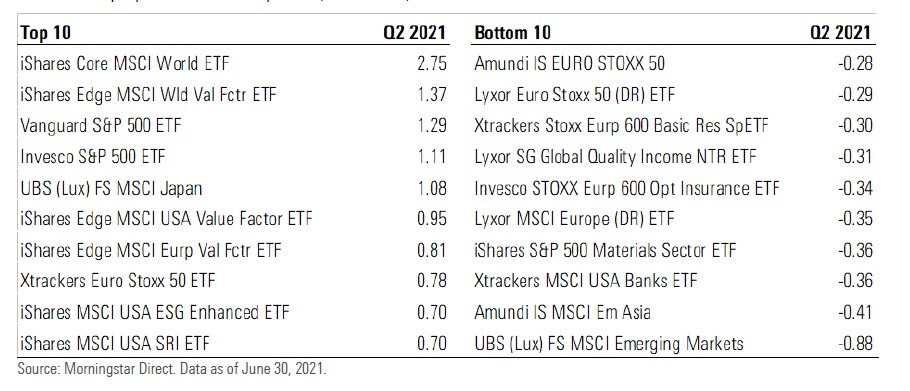

5. Ancora voglia di value

Infine, nel segmento azionario gli investitori hanno continuato a puntare sullo stile value, nonostante i titoli growth abbiano generalmente fatto meglio nel secondo trimestre. Gli Etf strategic beta orientati al valore hanno raccolto 3,7 miliardi di euro, con una crescita degli asset da 16 miliardi a 20,2 miliardi. Tra i primi dieci replicanti per flussi netti nel periodo considerato, troviamo tre prodotti di questo tipo di iShares con esposizione a diverse aree geografiche.

I migliori e peggiori Etf azionari per raccolta nel secondo trimestre 2021

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.