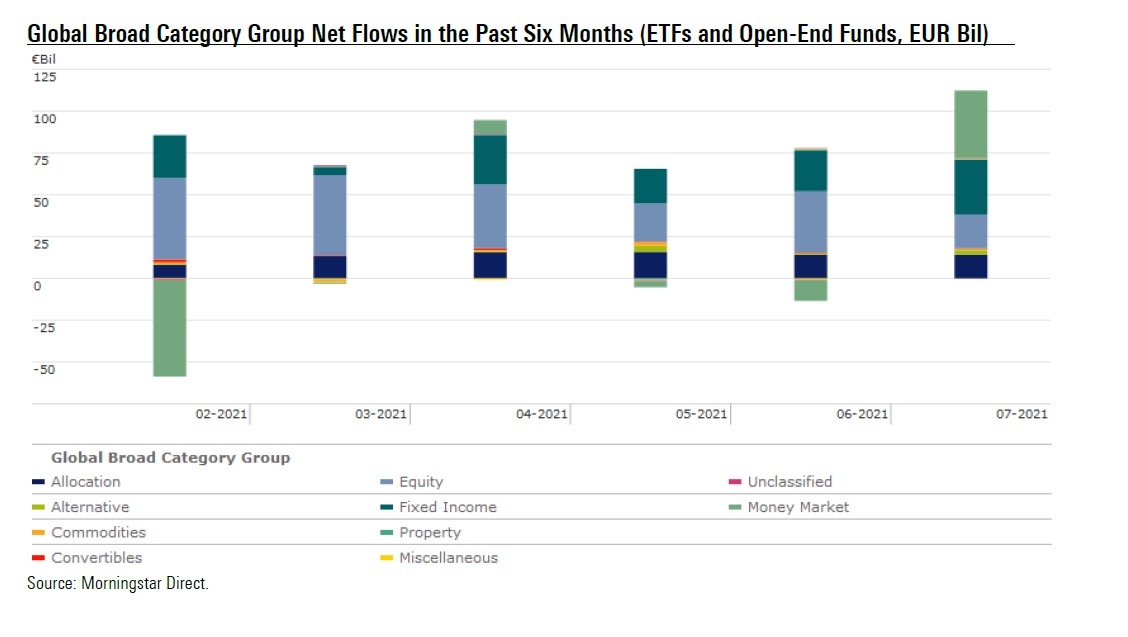

Gli investitori in fondi scelgono la prudenza. Secondo l’ultimo report Morningstar sulla raccolta dell’industria europea del risparmio gestito, a luglio i fondi obbligazionari hanno registrato flussi per 32,6 miliardi di euro, la maggior parte dei quali verso gli strumenti più prudenti, come gli ultra-short term bond in euro. Per contro, nei prodotti azionari sono entrati circa 20 miliardi, il livello più basso dall’inizio dell’anno.

Questi due dati sembrano indicare che gli investitori stiano diventando più avversi al rischio, come già era emerso dai dati sul mercato degli Etf nel secondo trimestre. Completano il quadro, i numeri sugli strumenti specializzati sulle materie prime. I prodotti sui metalli preziosi, soprattutto Etp sull’oro, hanno raccolto 1,4 miliardi netti. “Potrebbe volere dire che ci si attendono acque agitate in Borsa o che si sta cercando protezione dall’inflazione”, commenta Christopher Greiner, editorialista di Morningstar.

Cresce il patrimonio dei fondi a lungo termine

Nel complesso, i fondi a lungo termine (esclusi i monetari) hanno registrato flussi netti per 71,3 miliardi di euro a luglio e il patrimonio ha raggiunto il livello record di 11.688 miliardi (erano 11.578 miliardi a fine giugno 2021).

Gli azionari globali restano popolari

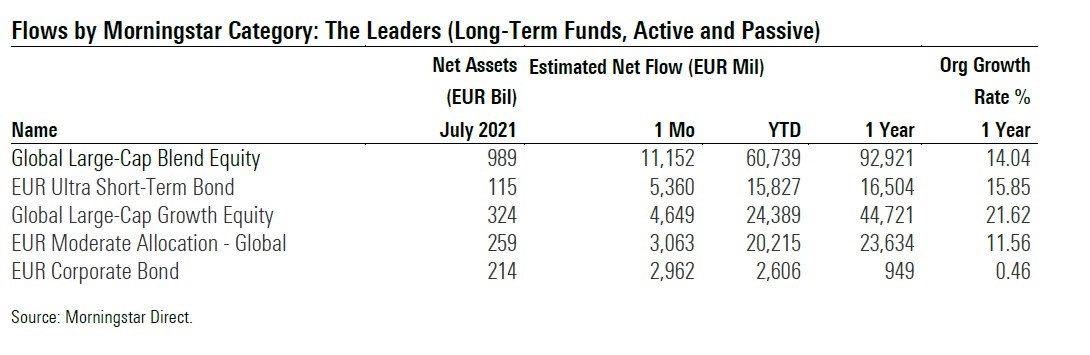

A livello di categorie Morningstar, gli azionari globali large cap blend hanno staccato tutti per il quinto mese consecutivo, raccogliendo 11,2 miliardi netti a luglio. Seguono gli obbligazionari a brevissimo termine in euro con 5,4 miliardi, il secondo miglior risultato di sempre da quando Morningstar colleziona i dati (2007). Sul fronte opposto, l’equity Usa è stato il meno amato dagli investitori (-1,9 miliardi). I riscatti hanno colpito anche gli obbligazionari corporate globali (-1,3 miliardi) e gli azionari globali small e mid cap.

Dove va la raccolta

Le strategie attive hanno raccolto 98,5 miliardi a luglio; quelle passive 12,8 miliardi. Queste ultime, però, hanno accresciuto la quota di mercato tra i fondi a lungo termine dal 19,84% di luglio 2020 al 21,24%.

Infine, l’analisi dei dati dei fondi classificati come articolo 8 e 9 in base al regolamento SFDR (Sustainable Finance Disclosure Regulation) sull’informativa sulla sostenibilità rivela dei tassi di crescita organica (flussi in percentuale del patrimonio iniziale) superiori ai fondi tradizionali. I maggiori incrementi riguardano le strategie passive articolo 8 (+2,45%) e quelle attive articolo 9 (+1,89%). Per i comparti non ESG, l’organic growth rate va dallo 0,23 all’1,29%.

Le cifre di questo rapporto sono state compilate il 20 agosto 2021. Sono stati inclusi circa 31.300 fondi aperti ed ETF che Morningstar registra da oltre 2.900 società di fondi in più di 36 domicili.

Si noti che la metodologia attuale di Morningstar potrebbe non includere gli afflussi nel periodo di sottoscrizione iniziale dei cosiddetti “fondi a finestra” nella stima dei flussi netti. Clicca qui per scaricare la metodologia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.