Nel 2020, gli investitori americani hanno risparmiato circa 6,2 miliardi di dollari in termini di minori costi per i fondi e gli Exchange traded fund (Etf). E’ l’effetto della diminuzione delle commissioni del 7% rispetto al 2019, il terzo più ampio calo su base annua dal 1991. Dal 2000 ad oggi, l’indicatore di spesa medio, ponderato per il patrimonio, si è più che dimezzato, passando dallo 0,93% allo 0,41%.

I dati, contenuti nell’ultimo rapporto Morningstar sui costi dei fondi negli Stati Uniti, sono importanti per gli investitori, perché le commissioni si sommano nel tempo è abbassano il rendimento. Se ipotizziamo di reinvestire i 6,2 miliardi risparmiati quest’anno in un portafoglio bilanciato con un rendimento atteso dello 0,71% annuo, otteniamo 6,6 miliardi di dollari in più che rimarranno nelle tasche dei sottoscrittori nel 2031.

Fuori dai fondi costosi

La discesa dei costi asset-weighted è dovuta a diversi fattori, soprattutto lo spostamento degli investitori verso gli strumenti meno costosi. Nel segmento delle strategie attive, il calo è spiegato principalmente dai riscatti che hanno colpito i fondi più cari; in quello degli index fund dai forti flussi verso i prodotti low cost.

Nel 2020, il 20% più economico ha attratto 445 miliardi di dollari, mentre il resto dell’universo ha archiviato riscatti netti per 293 miliardi. Il 5% meno costoso ha attirato, da solo, 412 miliardi.

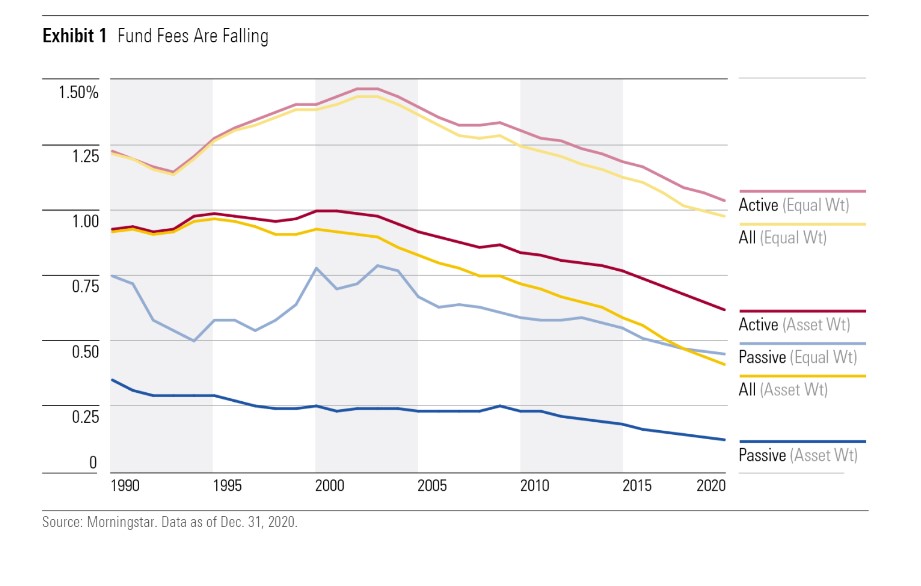

Il calo delle commissioni di fondi ed Etf negli Stati Uniti

Il grafico mostra il declino dei costi dei fondi, in termini asset- ed equal-weighted, distinguendo le strategie attive da quelle passive.

Fine della guerra dei prezzi tra gli Etf?

Dal canto loro, le case di gestione stanno riducendo i costi a carico degli investitori. L’indicatore di spesa equi-ponderato (equal-weighted) cattura bene questo aspetto e nel 2020 è sceso sotto l’1% negli Stati Uniti, con un calo maggiore tra le strategie attive, che partono da livelli più alti; mentre gli index fund hanno registrato una minima diminuzione.

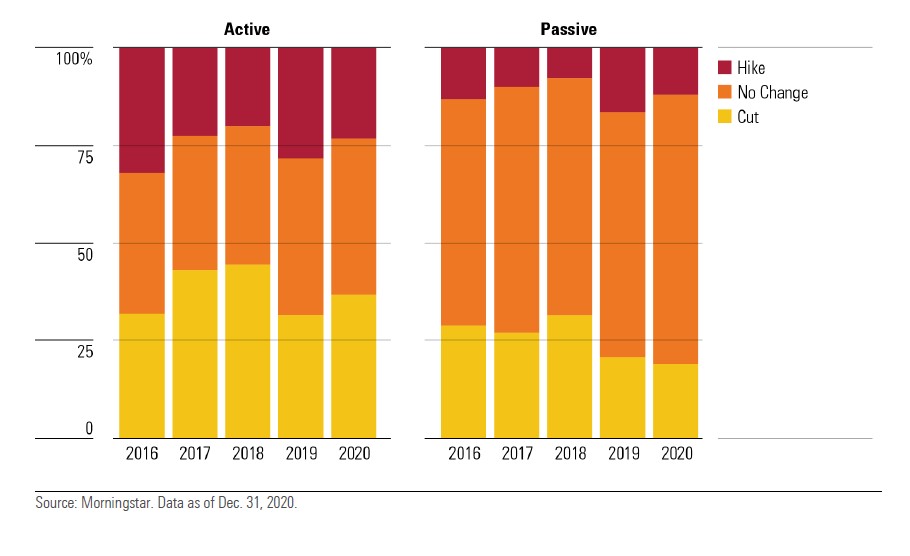

Questa dinamica non stupisce perché gli Etf sono stati protagonisti per anni di una “guerra dei prezzi”, che ha portato le spese intorno a zero per gli strumenti che replicano i principali indici a capitalizzazione per cui è inevitabile che il declino rallenti. Non solo, ma potrebbero esserci spinte nella direzione opposta. “E’ possibile una inversione di tendenza con la proliferazione di nuovi e più costosi index fund, come i tematici”, avvertono i ricercatori di Morningstar. “La percentuale dei fondi attivi che hanno comunicato commissioni inferiori è stato del 37% nel 2020 dal 32% dell’anno precedente. Per contro, il numero di quelli passivi che ha tagliato le fee è il più basso degli ultimi cinque anni”.

Le probabilità di taglio delle commissioni sono state maggiori tra i gestori attivi

Quanti hanno scelto il low cost investing

Lo studio di Morningstar rivela che l’84% del patrimonio in fondi dei risparmiatori americani è in classi low cost e solo il 6% in quelle più care. I cambiamenti nella struttura di remunerazione dei consulenti finanziari hanno favorito questo spostamento, dal momento che si è largamente diffuso il modello fee-based (il cliente paga una commissione per il servizio di consulenza) rispetto a quello basato sulle retrocessioni.

L’Europa non sta a guardare

Anche in Europa i costi dei fondi sono scesi negli ultimi anni, ma restano nel complesso superiori rispetto agli Stati Uniti. In particolare, le spese medie ponderate per il patrimonio sono diminuite del 3% tra il 2019 e il 2020 e si attestano allo 0,69%, grazie soprattutto ai maggiori flussi di capitali verso le classi meno costose. Quelle equal-weighted restano sopra l’1%, anche qui con una diminuzione del 3% su base annua, trainata soprattutto dagli emittenti di Etf. Dal 2013, infatti, hanno tagliato le fee di circa il 30% contro il 17% dei gestori attivi.

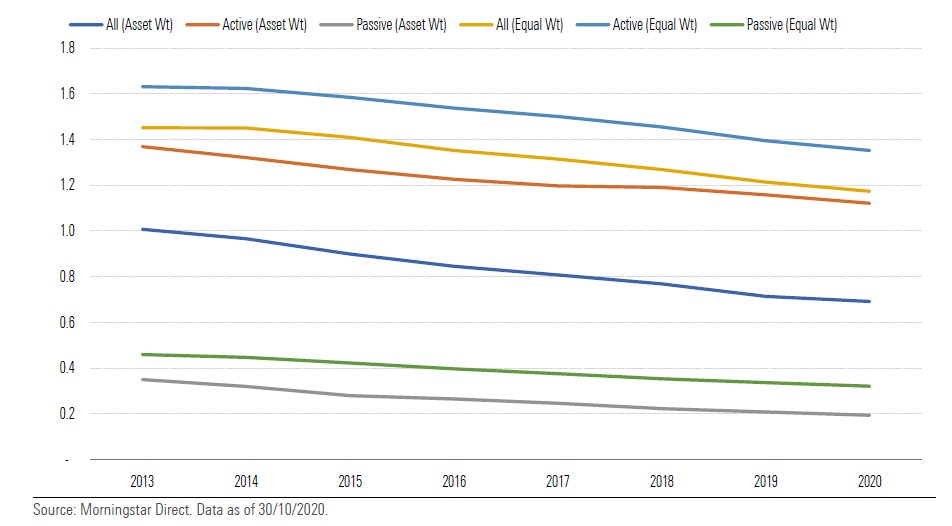

Il calo delle commissioni dei fondi ed Etf in Europa

Il grafico mostra il declino dei costi dei fondi, in termini asset- ed equal-weighted, distinguendo le strategie attive da quelle passive.

L’industria del risparmio del Vecchio continente, dunque, sembra essere a uno stadio meno avanzato del ciclo di revisione delle commissioni. D’altra parte, è difficile dire se raggiungeremo mai livelli comparabili con quelli di oltreoceano dal momento che il mercato è più frammentato e ha strutture distributive diverse, con conseguenti differenti modelli di remunerazione dell’attività di consulenza finanziaria. Bisogna poi tenere in considerazione che l’Europa è la più grande regione per gli investimenti tematici (rappresenta il 51% del patrimonio globale), un segmento nel quale le strategie passive di questo tipo applicano fee superiori a quelle tradizionali, che potrebbero compensare i tagli tra i replicanti più comuni.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.