I mercati azionari internazionali (Europa compresa) stanno tirando il fiato dopo lo straordinario rally post scoppio pandemico. Il Morningstar Europe Index NR ha segnato un andamento modesto nel terzo trimestre dell’anno (1,4%), dopo il 15,4% guadagnato nel primo semestre.

Tuttavia, gli analisti di Morningstar ritengono che l’equity del Vecchio continente sia ancora oggi leggermente sottovalutato: le azioni del nostro universo di copertura in Europa vengono scambiate, mediamente, con uno sconto dell’1% rispetto al fair value (valore equo) stimato. Attualmente, 90 componenti sui 1.612 totali che contiamo nel portafoglio del Morningstar Europe Index hanno un Morningstar Stock Rating di 4 o 5 stelle.

Complessivamente, come osservato dal nostro ultimo barometro del mercato europeo, i titoli dei servizi finanziari e i valori del settore immobiliare sono i più sottovalutati, mentre la tecnologia e il settore dei consumi discrezionali sono i più sopravvalutati. Dopo i recenti forti rialzi, invece, il settore energetico ha visto il suo rapporto Price/Fair Value – il parametro con cui Morningstar misura la valutazione di mercato – passare dallo 0,81 di agosto allo 0,92 di fine settembre.

Qui sotto indichiamo i titoli attualmente più sottovalutati divisi per settore. In sostanza, le migliori idee d’investimento dei nostri analisti azionari.

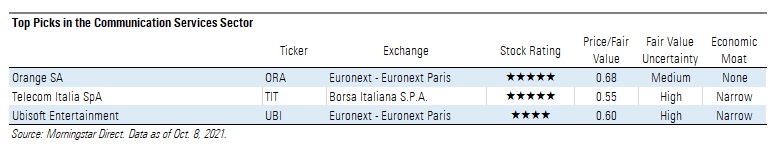

Comunicazioni

Il settore dei servizi di comunicazione ha decisamente sottoperformato il mercato dall'inizio dell’anno, come misurato dalla differenza tra il Morningstar Developed Markets Europe Communication Services Index (+7%) e il Morningstar Europe Index (+17,8%; dati all’8 ottobre 2021, in euro). Secondo la nostra ricerca, il titolo mediano del settore viene attualmente scambiato con uno sconto del 6% rispetto alla stima del valore equo.

Beni e servizi di consumo discrezionali

I titoli di questo settore hanno vissuto un ultimo anno sottotono e ora il nostro universo di copertura europea viene scambiato a uno sconto del 4% rispetto alla stima del valore equo. Gli investitori, in particolare, possono trovare opportunità nell’industria automobilistica, ma non solo.

“Ci aspettiamo che i consumatori comincino a spendere i risparmi in eccesso in esperienze, compresi i viaggi”, afferma Elin Lash, analista azionario di Morningstar. E in effetti, l’industria sta mostrando segni di rimbalzo. “Crediamo che la domanda dei consumatori per i viaggi di piacere sarà sufficiente per spingere le prenotazioni a livelli prepandemici entro l’inizio del 2023”, conclude l’analista.

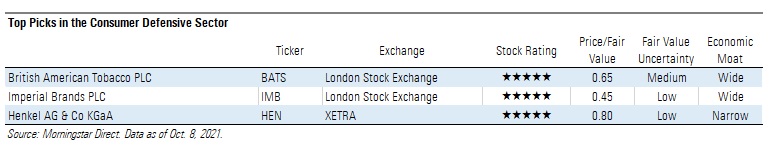

Beni e servizi di largo consumo

Nel complesso, il settore sembra sopravvalutato, con il titolo mediano nel nostro universo di copertura scambiato al 2%, al di sopra della nostra stima di fair value. Tuttavia, ci sono diversi nomi a 4 e 5 stelle.

I vincoli derivanti dalle problematiche relative alla catena di approvvigionamento continuano a fungere da venti contrari alla ripresa. Inoltre, la recrudescenza dei casi di COVID-19, ha fatto sì che i consumatori siano nuovamente ricorsi all’e-commerce. “I rivenditori che differenziano le loro esperienze e offrono opzioni multi-channel convenienti, sono in grado di mantenere i clienti che hanno guadagnato dall’inizio della pandemia”, spiega Lash.

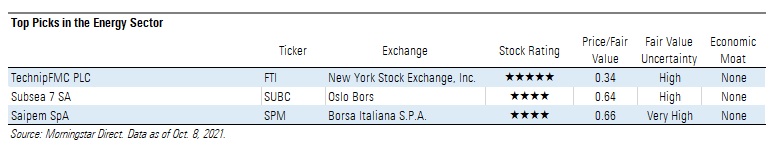

Energia

Sebbene i titoli energetici abbiano beneficiato del forte rimbalzo delle materie prime negli ultimi mesi, il settore resta sottovalutato in base alle nostre metriche, attualmente scambiato con uno sconto del 12% rispetto al fair value, con gli scostamenti più ampi nei servizi e nelle attività di esplorazione e produzione.

“Ci aspettiamo che la ripresa dei consumi persista”, afferma Dave Meats, responsabile della ricerca energia e utility di Morningstar. “Il numero di miglia percorse dai veicoli è tornato al livello pre-pandemico, insieme al consumo di prodotti petroliferi come benzina e diesel. Ciononostante, pensiamo che i prezzi del petrolio siano un po’ gonfiati e restiamo fedeli alla nostra previsione di metà ciclo di 55 dollari al barile per il greggio West Texas Intermediate”.

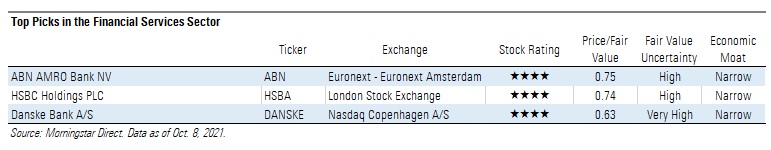

Servizi finanziari

I titoli finanziari hanno rimbalzato nel terzo trimestre e hanno sovraperformato il mercato dall’inizio dell’anno. La valutazione media del settore finanziario viene ora scambiato con uno sconto dell’11% rispetto alla stima del valore equo. “La maggior parte dei driver primari dei guadagni delle società finanziarie hanno continuato ad avere un andamento positivo”, sottolinea Micheal Wong, analista di Morningstar.

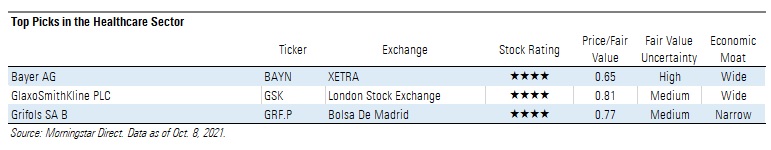

Salute

Nel loro complesso, le azioni dell’industria europea della salute sono sostanzialmente in linea con le valutazioni degli analisti di Morningstar (attualmente presentano uno sconto dell’1%). Dall’inizio dell’anno, hanno sottoperformato il mercato di circa 7 punti.

Gli analisti di Morningstar pensano che i fondamentali del settore siano forti, basati sulla continua innovazione, e si aspettano un’accelerazione della crescita in diverse segmenti dell’industria per il resto del 2021.

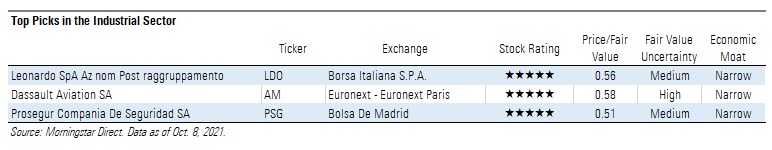

Beni industriali

Dopo aver sovraperformato il mercato nell’ultimo anno, le azioni industriali europee sono sopravvalutate di 6 punti percentuali secondo la ricerca Morningstar. Tuttavia, ci sono ancora dei titoli sottovalutati.

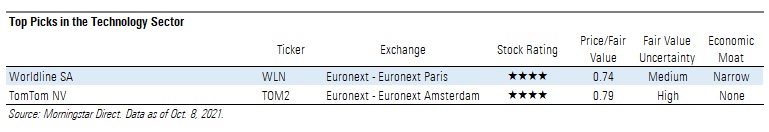

Tecnologia

Con una performance dall’inizio dell’anno del 18,8%, il settore tech europeo ha sovraperformato il mercato. In questo momento risulta sopravvalutato del 14%, eppure ci sono ancora società con valutazioni interessanti, soprattutto in aree come il cloud computing, il 5G e l’“internet delle cose”.

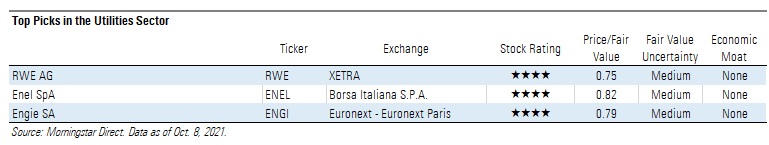

Servizi di pubblica utilità

Il settore ha sottoperformato nel 2020 e ha continuato nel 2021. Attualmente, secondo la ricerca Morningstar, il comparto presenta uno sconto dell’8%.

“Non vediamo alcun segno immediato che la performance delle utility migliorerà notevolmente durante i prossimi trimestri”, commenta Travis Miller, analista di Morningstar. “L’inflazione rimane un ostacolo a breve termine, dato che alcune aziende adeguano i loro piani di spesa. Detto questo, il settore utility rimane uno dei pochi posti nel mercato dove gli investitori possono trovare un reddito stabile e crescente”, aggiunge Miller.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.