Non c’è stato nulla di scontato nell’andamento dei fondi nel terzo trimestre. Il mercato azionario cinese non ha trascinato al ribasso tutte le altre Borse emergenti. La categoria dei fondi azionari del settore energetico non è nella top 10 per rendimenti, nonostante l’impennata delle quotazioni del gas naturale. L’equity Italia si è comportato meglio dell’intera Eurozona.

Andiamo con ordine e cerchiamo di capire cosa è successo e come può influire sull’ultima parte dell’anno.

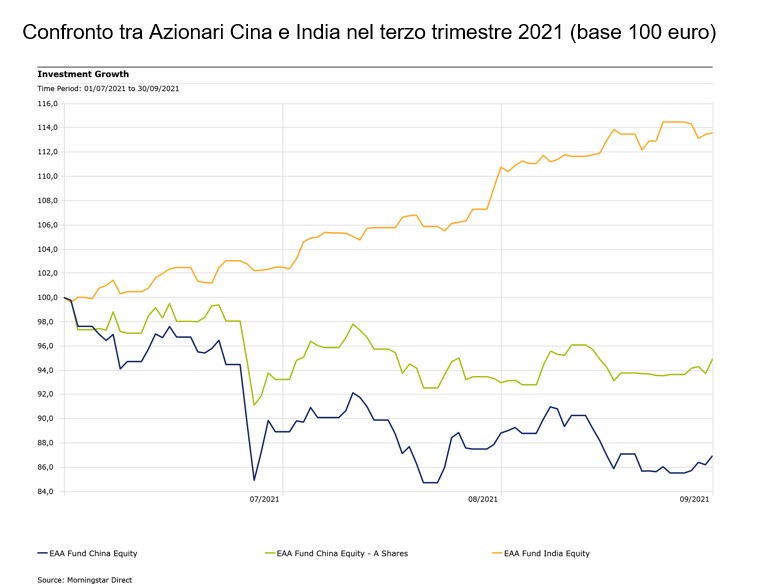

I guai della Cina

I fondi azionari specializzati sulla Cina hanno perso il 13% nel terzo trimestre a seguito del calo del mercato scatenato dall’annuncio da parte del presidente, Xi Jinping, del cambiamento nel modo in cui alcune aziende saranno regolate in settori-chiave come quello tecnologico, residenziale, dei trasporti e dell’educazione. Poi è arrivato il caso Evergrande, il colosso immobiliare gravato da 300 miliardi di dollari di debiti, per il quale molti hanno pensato a un epilogo simile a quello di Lehman Brothers nel 2008. Infine, la crisi energetica: con l’inverno alle porte, il più grande consumatore di elettricità al mondo ha ordinato alle aziende del settore di assicurarsi le forniture a tutti i costi, con conseguente impennata dei prezzi.

Nessun effetto domino sui mercati emergenti

Ma la Borsa cinese non ha avuto un effetto domino su tutti i mercati emergenti. Al contrario i fondi azionari con focus sull’India sono stati i migliori per rendimento nel periodo luglio-settembre, con rialzi medi del 13,6%. Anche quelli indonesiani hanno corso, guadagnando oltre il 9%.

“Da inizio anno, le azioni dei mercati emergenti hanno sottoperformato in modo significativo rispetto a quelle delle regioni sviluppate”, spiega Matteo Germano, responsabile investimenti di Amundi Sgr. “Buona parte di questa sottoperformance è imputabile alla Cina. Un’altra causa è la strada divergente imboccata dall'attività economica a causa della lenta implementazione della campagna vaccinale nelle aree in via di sviluppo. L’outlook sta comunque migliorando nonostante persistano elementi negativi come il sentiment ancora molto debole degli investitori cinesi sul breve termine, alcuni problemi politici in America Latina e in Turchia e una situazione del Covid-19 che non si è ancora normalizzata del tutto in Asia. Di recente, la dinamica dell'economia ha iniziato a dare segnali di progresso e a partire da giugno le sorprese positive sono state maggiori rispetto a quelle osservate nei mercati occidentali”.

Le A-share cinesi limitano le perdite

Con riferimento al mercato cinese, esiste un altro dato interessante. I fondi specializzati sulle A-share, le azioni quotate sulle Borse domestiche, hanno contenuto le perdite nel trimestre intorno al 5%. “Questi titoli stanno cominciando a diventare interessanti dal punto di vista delle valutazioni”, si legge in una nota di Generali Investments. “Inoltre, sono soggetti a minori pressioni regolamentari e il peso del settore tecnologico è più basso”.

La corsa dell’Europa emergente

Tra i migliori fondi nel terzo trimestre, troviamo gli azionari Russia con rialzi medi intorno al 9,56%, grazie soprattutto al settore energetico che pesa per circa il 50% sulla Borsa di Mosca ed è salito in scia all’impennata dei prezzi del gas e del petrolio. E’ andato bene anche il resto dell’Europa emergente (+8,3%), dove diversi gestori sono positivi in particolare sulla Polonia, che si è distinta durante la pandemia per i pacchetti di stimolo eccezionali, con tagli fiscali e investimenti diretti in programmi di assistenza sanitaria e sicurezza sociale ed è stata in grado di ricorrere a finanziamenti esteri a tassi d'interesse storicamente bassi.

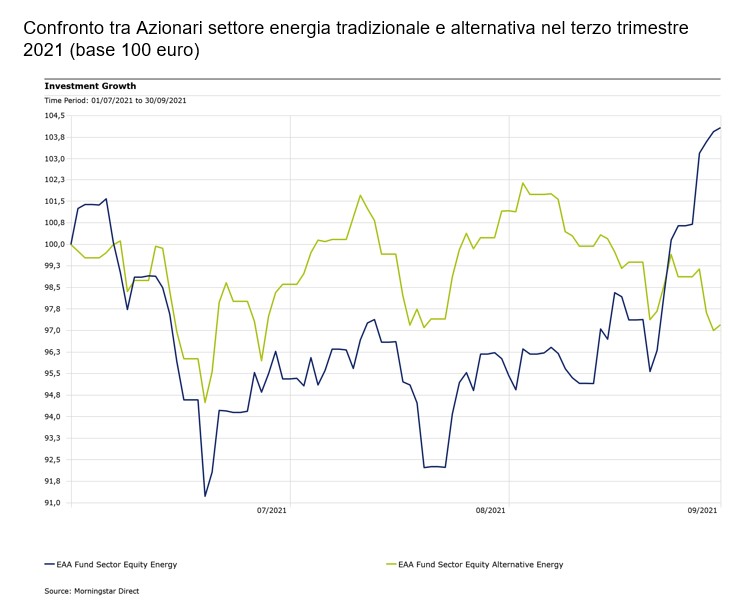

Azionari energia: il rally è mini

Nella top 10 delle categorie Morningstar, a sorpresa, non troviamo gli azionari del settore energia, che si sono fermati al +4% nel trimestre. Il loro rendimento è stato, però, migliore di quello dei comparti specializzati sulle energie alternative, che l’anno scorso erano stati tra i protagonisti con un +62%. Nell’ultimo trimestre, hanno perso in media il 2,31%.

Le rinnovabili non bastano

Le quotazioni del petrolio sono raddoppiate nell’ultimo anno e quelle del gas naturale quintuplicate. Inoltre, il carbone è salito del 100% da settembre 2020. Questo trend sembra inconciliabile con quello dell’ascesa delle fonti rinnovabili. In realtà, come spiega Chris Iggo, responsabile investimenti core di AXA Investment Managers, “la domanda di energia pulita per generare elettricità e in altri processi industriali è in crescita. Queste fonti stanno sostituendo gradualmente i carburanti fossili, nonostante la richiesta di petrolio sia ancora in aumento. Sul fronte dell’offerta, gli investitori iniziano a disinvestire dai produttori di gas e oro nero per finanziare tecnologie e investimenti green. Le rinnovabili, tuttavia, non sono ancora sufficienti per diventare la fonte principale di energia”.

Fine d’anno volatile?

“L'ultima parte del 2021 sarà probabilmente volatile, date le incertezze indotte dal rally dei prezzi dell'energia la cui velocità ed estensione era inaspettata”, spiega Antonio Cavarero, Responsabile Investimenti di Generali Insurance Asset Management. “Questa azione dei prezzi sta gettando il seme del dubbio nella fiducia degli investitori sull'inflazione, i consumi e l'atteggiamento delle banche centrali. L'inflazione potrebbe non essere così temporanea come si pensava e una parte di essa potrebbe rimanere strutturalmente incorporata nell'economia, mentre i consumi e i margini aziendali potrebbero essere erosi da bollette energetiche più elevate. Sul fronte delle banche centrali, il loro approccio tollerante potrebbe essere sfidato dal rally dei prezzi dell'energia, costringendole ad assumere una posizione più vigile per contenere le aspettative di inflazione”.

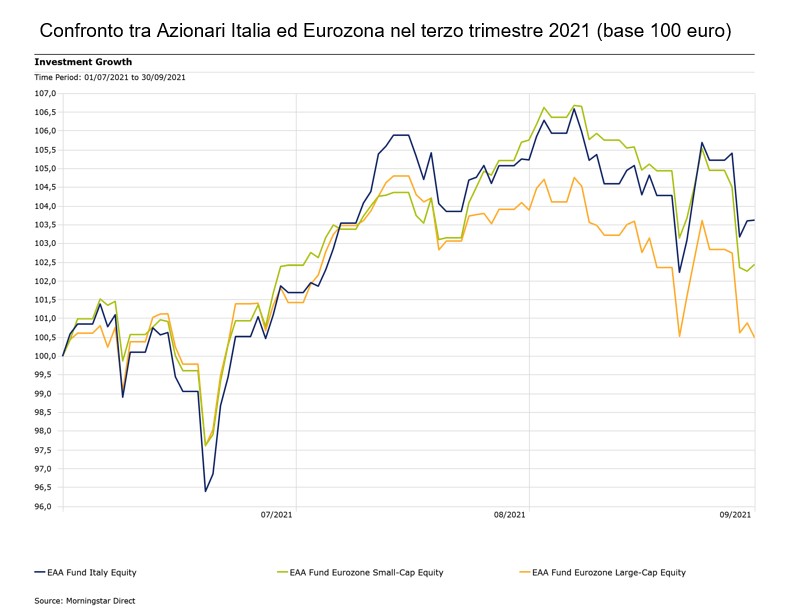

Gli azionari Italia battono l’Eurozona

Nel terzo trimestre, i fondi azionari Italia hanno mediamente fatto meglio del resto dell’Eurozona, con un rialzo del 3,78% contro lo 0,53% dei comparti dell’area specializzati in società a larga capitalizzazione e il 2,73% delle small cap. Il risultato non era del tutto scontato, ma la situazione economica ha sorpreso in positivo e le previsioni sono state riviste al rialzo sia dal governo, guidato da Mario Draghi, sia dall’Ocse (Organizzazione per la cooperazione e lo sviluppo economico). Le stime parlano di un incremento del Prodotto interno lordo del 6% quest’anno. Il merito è anche del successo della campagna vaccinale, dato che l’Italia è il secondo paese del G7 per numero di persone che hanno ricevuto entrambe le dosi. Consumi e investimenti sono in ripresa, grazie agli incentivi e a una rinnovata fiducia di imprese e famiglie.

“Tutto ciò si è riflesso nella performance del mercato che ha visto tanti titoli fare nuovi massimi storici e l’indice Ftse Mib rivedere i livelli pre-crisi del 2007”, si legge in una nota di Kairos. “Ne consegue che le valutazioni sono piuttosto elevate in confronto alla media storica con l’abituale sconto-Italia (ovvero il gap di valutazione che è sempre esistito tra gli asset italiani e quelli europei dovuto principalmente al rischio paese) che si è andato via via riducendo, fino quasi a scomparire in alcuni segmenti di mercato, dove adesso i multipli sono comparabili con quelli europei”. I gestori sono dunque cauti nel breve, ma rimangono costruttivi sul medio-lungo termine quando gli investimenti relativi a Pnrr (Piano nazionale di ripresa e resilienza) e le riforme strutturali promesse dal governo cominceranno ad avere un effetto positivo sull’efficienza dell’Italia.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.