Mi definisco un investitore di medio-lungo periodo. Il trading frenetico non fa per me. Cerco fondi ed ETF (Exchange traded fund) che mi permettano di raggiungere i miei obiettivi personali (cambiare l’auto, acquistare una casa, avere un’integrazione della pensione, ecc.). Quali strategie aumentano le mie probabilità di successo?

Se guardo ai risultati dell’ultimo Barometro Morningstar degli investimenti passivi ed attivi, la risposta è nei primi. Il tasso di successo degli active manager nel lungo periodo è basso: negli ultimi dieci anni (a fine giugno 2021) è stato del 25% in circa i due terzi delle categorie europee di fondi analizzate da Morningstar.

“La maggior parte dei fondi attivi è sopravvissuto e ha battuto i concorrenti passivi solo in cinque delle 54 categorie azionarie esaminate nel decennio”, spiega Dimitar Boyadzhiev, senior analyst di Morningstar. “Tra gli obbligazionari, i bilanciati e i comparti immobiliari le percentuali sono ugualmente basse: meno di un quinto nei 23 gruppi esaminati”.

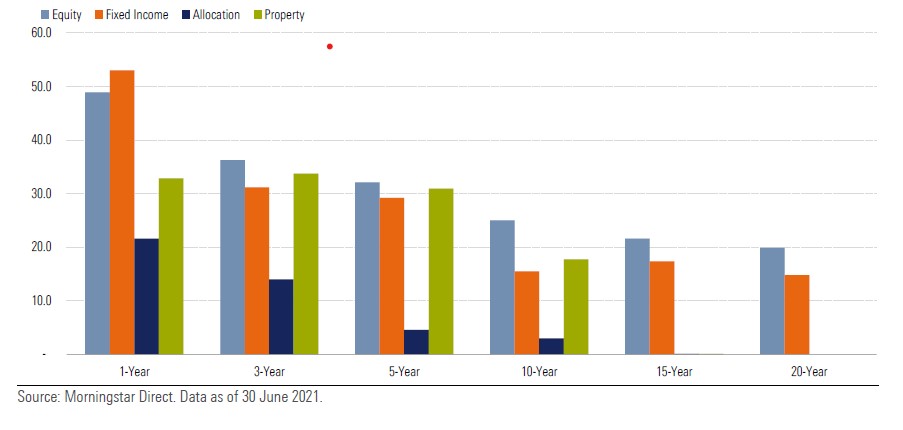

Tasso di successo delle strategie attive per asset class (%)

Come funziona il Barometro

Il Barometro è uno studio di Morningstar semestrale che misura il successo dei gestori attivi, confrontandoli con il paniere omogeneo di fondi passivi, anziché con un benchmark (che non ha costi). In sostanza, mostra come si è comportato in media un euro investito in un fondo attivo rispetto alla stessa unità in un index fund. L’universo è composto da circa 30 mila fondi ed ETF (Exchange traded fund) europei per masse gestite di 6,7 mila miliardi di euro, pari ai tre quarti del totale. Il tasso di successo è calcolato considerando la capacità di sovraperformare e di sopravvivere nel tempo.

Un anno eccezionale?

Nell’ultimo anno (giugno 2020-2021), caratterizzato dalla ripresa dei mercati dopo lo shock dovuto allo scoppio della pandemia, i gestori attivi obbligazionari hanno avuto tassi di successo medi superiori al 50% e quelli azionari di poco inferiori, ma allungando l’orizzonte temporale le percentuali si riducono sensibilmente.

Tassi di successo bassi a dieci anni

Le percentuali sono molto basse nelle categorie che coprono segmenti ampi di mercato. Ad esempio, il numero di active fund che sopravvivono e sovraperformano tra gli azionari internazionali large-cap blend ed Europa sono rispettivamente del 4,9% e dell’11,5% nell’ultimo decennio. Tra gli azionari emergenti, la quota è intorno al 22%.

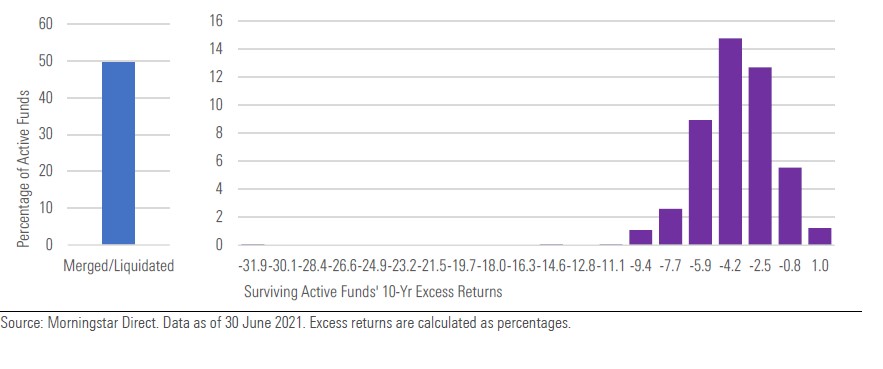

Mortalità e distribuzione dell’excess return a dieci anni dei fondi azionari globali large-cap blend attivi

“Tra i fondi specializzati sui singoli paesi i risultati sono misti, ma più favorevoli alle strategie passive”, afferma Boyadzhiev. “Il success rate a dieci anni dei comparti attivi sull’azionario Usa a larga capitalizzazione, così come su quello giapponese, inglese, francese, tedesco e svizzero è in un intervallo compreso tra il 4,7% e il 30,5%”.

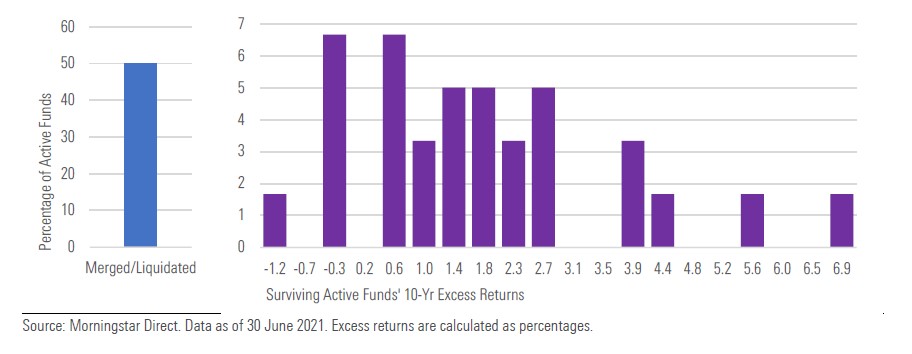

Gli azionari Italia attivi mostrano percentuali leggermente superiori. Il tasso di successo a dieci anni è del 38,3%. Inoltre, in media hanno sovraperformato le controparti indicizzate, grazie alla possibilità di spaziare su un universo più ampio rispetto a quello delle blue chip comprese nei benchmark principali, scegliendo società a medio e piccola capitalizzazione che possono aggiungere valore. Possono anche aumentare la liquidità per contenere le perdite in fasi di ribasso. Nell’ultimo anno, circa un gestore su due ha battuto la controparte indicizzata.

Mortalità e distribuzione dell’excess return a dieci anni dei fondi azionari Italia attivi

Il caso del debito emergente

Nel reddito fisso, il tasso di successo a dieci anni dei gestori attivi con portafogli diversificati in euro è appena del 5,4%, quello dei fondi sui governativi euro è del 17,3%. La percentuale sale al 33% per i corporate bond in divisa europea. Il dato che forse colpisce di più, però, è quello del debito emergente in valuta forte: 1,5%.

I bravi gestori ci sono…

Il basso tasso di successo dei fondi attivi in molte categorie non vuol dire che non ci siano bravi gestori. Semplicemente, è necessaria una valutazione attenta quando ci si avvicina a queste strategie. Ad esempio, nell’assegnare il Morningstar Analyst rating, gli analisti valutano i processi di investimento, i team di gestione, le società e i costi per esprimere il loro giudizio sulle migliori soluzioni all’interno di un determinato contesto di riferimento.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.