Molto spesso succede che gli investitori in fondi vendano in preda al panico quando i mercati precipitano o decidano di sostituire il comparto in cui erano investiti se i suoi rendimenti a breve termine sono stati inferiori alle attese. Tali comportamenti possono produrre performance deludenti a causa dell'eccessivo turnover e della tendenza a comprare a prezzi elevati e a vendere a valori bassi. Ecco, dunque, alcune cose da considerare per avere successo negli investimenti.

Avere aspettative realistiche

Molti investitori si sono avvicinati ai mercati finanziaria per la prima volta durante la pandemia. Alcuni di loro potrebbero maturare aspettative di rendimento irrealistiche leggendo sui media, o nei forum online specializzati, storie di guadagni in doppia o addirittura tripla cifra realizzati in pochi mesi. Tuttavia, tieni presente che i rendimenti attesi a lungo termine saranno probabilmente molto più bassi di quelli che abbiamo registrato negli ultimi due anni. Gli esperti, infatti, prevedono nel lungo periodo ritorni a una cifra per il mercato azionario.

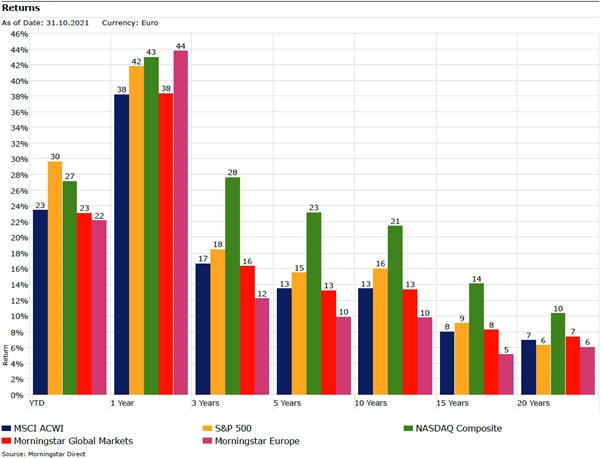

La tabella seguente (Figura 1) mostra le performance annualizzate di cinque indici (inclusi il Morningstar Global Markets Index e il Morningstar Europe Index). Si può notare come i rendimenti diminuiscano all'aumentare dell'orizzonte temporale. Aspettative non realistiche sulle performance future, dunque, possono produrre delusione, impazienza e indurre un'eccessiva rotazione dei fondi in portafoglio se la realtà non dovesse soddisfare le aspettative.

Figura 1: Indici a confronto

Smettila di inseguire i rendimenti

Durante il crollo del mercato azionario nel marzo dello scorso anno, in pochi potevano prevedere che il 2020 avrebbe offerto rendimenti record. Molti comparti hanno registrato ottime performance, questo ha aumentato la loro popolarità e con essa anche i flussi di capitale in ingresso.

Il rischio di tale comportamento, però, è rimanere indietro nella ricerca di rendimenti elevati. Il rapporto Mind the Gap di Morningstar rileva che nella maggior parte dei mercati i ritorni ottenuti dagli investitori sono inferiori a quelli dichiarati dai fondi. E la causa di questa differenza, secondo la ricerca, è da attribuire al cattivo timing delle operazioni di acquisto e vendita.

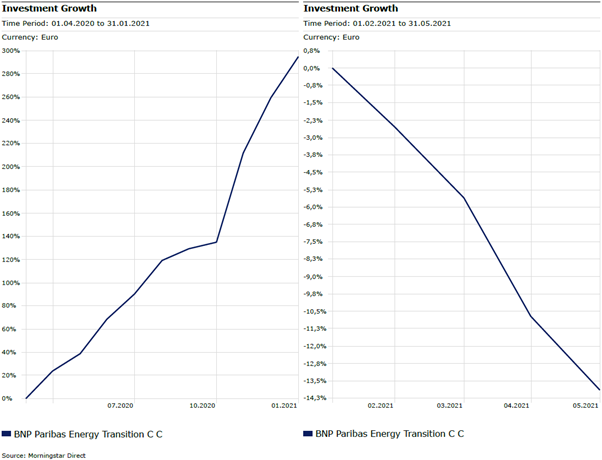

Il grafico in basso (a sinistra) mostra la performance del fondo BNP Paribas Energy Transition da aprile 2020 a gennaio 2021. Nel periodo considerato il comparto ha guadagnato il 295%. Ma ricorda, nessun investimento cresce per sempre. Più il grafico di crescita diventa ripido, maggiore è la probabilità che si registri una correzione. La Figura 2 (a destra) mostra l’andamento dello stesso fondo da febbraio 2021 a maggio 2021, intervallo temporale in cui ha ottenuto una perdita del 13,9% (il rendimento da inizio anno è comunque del 12,2% al 31 ottobre).

Questi due grafici ci insegnano che inseguire i rendimenti storici potrebbe farci cadere vittima del trading di breve termine.

Figura 2: Perché non conviene inseguire i rendimenti storici

I rischi del “market timing”

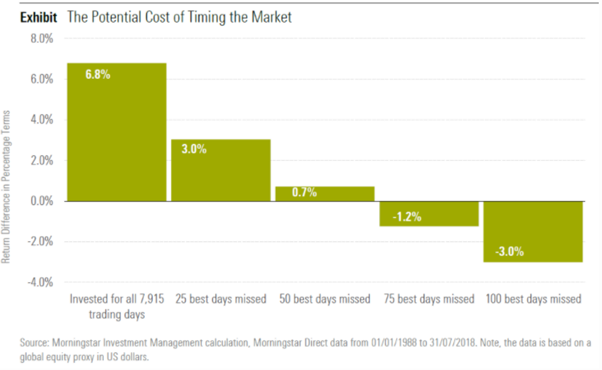

Vendere quando il mercato scende e poi riacquistare quando i prezzi sono più bassi sembra un’idea allettante. Ma il market timing è molto più facile a dirsi che a farsi. Secondo uno studio Morningstar del 2018, perdere anche solo pochi giorni critici può avere un grave impatto sul rendimento degli investimenti (vedi Figura 3).

Figura 3: I rischi del market timing

Il mercato ti offrirà sempre molte opportunità di acquisto e vendita. Ma cercare di batterlo sul tempo può potenzialmente portarti ad entrare ai massimi e ad uscire ai minimi. Secondo il rapporto Mind the Gap di Morningstar, i migliori risultati si realizzano quando gli investitori rimangono investiti.

Ricorda che il grafico di crescita dei fondi azionari non si sviluppa come una linea retta inclinata verso l'alto, ma preparati a molti piccoli incrementi e ad alcuni significativi drawdown.

Dunque, pensa al tuo investimento in fondi come una maratona e cerca di avere aspettative di rendimento realistiche in modo da non perdere di vista il premio. Inoltre, cerca di non inseguire le performance storiche e di non farti influenzare dalle turbolenze di breve termine del mercato. Le probabilità di successo del tuo investimento sono molto più alte nel lungo termine. Un lungo orizzonte temporale consente la possibilità di eliminare eventuali perdite che potresti subire lungo il percorso e permette di scatenare la magia dell’interesse composto.

Avere una prospettiva di lungo termine, però, non significa evitare di apportare modifiche al tuo portafoglio. Bensì che qualsiasi cambiamento deve essere basato su decisioni razionali e informate per aumentare la probabilità di raggiungere i tuoi obiettivi finanziari.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.