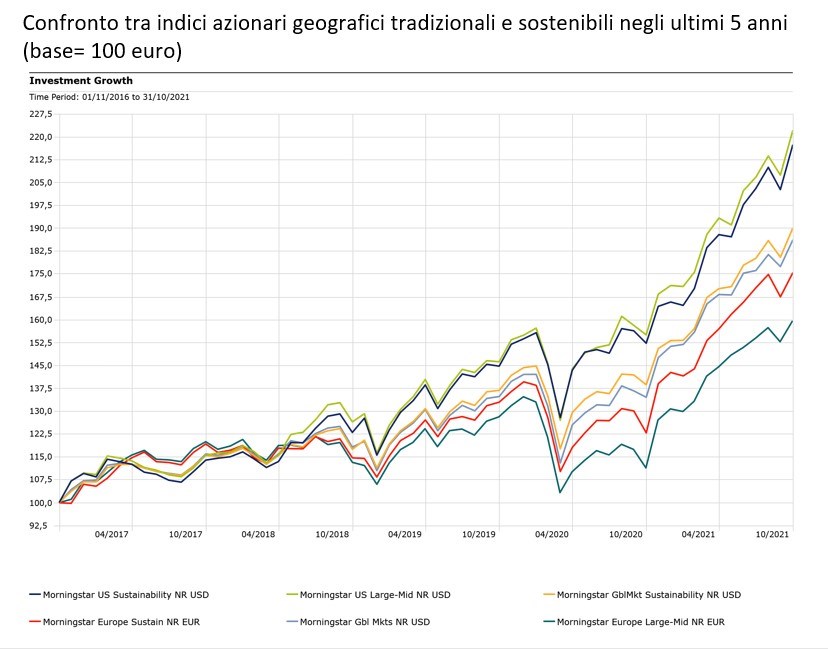

Dall’inizio dell’anno l’indice Morningstar US Sustainability, il cui paniere è costruito secondo criteri ESG, ha un rendimento superiore al corrispondente benchmark tradizionale (+31,1% contro +29,7% dati in euro al 31 ottobre 2021). Lo stesso discorso vale per gli indici azionario globale ed europeo. Il primo trimestre 2021, però, è stato sfidante per gli investimenti che utilizzano i filtri ambientali, sociali e di governance. Il ritorno di interesse per i titoli orientati al valore (a discapito dei growth) e gli acquisti sugli energetici, che hanno messo in secondo piano i tecnologici, sono tra i motivi per cui molti indici sostenibili hanno reso meno dei loro parenti tradizionali. Ma ridurre il tutto a una questione settoriale è limitativo.

Questo episodio ci insegna che non dobbiamo pensare che gli investimenti sostenibili prosperino in ogni condizione di mercato. Gli studi sulla famiglia di indici ESG di Morningstar mostrano che l’88% ha sovraperformato i benchmark tradizionali corrispondenti negli ultimi cinque anni (al 31 dicembre 2020). Un dato ancora più rilevante è che oltre il 90% ha protetto di più gli investitori nelle fasi di ribasso nel periodo considerato, incluso il terribile primo trimestre 2020 che è stato caratterizzato dal crollo dei mercati per lo scoppio della pandemia di Covid-19.

Indici sostenibili Usa fuori dal coro

Gli indici sostenibili specializzati sulla Borsa americana sono tra i pochi che non sono riusciti a sovraperformare i corrispondenti tradizionali né nel 2020 né nel quinquennio. “I filtri ESG hanno avuto più successo fuori dagli Stati Uniti negli ultimi anni”, dice Dan Lefkovitz, strategist di Morningstar Indexes. “Ma non dobbiamo pensare che sia solo una questione settoriale. Il Morningstar US Sustainability index è rimasto indietro rispetto al corrispondente tradizionale, nonostante avesse una maggiore esposizione ai tecnologici e una minore all’energia. La vera differenza è nella selezione dei titoli”.

In effetti, l’indice sostenibile su Wall Street è stato penalizzato dal non avere tra i costituenti titoli come Tesla, Facebook (ora Meta), Amazon.com o Alphabet (Google), che hanno un alto rischio ESG, secondo le analisi di Sustainalytics. In questa lista di esclusi può sorprendere che ci sia la casa automobilistica di Palo Alto in quanto opera nei settori dei trasporti e dell’energia green. In realtà, il suo significativo livello di controversie legate al governo societario e alle condizioni dei lavoratori fa sì che non abbia i requisiti per entrare nel benchmark. Facebook si colloca in una posizione addirittura peggiore, perché ha un elevato rischio ESG associato con un livello 4 (alto) di incidenti a causa delle questioni legate alla privacy e alla sicurezza dei clienti, ma anche all’etica negli affari e alla governance. Deve fare di più sul fronte della sostenibilità anche Amazon.com, in particolare per quanto riguarda le retribuzioni, gli orari e i carichi di lavoro, oltre ai problemi fiscali, l’uso dei dati dei clienti e le pratiche anti-competitive. Quest’ultimo è un tipo di controversia significativa anche per Alphabet.

Non solo fattori ESG

Spesso sentiamo dire che l’investimento sostenibile si caratterizza per un sovrappeso della tecnologia e una sotto-esposizione ai titoli energetici. Si tratta di una forzatura. Ci sono società innovative con bassi punteggi ESG ed energetiche che stanno gestendo bene la transizione verso un’economia a basse emissioni. Per spiegare le performance, intervengono fattori come la selezione dei titoli, le condizioni di mercato e finanziarie. Ad esempio, il rally delle azioni value è stato penalizzante non solo nel primo trimestre 2021, ma anche nel quarto trimestre 2016, quando la vittoria di Donald Trump alle elezioni è stato interpretato come favorevole ai settori che potevano beneficiare di politiche espansive, protezionismo e una minore regolamentazione, come l’energia e i materiali di base.

Resilienza durante gli shock di mercato

“Nessuna strategia di investimento va bene in tutte le condizioni di mercato”, precisa Lefkovitz. “Suggerisco di non dare troppo peso alle fluttuazioni dei rendimenti nel breve termine. La selezione basata sui criteri ESG provoca uno scostamento dei portafogli dai panieri tradizionali che inevitabilmente funziona meglio in certe fasi di altre. I nostri studi, però, dimostrano che gli screening sostenibili hanno determinato una maggiore resilienza durante i crolli delle Borse, perché c’è un collegamento con fattori come la solidità e qualità finanziaria di un’impresa”.

Questa caratteristica vale anche per gli indici sostenibili specializzati sull’azionario Usa. Negli ultimi cinque anni, il downside capture ratio (misura di quanta parte del ribasso del mercato è stata catturata dall’indice, Ndr) è stato del 94,6%, una percentuale inferiore a quella dei mercati sviluppati esclusi gli Stati Uniti (95%), ma superiore all’Europa (92,4%, tutti i dati sono a fine 2020).

E’ anche interessante notare che l’indice Morningstar US Sustainability Leaders, che è concentrato sulle migliori aziende dal punto di vista della sostenibilità, distaccandosi maggiormente dal benchmark tradizionale, ha resistito ancora di più agli shock di mercato negli ultimi cinque anni (93,1% di downside capture ratio), grazie alla sovra-esposizione a titoli come Nvidia e Adobe, che hanno corso molto. Gli investitori, tuttavia, devono essere consapevoli che la minor diversificazione non sempre funziona: altri indici Sustainability Leaders, incluso l’azionario globale, sono stati penalizzati nel periodo considerato.

Performance e rischio

“I risultati passati non sono garanzia per il futuro”, conclude Lefkovitz. “Le analisi di rischio/rendimento sugli indici Morningstar rivelano, però, che non c’è un sacrificio delle performance e che i rischi ESG sono finanziariamente rilevanti”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.