Ci sono varie ragioni per le quali ci indebitiamo. A volte capita di essere stati licenziati o di non essere stati in grado di lavorare, in altre occasioni abbiamo avuto spese impreviste o non pianificate, mentre alcuni di noi potrebbero aver deciso di sfruttare i bassi tassi di interesse per investire con denaro preso in prestito.

Non importa quale sia la tua situazione, se hai accumulato debiti devi gestirli e sapere quando sono troppi. Un consulente finanziario può aiutarti a guardare al quadro generale: quanti soldi devi, quanto guadagni e possiedi ed eventualmente cosa dovresti cambiare. Tuttavia, ora puoi compiere i primi passi per valutare la situazione e andare nella giusta direzione.

"Quando si esamina il proprio debito ci sono alcuni fattori da considerare seriamente", afferma Jackie Porter, financial planner di Carte Wealth Management. “Il primo è a quanto ammonta il tuo debito al consumo. Pensa a questo debito come al prezzo che stai pagando per finanziare beni di consumo come vestiti o elettronica. In media le persone si indebitano sul conto della propria carta di credito a tassi di interesse a due cifre”.

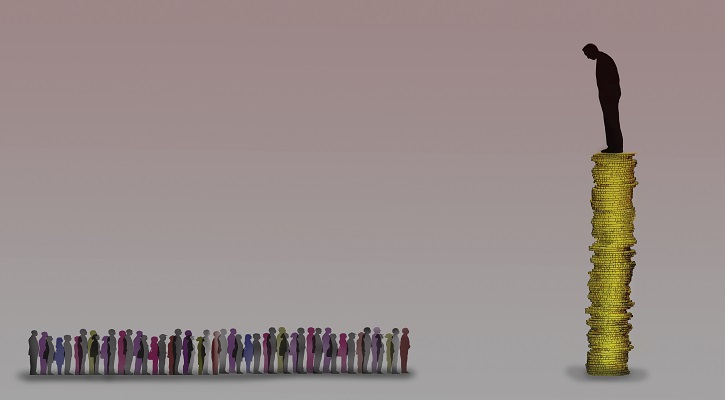

Debito cattivo vs debito buono

"Il debito contratto per finanziare i consumi è probabilmente il peggiore", concorda Jason Heath, financial planner di Objective Financial Partners.

Se hai un debito residuo con la carta di credito cerca di pagarlo il più rapidamente possibile. "La mia filosofia è che, indipendentemente dall’importo, qualsiasi debito con la carta di credito è eccessivo. Indebitarsi con tassi di interesse a due cifre è la strategia peggiore per cercare di costruirsi un piccolo patrimonio, mentre il debito buono è legato a un investimento che aumenta nel tempo il suo valore. Un esempio su tutti è quello relativo all’acquisto di un immobile”, afferma Porter.

Quando valuti la “bontà” del tuo debito, però, tieni a mente i fattori che possono impattare sulla decisione di quanto debito puoi o dovresti assumere. La rivalutazione del capitale, nonché l’ammontare e la periodicità dei flussi di cassa sono importanti, e persino la variabile fiscale può fare la differenza sulla tua scelta. Gli interessi su alcuni debiti "buoni", come quello per l’acquisto della prima casa, infatti, sono anche deducibili dalle tasse.

In alcuni casi, però, gli investimenti potrebbero avere rendimenti difficili da misurare e prevedere, come nel caso di quello fatto nell'istruzione. "In definitiva, però, anche un buon debito può rivelarsi cattivo se non si è in grado di onorarlo o se l'uso che si fa dei fondi non è buono nel lungo termine", afferma Heath.

Riconoscere i segnali di pericolo

Ricapitolando, il debito “cattivo”, indipendentemente dall’importo, è eccessivo e l’ammontare di debito “buono” dovrebbe essere comunque gestibile. Ma come si fa a sapere se siamo in grado di gestirlo?

Un buon debito dovrebbe essere dimensionato in base alle tue necessità e alle opportunità offerte dal mercato. "Il motivo peggiore per prendere in prestito è finanziare i tuoi desideri", afferma Porter, "Questo debito può creare un circolo vizioso che ti manterrà indebitato per molti anni a venire".

La prima mossa da fare è ridurre il più possibile l'onere del debito che hai contratto (o che intendi assumere), i tassi di interesse sono un fattore determinante nel processo decisionale.

"Se hai bisogno di prendere a prestito, cerca sul mercato il tasso di interesse più basso", dice Porter, "Ricorda che non possiedi ancora la cosa che per cui ti stai indebitando. Più interessi paghi, più tempo ci vorrà prima di possederla e più ti costerà. Con i tassi di interesse ai minimi storici, questo è un ottimo momento per consolidare i debiti con un prestito a basso interesse e di cercare di rifinanziare il tuo mutuo".

Il futuro, obiettivi e tassi di interesse

Per evitare che alcune spese compromettano la possibilità di raggiungere altri obiettivi in futuro, Heath suggerisce di valutare ciò che vorresti ottenere nel breve e nel lungo periodo, da solo o con l’aiuto di un consulente finanziario. Quest’analisi potrebbe aiutarti a identificare gli elementi del tuo stile di vita che puoi considerare nei tuoi calcoli, dal food delivery alle vacanze estive.

Oltre alla tua situazione personale, analizza anche il contesto del mercato. A volte i tassi di interesse possono giocare a sfavore, altre, invece, essere di grande aiuto per finanziare i tuoi obiettivi. “È sempre una buona idea considerare in quale direzione stanno andando i tassi di interesse”, afferma Porter. “In generale, quando l'economia sta andando bene le possibilità che i tassi di interesse aumentino sono molto buone. Ciò significa che potrebbe costare di più finanziare le proprie spese in futuro. Se l'economia ha subito un duro colpo, anche le probabilità che i tassi di interesse scendano sono alte”.

Ricorda però che è molto difficile prevedere la direzione dei tassi di interesse. “I tassi potrebbero sempre aumentare in futuro rendendo il debito più costoso. E questo è un grosso rischio per chi è già fortemente indebitato ora che il costo del denaro è basso. Non dimenticare, inoltre, che più debito paghi quando i tassi sono bassi, minore sarà il capitale su cui verranno calcolati gli interessi futuri. Tuttavia, la decisione su quanto elevato deve essere l’ammontare del debito deve tenere conto non solo del costo del denaro, ma anche di altri fattori come il proprio scaglione fiscale e la tolleranza al rischio di investimento”, aggiunge Heath. “Se puoi dedurre gli interessi passivi e hai un’alta tolleranza al rischio potresti approfittare del contesto favorevole per far fruttare i tuoi investimenti”.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.