La ricchezza dei dieci uomini più facoltosi della terra è raddoppiata dall’inizio della pandemia, mentre il reddito del 99% della popolazione è peggiorato e si stima che 160 milioni di persone siano finite in povertà. Le disuguaglianze contribuiscono alla morte di almeno un individuo ogni quattro secondi. A dirlo è l’ultimo rapporto Oxfam, organizzazione impegnata nella lotta alle disparità sociali, pubblicato lo scorso 17 gennaio e dal titolo Inequality kills.

Diseguaglianze in Italia

Le diseguaglianze colpiscono anche l’Italia. Secondo gli ultimi dati disponibili, a fine 2020 il 10% della popolazione più ricca possedeva oltre sei volte di più della metà più povera. La pandemia ha aumentato il divario. Sempre secondo Oxfam, nei 21 mesi intercorsi tra marzo 2020 e novembre 2021, i miliardari italiani nella Lista Forbes sono passati da 36 a 49. La loro ricchezza netta alla fine del periodo ammontava a 185 miliardi di euro, con un incremento del 56% rispetto all’inizio della diffusione del Coronavirus. I 40 italiani più facoltosi posseggono l’equivalente della ricchezza netta del 30% di quelli poveri (18 milioni di persone adulte).

Non solo scelte politiche

“I divari economici sono il risultato di precise scelte politiche che hanno portato negli ultimi decenni a un profondo mutamento nella distribuzione del potere economico tra lavoro e proprietà di impresa, all’affiorare di nuovi e potenti monopoli, a un eccesso di finanziarizzazione dell’economia” si legge nel report Oxfam. Dobbiamo anche ammettere che su retribuzioni e bonus di dirigenti e amministratori, i grandi investitori e gestori di patrimoni hanno fallito nel frenare l’ascesa dei riconoscimenti.

Se consideriamo che la top 10 dei miliardari di Forbes è popolata prevalentemente da imprenditori americani, con Elon Musk, Jeff Bezos e Bill Gates ai primi posti, non possiamo che rimanere delusi dall’insuccesso dei tentativi di porre freno ai super bonus negli Stati Uniti. Dieci anni dopo l’entrata in vigore della normativa 2010 Dodd-Franck Act, che mirava a riformare Wall Street e dare più protezione agli investitori a seguito della crisi dei mutui subprime, la regola che prevede di richiedere pareri agli azionisti sulle retribuzioni dei vertici non è riuscita a frenare l’impennata dei compensi e raramente i grandi asset manager hanno votato “contro” le proposte dell’azienda.

Oltre 15 milioni di dollari in busta paga

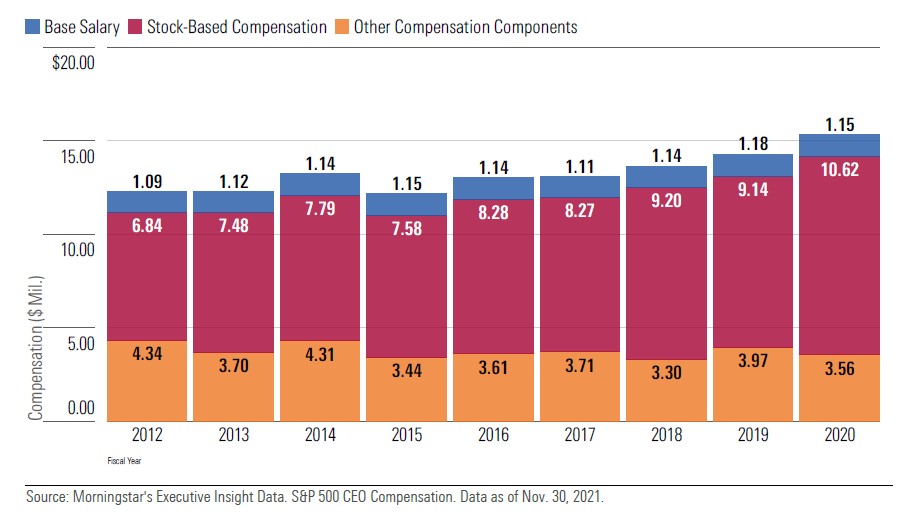

Secondo un’analisi Morningstar, le buste paghe degli amministratori delegati delle aziende comprese nell’indice S&P 500 hanno raggiunto nuovi massimi nel 2020. In media sono state di 15,3 milioni di dollari, con un incremento del 7% rispetto all’anno precedente e del 25% a confronto con il 2012. Per le imprese più grandi del paniere, l’aumento è stato ancora maggiore: +18,9% tra il 2019 e il 2020 (stime dell’Economic Policy Institute), nello stesso momento in cui i lavoratori perdevano il posto o erano costretti a licenziarsi a causa della pandemia.

Come sono cambiate le buste paga dei CEO delle aziende dell’S&P 500 dal 2012 al 2020

“Mentre alcuni CEO venivano elogiati per aver accettato una riduzione dello stipendio base all’inizio della pandemia, gli stessi si portavano a casa aumenti significativi dei compensi derivanti dal rally dei loro titoli in Borsa”, commenta Jackie Cook, responsabile della ricerca sulla stewardship di Morningstar. “Le informazioni sulle retribuzioni contenute nei materiali per i voti nelle assemblee degli azionisti del 2021 rivelano che molte imprese hanno adeguato i parametri delle remunerazioni degli alti dirigenti all’inizio della pandemia, quando i mercati sono crollati; ma non li hanno più rivisti quando i corsi azionari si sono improvvisamente ripresi. L’analisi di questa documentazione da parte dell’Institute for Policy Study ha messo in luce che 51 su 100 aziende dell’S&P 500 con le più basse buste paga mediane dei lavoratori hanno agito per proteggere i livelli di retribuzione dei dirigenti nel terribile anno della pandemia”.

Il fallimento degli investitori

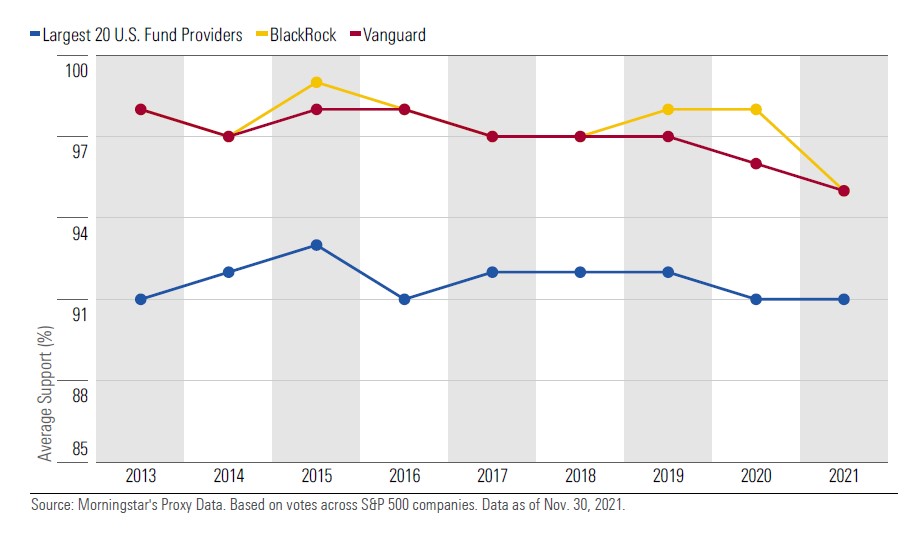

Gli investitori possono usare lo strumento del Say-on-pay, voto consultivo non vincolante, per dire la loro sulla remunerazione dei vertici di una società. Generalmente, le risoluzioni di questo tipo negli Usa sono programmate annualmente, ma possono essere più dilazionate nel tempo. Secondo i dati della SEC (la Consob americana), tra luglio 2020 e giugno 2021, il 94% delle aziende nell’S&P 500 ha avuto una votazione sulle paghe dell’alta dirigenza. Ma nella quasi totalità dei casi gli investitori-azionisti hanno espresso il loro favore di fronte alle proposte del management.

“Mentre le paghe dei CEO continuavano a crescere, il supporto medio con il meccanismo del Say-on-pay, dal 2012 al 2019, è stato superiore al 90%”, dice Cook. “Tra il 90 e il 94% delle aziende ha ricevuto almeno il 75% di voti favorevoli ogni anno. In effetti, gli studi sul tema mostrano che gli investitori hanno storicamente prestato più attenzione alla performance a breve termine dei titoli che alla struttura retributiva quando hanno votato sui compensi dell’alta dirigenza. La ricerca accademica ha provato che gli azionisti sostengono in modo schiacciante le proposte, a meno che l’impresa non abbia risultati scadenti, ignorando le caratteristiche specifiche dei piani di remunerazione”.

Timidi cambiamenti

Nell’era del Covid-19, qualche cambiamento c’è stato, ma troppo timido per parlare di una svolta. E’ significativo il caso della terza più grande compagnia di crociera al mondo, Norwegian Cruise Lines, dove solo il 17% degli azionisti ha votato a favore di un assegno da 36 milioni di dollari (contro i 17,8 milioni dell’anno precedente), per l’amministratore delegato, Frank Del Rio, nonostante il valore del titolo si sia più che dimezzato nel 2020, penalizzato dalle limitazioni dei viaggi a causa della pandemia. Un altro esempio riguarda Activision Blizzard, produttore di videogiochi che è recentemente finito nel mirino di Microsoft, dove il pacchetto retributivo di 155 milioni di dollari al CEO, Robert Kotick, è passato di misura. Kotick ha successivamente chiesto al consiglio di amministrazione di ridurre il suo salario al minimo consentito dalla legge californiana, dopo le cause per molestie sessuali e discriminazioni, fra i malumori degli investitori per quello che nel 2020 è stato il secondo amministratore delegato statunitense più pagato, secondo il Wall Street Journal.

Dove sono i grandi asset manager?

Nel complesso, il sostegno medio per il Say-on-pay delle aziende dell’S&P 500 è sceso dell’1,2% nel 2021 rispetto all’anno precedente e il declino dura da quattro anni, ma rimane comunque elevato all’88,4%. Nell’ultima stagione assembleare, il 4% ha fallito di ottenere la maggioranza dei voti, un livello alto a confronto con il passato, ma basso in termini assoluti.

Say-on-pay dei grandi asset manager americani: supporto medio negli ultimi nove anni nelle assemblee delle società che compongono l’S&P 500

“I grandi asset manager con quote significative nelle società dell’S&P 500 hanno solitamente votato a favore di più del 90% delle risoluzioni su Say-on-pay, con punte del 95-98% per i big del risparmio gestito americano”, commenta Cook. “Negli ultimi nove anni, BlackRock si è opposta solo nel 2,4% dei casi e Vanguard nel 3%. Nel 2021, il supporto dei due big è sceso al livello più basso del periodo (95%)”. Un piccolo segnale incoraggiante, ma sicuramente servono azioni più incisive per evitare che i ricchi diventino sempre più ricchi, aumentando le diseguaglianze sociali.

Foto di apertura di Jess Bailey su Unsplash.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.