La quinta consultazione per le elezioni del presidente della Repubblica italiana ha prodotto un’altra fumata nera. Da giovedì 27 gennaio il quorum è sceso a 505 voti (su 1.009). Le urne si sono aperte lunedì 24, in una giornata tempestosa a Piazza Affari, con forti vendite sulle azioni e spread tra BTP e Bund in salita. La Borsa italiana è stata la peggiore in Europa, complice l’incertezza politica che avevamo ampiamente anticipato nelle settimane scorse. Ma le cause del ribasso non sono state solo domestiche, perché la volatilità ha colpito i listini internazionali tra i rischi di un conflitto in Ucraina, spinte inflazionistiche e mosse della Federal Reserve. Per quanto riguarda il mercato finanziario italiano, due dinamiche sono da tenere presente: l’andamento dello spread e i suoi impatti sui bilanci delle banche. Il differenziale tra il titolo di Stato decennale italiano e quello tedesco viaggia intorno a 148 punti base, in aumento del 25,5% da inizio anno.

Spread e banche italiane

“Un aumento della volatilità è stato storicamente collegato alla diminuzione dell'appetito degli investitori per le obbligazioni della periferia”, spiega Althea Spinozzi, senior fixed income strategist di BG Saxo. “Nello scenario più conservativo assisteremo ad un temporaneo allargamento dello spread BTP-Bund a 160pb. Tuttavia, se Draghi dovesse lasciare il suo posto di primo ministro, il Paese rischia un vuoto politico ed elezioni anticipate. Non solo, ma la ripresa dipende anche dai fondi del Next Gerneration EU che non verranno erogati a meno che non siano attuate le necessarie riforme. Pertanto, la perdita di Draghi come primo ministro potrebbe essere costosa e, nel peggiore dei casi, lo spread potrebbe allargarsi di oltre 200 punti base”.

Per quanto riguarda l’impatto sulle banche, gli analisti di Credit Suisse ritengono che, per quanto un ulteriore allargamento dello spread possa essere negativo, “i contraccolpi sui livelli di capitale sarebbero limitati. Le riserve finanziarie rispetto agli obiettivi CET1 (coefficiente patrimoniale usato per valutare la solidità di una banca, Ndr) dovrebbero mantenere le opzionalità di capitale in eccesso”.

Lunedì o mese nero

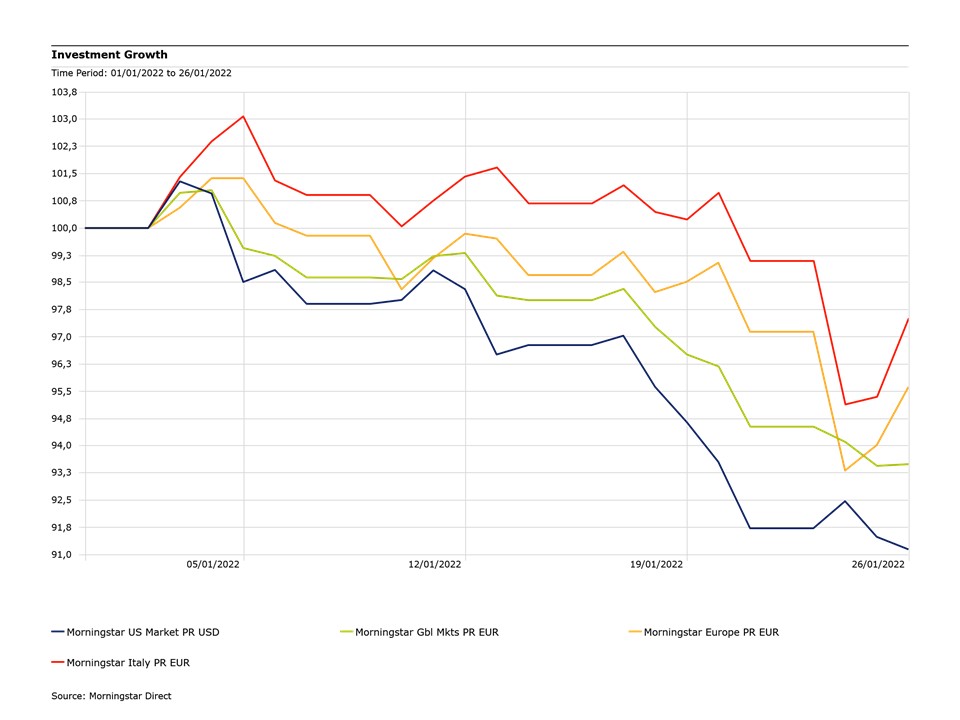

E’ stato un inizio d’anno difficile per le Borse mondiali, con l’indice Morningstar global markets che ha perso il 6,25% (al 26 gennaio). L’ultima settimana si è aperta con un lunedì nero (24 gennaio) e mercati sulle montagne russe per diversi giorni. Si sa, i mercati guardano avanti e i prezzi riflettono le aspettative future. Mercoledì, la Fed ha spento i tentativi di ripresa. Il messaggio è stato chiaro: con un’inflazione ben sopra il target del 2%, il Comitato di politica monetaria (Fomc) ritiene che i tassi dovranno essere alzati “presto”. Inoltre, gli acquisti di titoli continueranno ad essere ridotti e termineranno nella prima parte del mese di marzo. Ma non dobbiamo dimenticare che partiamo da livelli molto bassi dei Fed fund (tra lo 0 e lo 0,25%) e da politiche monetarie finora largamente espansive. Se togliamo lo sguardo dalla volatilità di questi giorni e lo volgiamo all’orizzonte, vediamo che le previsioni per la crescita economica statunitense rimangono positive. Morningstar stima un incremento del 3,9% nel 2022 e del 3,5% nel 2023 a fronte di un’inflazione che dovrebbe rimanere alta ancora per alcuni mesi, ma raffreddarsi nella seconda parte dell’anno. In Europa, ora si attende la riunione della Bce del prossimo 3 febbraio.

I mercati azionari dall’inizio dell’anno (base 100 euro)

Rally del petrolio a due facce

La crisi ucraina fa tremare l’Europa che dipende dal gas russo per il 40% dei suoi consumi. Ma una guerra o anche solo delle sanzioni potrebbero avere impatti su altre forniture a cominciare dal petrolio. Le commodity energetiche continuano a giocare un ruolo da protagoniste sui mercati finanziari, dopo l’impennata dei prezzi l’anno scorso. Ma nei panieri azionari le compagnie petrolifere restano lontane dal posto che avevano dieci anni fa. L’analisi dell’indice Morningstar Global markets rivela che tra il 2020 e il 2021, il peso del settore energetico nel paniere è passato dal 3 al 3,5%, contro l’11,1% di dieci anni fa. Un piccolo incremento se confrontato con il rally dei titoli petroliferi negli ultimi dodici mesi (+42,5% contro il +25% dei mercati globali).

Crisi ucraina, Borsa russa sulla linea di fuoco

Le minacce di invasione russa in Ucraina pesano sui mercati finanziari. La Borsa russa (indice MOEX) ha perso il 20% da inizio novembre 2021, quando Mosca ha iniziato il secondo invio di truppe sul confine. “Tra i maggiori ribassi, ci sono quelli delle banche, che ora rischiano l’esclusione dai mercati globali dei capitali se si romperanno i rapporti con l’Occidente”, spiega Lukas Stobl, EMEA editorial manager di Morningstar. “Gli energetici, invece, hanno sovraperformato l’indice MOEX perché l’impennata dei prezzi delle materie prime ha prevalso sui rischi geopolitici. Gazprom e Rosneft perdono circa il 15%”.

La stagione delle trimestrali

La stagione delle trimestrali entra nel vivo. A Wall Street, questa è la settimana di aziende del calibro di Microsoft, Tesla e Apple. Secondo gli analisti di Morningstar, Microsoft è tra i titoli con un ampio vantaggio competitivo che era sopravvalutata, ma ora ha valutazioni attraenti dopo i recenti ribassi (4 stelle al 26 gennaio).

Top manager e il 99% della popolazione mondiale

Il Financial Times ha rivelato che le principali banche americane hanno sborsato 142 miliardi di dollari nel 2021 tra stipendi e benefit per trattenere i loro top banker in una guerra per i talenti che attraversa il settore. La notizia riporta in primo piano il tema delle diseguaglianze denunciato da Oxfam nel report presentato lo scorso 17 gennaio. Durante la pandemia, i ricchi lo sono diventati sempre di più, mentre il 99% della popolazione mondiale ha peggiorato la sua condizione. Secondo un’analisi Morningstar, le buste paga degli amministratori delegati delle aziende comprese nell’indice S&P 500 hanno raggiunto nuovi massimi nel 2020. E i grandi investitori, troppo attenti alle performance di Borsa, hanno chiuso un occhio.

Discriminazioni razziali, ancora troppe in azienda

Il 27 gennaio si celebra la Giornata della Memoria per commemorare le vittime dell’Olocausto. E’ l’occasione per riflettere sulle ancora troppe discriminazioni razziali ed etniche che avvengono sul posto di lavoro. Secondo uno studio di Sustainalytics, nel 2020 ci sono stati 288 incidenti di questo tipo che hanno coinvolto 130 aziende in tutto il mondo. Il settore dei beni di consumo, ad esempio, ha registrato un aumento dei casi tra i suoi dipendenti di colore e appartenenti a minoranze. Il comparto finanziario è altamente esposto in incidenti sociali per i fondi erogati a progetti che possono danneggiare le comunità indigene e particolari gruppi etnici.

No a nucleare e gas nella Tassonomia Ue

La Piattaforma per la finanza sostenibile, un organo consultivo della Commissione europea, ha bocciato l’ipotesi di inserire l’energia nucleare e il gas naturale all’interno della Tassonomia dell’Unione europea sulle attività green. Il gruppo di esperti ha ritenuto tali attività “non siano in linea”, dicendo che “possono rappresentare un pericolo” per l’intera struttura della classificazione e gli obiettivi di mitigazione del surriscaldamento globale. In particolare, per quanto riguarda il nucleare fanno notare che il suo inserimento contraddice il principio di “non arrecare danno significativo all’ambiente”, con particolare riferimento all’acqua, alla tutela della biodiversità e degli ecosistemi. Ma quanto sono esposti i fondi e gli ETF azionari energia disponibili in Italia al nucleare? In base agli indicatori Morningstar di Product involvement lo sono per il 4,35%. Il 40% non investe del tutto in aziende con attività legate al nucleare. Il più coinvolto è Mediolanum Challenge Energy equity evolution con il 10,3% (dati di portafoglio al 30 settembre 2021). Gli altri sono sotto il 5%.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.