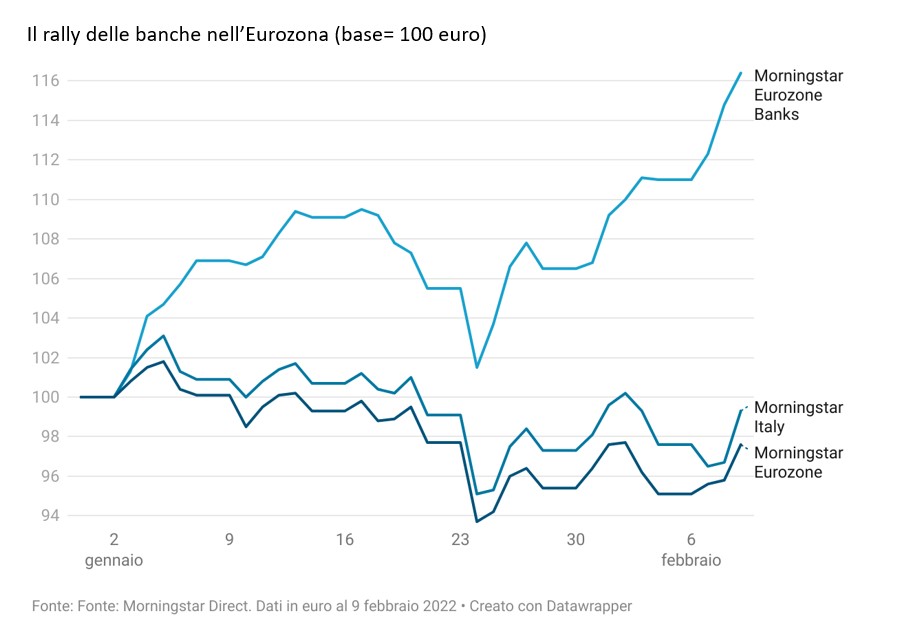

1. Le banche danno energia a Piazza Affari

I mercati azionari europei provano a rialzarsi dopo il difficile inizio d’anno e il settore bancario sta giocando un ruolo da protagonista. In controtendenza rispetto alla maggior parte degli altri settori, l’indice Morningstar Eurozone Banks guadagna circa il 15% in euro da gennaio, contro il -4,2% del benchmark generale e anche nella prima parte di febbraio il distacco è marcato. Questo andamento avvantaggia Piazza Affari, dove l’industria finanziaria pesa per oltre il 30% sulla capitalizzazione totale. Le banche hanno contribuito per il 2,6% alla performance dell’indice Morningstar Italy da inizio 2022, questo però non è bastato a compensare i ribassi di quasi tutti gli altri comparti, in particolare consumi ciclici e utilities. Le compagnie energetiche hanno influito positivamente per un magro 0,6%. Il rally ha reso molti titoli bancari meno attraenti dal punto di vista delle valutazioni. Ad esempio Intesa Sanpaolo è sceso a tre stelle Morningstar.

2. L’Europa dei chip

La Commissione europea ha promosso un piano per rilanciare la ricerca e produzione di chip nel continente. Bruxelles vuole impegnare 43 miliardi di euro di capitali pubblici e privati per raddoppiare la sua quota di mercato, portandola al 20% entro il 2030. I chip hanno un ruolo chiave nello sviluppo di molte industrie basate sulla tecnologia, oltre che nella nostra vita quotidiana (cellulari, televisori, auto e altre apparecchiature elettroniche). Saranno fondamentali anche nella transizione verso un’economia verde. La pandemia ha prodotto una crisi del chip, dovuta a un mix di tagli della produzione, aumento della domanda di apparecchiature per il cambio di abitudini delle persone (ad esempio lo smart working) e tensioni geopolitiche, soprattutto tra Stati Uniti e Cina. Sui mercati finanziari, questa situazione si è tradotta in un rally dell’industria dei semiconduttori negli ultimi due anni, che ha poi subito una battuta d’arresto a inizio 2022. L’Europa non ha grandi leader nel settore tecnologico, ma l’insaziabile domanda ha aumentato il peso nell’indice azionario di uno dei pochi big continentali, ASML, che produce macchinari per fare i chip. Nel paniere Morningstar Europe, la società olandese è passata dal quarto al secondo posto, incrementando la sua quota dall’1,7% al 2,3% tra il 2020 e il 2021. Dopo lo scivolone in Borsa di gennaio, gli analisti di Morningstar ritengono sia a sconto del 20%.

3. Crisi energetica, cosa ne sarà della transizione green

Continuano gli sforzi diplomatici per evitare una guerra tra Russia e Ucraina, anche se gli esiti rimangono incerti, come ha dimostrato l’incontro questa settimana tra il presidente francese, Emmanuel Macron, e quello russo, Vladimir Putin. La crisi energetica, intanto, si fa sempre più sentire in Italia e in Europa, con ripercussioni sulle bollette di gas e luce delle famiglie e delle imprese, ma anche sul processo di transizione verso fonti meno inquinanti. Gli analisti di Morningstar continuano a pensare che la domanda di petrolio rimarrà alta a lungo e che le previsioni di una fine dell’era delle fonti fossili a breve siano esagerate. Ma i problemi sono anche altri. “Focalizzarsi solo sui fornitori di oro nero non sarà particolarmente efficace per ridurre le emissioni di carbonio”, dice Adam Fleck, direttore della equity research ESG di Morningstar. “Finché ci sarà domanda, qualcuno produrrà quello che serve per soddisfarla. La soluzione risiede in una combinazione di riduzione delle richieste di petrolio da parte dei grandi consumatori, come ad esempio i trasporti, e un passaggio alle rinnovabili nella produzione di energia elettrica”. Inoltre, fa notare il ricercatore, se da un lato i big subiscono sempre più pressioni dagli investitori per fissare target climatici, ci sono realtà private che non hanno le stesse sollecitazioni. Il dibattito sul fatto che il disinvestimento degli investitori tradizionali dalle fonti fossili non faccia altro che mettere questi asset in mano a venture capital e private equity, che vedono opportunità di profitto, è aperto. Tuttavia, è probabile che anche chi investe sui mercati privati chieda ai diversi attori un impegno nella direzione della sostenibilità. Infine, non dobbiamo dimenticare le imprese a partecipazione statale, per le quali la politica deve fare la sua parte nel promuovere il cambiamento.

4. I primati dei fondi sostenibili europei

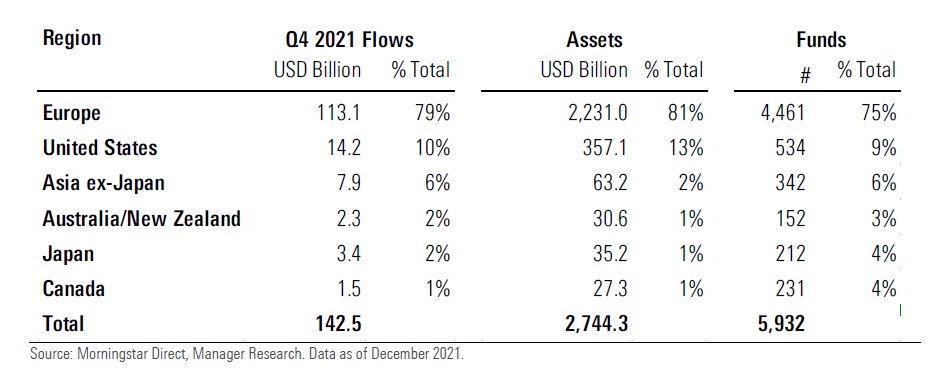

L’81% del patrimonio globale dei fondi sostenibili è in Europa. In termini assoluti si tratta di 2,23 mila miliardi di dollari su un totale di 2,74 mila miliardi (a fine 2021). Nel solo quarto trimestre, il 79% dei flussi verso queste strategie si è registrato nel Vecchio continente, con un miglioramento del 20% rispetto ai tre mesi precedenti. Il dato si confronta con la modesta raccolta nelle altre regioni, compresi gli Stati Uniti, dove è lontano il record del primo trimestre. I primati dell’Europa non finiscono qui. L’area è la più attiva nel lancio di strumenti attenti ai fattori ambientali, sociali e di governance (ESG), con il 60% dei debutti dell’ultimo trimestre 2021. Morningstar stima ci siano 4.461 fondi di questo tipo in Europa e 5.932 nel mondo.

Le statistiche-chiave dei fondi sostenibili a livello globale nel quarto trimestre 2021

5. ESG, ma non nel nome

Tra i 20 fondi europei più grandi classificati come articolo 8 in base al regolamento SFDR, solo uno contiene il riferimento alla sostenibilità nel nome. I primi due sono strategie obbligazionarie di AllianceBernstein, AB American Income e AB Global high yield, che hanno rispettivamente asset in gestione per 19,8 e 17,1 miliardi di euro. La società li ha categorizzati in questo modo specificando nel prospetto informativo di “promuovere caratteristiche ambientali e/o sociali, attraverso la considerazione di fattori ESG materiali e l’azionariato attivo”. Ma, fanno notare gli analisti di Morningstar, non sembrano esserci paletti vincolanti. L’unico che fa esplicito riferimento alla sostenibilità è l’ETF iShares MSCI USA SRI, che è entrato per la prima volta nella top 20. Diverso è il discorso tra le strategie articolo 9, dove 17 su 20 delle più grandi per patrimonio ha un chiaro riferimento ESG nel nome. Tra queste ultime, ai primi posti troviamo Nordea 1 – Global climate and environment e Pictet – Global environmental opportunities, con asset rispettivamente per 11,4 miliardi e 10,4 miliardi.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.