Il mercato delle obbligazioni indicizzate all'inflazione della zona euro si basa soprattutto sulla domanda di investitori istituzionali, quali fondi pensione e compagnie di assicurazione. Questo tipo di titoli, nati in Francia e sviluppatisi poi anche in Italia, Germania e Spagna, rappresenta circa il 10-15% del totale delle emissioni dei titoli di Stato della zona euro.

Le obbligazioni indicizzate all’inflazione sono concepite per aiutare gli investitori a proteggersi dall’impatto negativo dell’inflazione collegando contrattualmente il capitale e gli interessi dei bond a una misura dell’inflazione riconosciuta su scala nazionale o continentale. I rendimenti mensili di questo tipo di bond evidenziano storicamente una correlazione positiva con le variazioni mensili dell’inflazione, mentre molte delle altre principali classi di attivo, come azioni, obbligazioni governative nominali e obbligazioni societarie, hanno una correlazione negativa o nulla con l’inflazione nell’arco di un periodo prolungato.

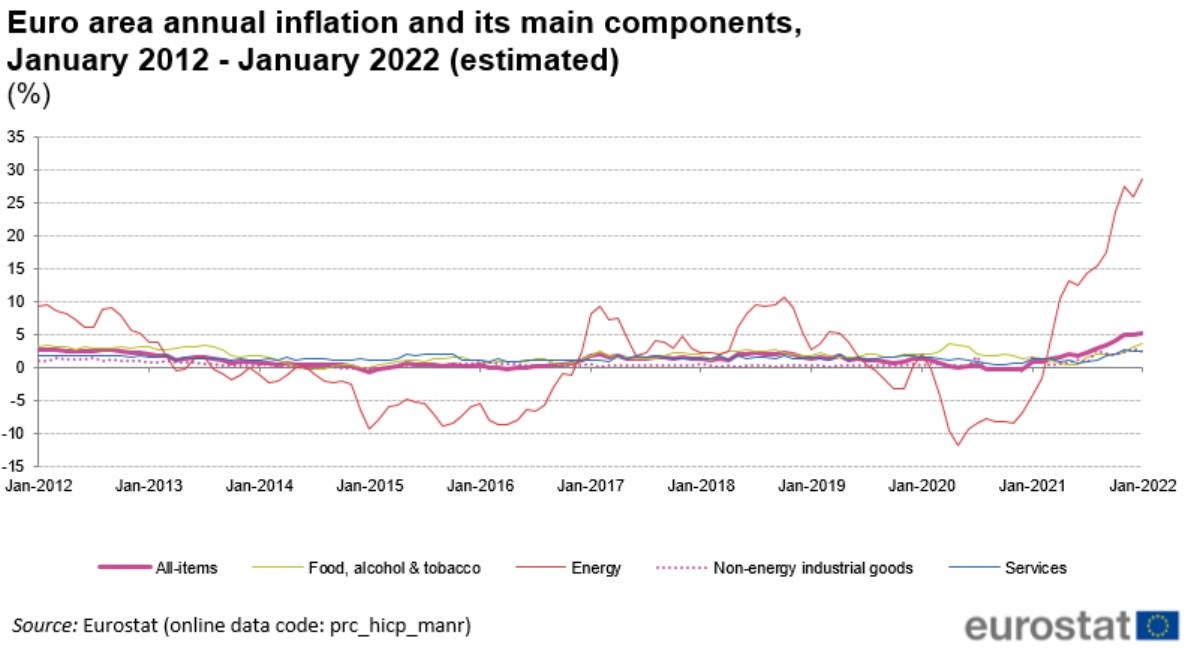

Dal 2014 in poi, l’Eurozona ha vissuto una netta mancanza di spinte inflazionistiche; anzi, con il crollo dei prezzi delle materie prime, la regione ha registrato anche periodi di deflazione. La tendenza è cambiata bruscamente nella seconda parte dell’anno passato: l’istituto di statistica europeo Eurostat ha confermato che lo scorso dicembre l’inflazione dell’Eurozona si è attestata al 5%, il valore più alto dall’inizio delle sue rilevazioni nel 1997, e nel gennaio 2022 il record è stato ritoccato con un tasso d’inflazione al 5,1%, decisamente superiore alle previsioni degli analisti, che stimavano un +4.4%. Su base mensile, l’incremento è minimo, ma enorme rispetto al +0,9% dello stesso mese dell’anno scorso.

A spingere il livello dei prezzi così in alto ci sono soprattutto i valori energetici, schizzati del 28,6% rispetto a 12 mesi fa.

Evoluzione del tasso d’inflazione annuo dell’Eurozona e le sue component

Dopo aver a lungo sostenuto la natura transitoria dell’inflazione nel 2021, anche la presidente Christine Lagarde ha dovuto ammettere nel corso dell’ultima riunione della Banca centrale europea che l’aumento dei prezzi resterà elevato più a lungo del previsto. I previsori della BCE hanno infatti alzato le stime per l’indice armonizzato dei prezzi al consumo portandolo al 3% per il 2022, all’1,8% per il 2023 e all’1,9% per il 2024. Francoforte si è data ancora un mese di tempo prima di decidere un eventuale rialzo dei tassi d’interesse.

L’offerta italiana

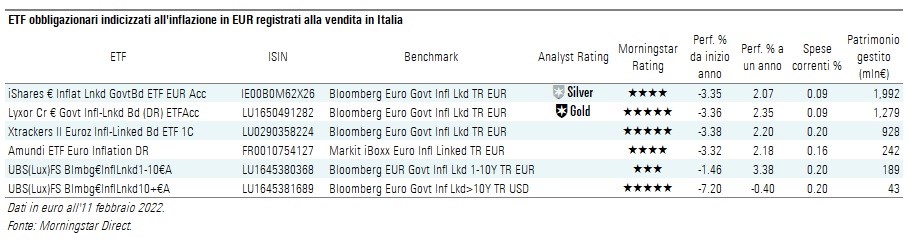

Per gli investitori del Belpaese, sono disponibili sei Exchange traded fund (ETF) che offrono un’esposizione alla categoria Obbligazionari Inflation-Linked EUR.

Tra questi, per il momento, ce ne sono due coperti dalla ricerca qualitativa di Morningstar.

L’iShares € Inflation Linked Govt Bond UCITS ETF EUR (Acc) usa la replica fisica completa per tracciare il Bloomberg Euro Government Inflation Bond Index. Il benchmark include solo le obbligazioni con una scadenza residua minima di almeno un anno e con un ammontare minimo di capitale in circolazione di 500 milioni di euro. Da sottolineare come fino all’aprile 2015, l'indice escludeva i bond con un rating al di sotto A3 / A-, il che tagliava fuori di fatto Italia e Spagna. Attualmente, il 45% del portafoglio è esposto a titoli francesi, il 30% a bond italiani, il 15% a quelli tedeschi e il 10% agli spagnoli. La maggior parte delle emissioni presenta una scadenza a medio-lungo termine. Come risultato l’ETF ha una duration di 8-9 anni. iShares può effettuare il prestito titoli per un importo fino al 100% del valore patrimoniale netto (Nav) del fondo. Blackrock, società madre di iShares, gestisce il processo di prestito titoli e si tiene il 37,5% dei redditi derivanti. Le spese correnti annue sono dello 0,09%, al di sotto della media di categoria. Morningstar assegna a questo ETF un Analyst Rating pari a Silver.

Fino all’aprile 2020, il Lyxor Core Euro Government Inflation-Linked Bond (DR) UCITS ETF ha replicato il FTSE MTS Mid Price Investment Grade Inflation Linked Aggregate All-Maturity Index, da allora invece traccia anch’esso il Bloomberg Euro Government Inflation Bond Index attraverso la replica fisica completa. Il fondo ottiene un Analyst Rating pari a Gold.

Lo scorso 4 gennaio, Amundi ha annunciato di aver completato l’acquisizione di Lyxor Asset Management per un totale di 825 milioni di euro. Ora inizia il processo di integrazione, che avverrà a tappe nel corso del 2022. Con questa acquisizione, Amundi gestirà oltre 280 miliardi di euro di fondi passivi ed ETF, diventando il secondo fornitore di ETF in Europa, con oltre 180 miliardi di euro di asset in gestione e una quota di mercato del 13,3%, superando DWS e restando solo dietro iShares, che rimane al top, con una quota di mercato del 43,5%.

“I team di gestione di Lyxor e Amundi saranno integrati nel corso del primo trimestre dell’anno, mentre la fusione legale delle due entità dovrebbe essere completata entro giugno”, spiega Jose Garcia-Zarate, direttore associato della ricerca sulle strategie passive di Morningstar. “Ci sono sinergie tra Amundi e Lyxor che probabilmente faciliteranno il percorso verso la piena integrazione; per esempio, entrambe le società gestiscono ETF fisici e sintetici. Tuttavia, dovremmo aspettarci un riallineamento della gamma di prodotti, che probabilmente comporterà la fusione di offerte simili sotto il marchio Amundi e l’eventuale cessazione del marchio Lyxor. È anche probabile che Amundi possa mantenere alcune offerte di ETF duplicati per esposizioni di mercato specifiche per dare agli investitori la scelta tra la replica fisica e sintetica.”

“Terremo d'occhio gli sviluppi, ma in questa fase non ci sono implicazioni pratiche per i Morningstar Analyst Ratings emessi per i fondi passivi Lyxor o Amundi”, conclude l’analista.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.