L'infatuazione degli investitori per i fondi tematici non ha mostrato segni di cedimento nel 2021. Il menù globale di questo tipo di strategie si è ampliato in ampiezza e profondità come mai prima d’ora. A fine dicembre 2021, Morningstar contava 1.952 fondi che rientrano nella nostra definizione di tematici. La raccolta netta dell’anno passato è stata particolarmente degna di nota: 188 miliardi di dollari, una cifra che ha spazzato via la raccolta record dell’anno precedente (139 miliardi). Man mano che nuovi asset si sono riversati sui fondi tematici, il ventaglio di scelta si è ampliato: un record di 589 nuovi fondi tematici ha debuttato a livello globale nel 2021, più del doppio del precedente record di 271 fondi lanciati nel 2020.

Queste strategie cercano di sfruttare temi di crescita secolare, come quelli tecnologici (ad esempio l’intelligenza artificiale), oppure le tendenze generazionali come quelle esibite dalla Generazione Z, o ancora i temi legati al mondo fisico come l’energia rinnovabile o il cambiamento climatico. Abbiamo dettagliato questi risultati nel nostro ultimo Global Thematic Funds Landscape.

Una narrativa potente

I fondi tematici attraggono gli investitori perché sono relativamente facili da capire, soprattutto se si considera il gergo molto più tecnico di altri prodotti finanziari. I temi d’investimento tendono ad attingere a potenti narrazioni che sono spesso ben note agli investitori, come l’invecchiamento della popolazione, il passaggio a un’economia digitale o l’ascesa dei veicoli elettrici, rendendoli facili da collegare al proprio vissuto.

Sarah Newcomb, scienziata comportamentale di Morningstar, appoggia questa teoria e afferma che le storie - che si tratti della fiorente legalizzazione della cannabis o del futuro del cibo - esercitano una forte attrazione sulle emozioni degli investitori.

“Perché le storie possono essere così potenti?”, si chiede. “Perché guidano il comportamento finanziario. Le storie in cui decidiamo di credere e interiorizzare giocheranno un ruolo influente nel plasmare le nostre decisioni future, nel bene e nel male. Se un cliente chiede al proprio consulente di tenere i suoi soldi in liquidità o di usarli in investimenti selvaggiamente speculativi, lo sta facendo sulla base di una storia nella sua mente”.

“Generalmente, in una storia, siamo in grado di stabilire una connessione emotiva con ciò che sta accadendo. Le emozioni solidificano i ricordi e aggiungono salienza a un’esperienza. Quindi, se qualcosa è carico emotivamente, è più probabile che lo ricorderemo e gli daremo maggiore importanza”, spiega Newcomb.

Inoltre, i prodotti tematici sono strettamente legati all’attualità. Non è un caso che nel 2020, in un momento in cui diverse parti del mondo hanno vissuto periodi di lockdown, le strategie esposte alla connettività (lavoro a distanza, intrattenimento online, e-commerce) sono state tra le migliori in termini di performance; cosa che non è avvenuta nel 2021. Questo è un altro punto importante: i rendimenti ci ricordano che un tema può avere successo un anno, ma non in quello successivo.

Fare la differenza tra mode del momento e tendenze secolari

I lanci di fondi tematici sono un fenomeno da mercato toro, hanno da sempre la tendenza a muoversi in cicli, poiché le nuove strategie sono spesso introdotte durante periodi di forte performance. Più precisamente, si concentrano verso la fine di un ciclo rialzista.

È anche interessante notare che nel 2021 più di due terzi dei fondi tematici hanno sottoperformato l’indice Morningstar Global Markets. Si tratta di una brusca inversione di tendenza rispetto alle performance stellari del 2020, la quale evidenzia la volatilità che va di pari passo con gli investimenti tematici. Ecco perché è fondamentale per gli investitori di lungo termine differenziare le mode dalle tendenze secolari.

“Molti di questi fondi si muovono nel territorio degli investimenti esotici”, dice Kenneth Lamont, analista di Morningstar. “Gli investitori hanno spesso investito in questi fondi proprio nel momento sbagliato, con la conseguenza di rimanere spesso scottati. Gli investitori che valutano fondi tematici dovrebbero pensare seriamente se un particolare tema ha un merito di investimento a lungo termine o se si tratta di un miraggio”.

Tre scommesse da vincere

Quando si investe in un prodotto tematico, si stanno essenzialmente facendo tre scommesse: che il tema scelto crescerà come previsto, che le società detenute nel fondo siano posizionate per trarre profitto dalla crescita di quel tema e che la crescita dei profitti si tradurrà in rendimenti azionari interessanti.

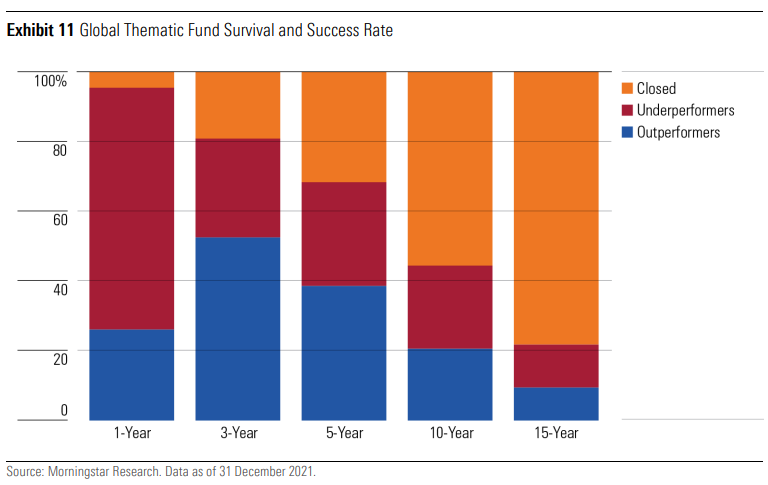

La verità è che le probabilità di vincere queste scommesse sono risicate (anche se il payout potenziale può essere alto). Il grafico qui sotto mostra la percentuale di fondi tematici che sopravvivono e sovraperformano un indice azionario globale (qui il Morningstar Global Markets Index) in vari periodi di tempo. Spostandoci da sinistra a destra possiamo vedere due cose: man mano che un fondo invecchia la probabilità che si chiuda aumenta (la barra arancione) e, tra i sopravvissuti, la probabilità che sovraperformi il mercato globale diminuisce (barra blu).

Insomma, questi strumenti, che portano sicuramente dei vantaggi in termini di diversificazione e dinamismo del portafoglio, dovrebbero comunque rappresentare una piccola parte dell’allocazione totale di un investitore a lungo termine. Alla fine, la domanda che ci si dovrebbe porre è: il fondo tematico che compro oggi esisterà ancora tra 10 anni?

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.